Автор: Дослідження А1

Укладач: Deep Tide TechFlow

Цей звіт на основі даних містить глибокий аналіз нещодавніх показників зростання @ethena_labs при успішному збереженні понад 70% свого капіталу.

У зв'язку зі швидким зростанням Ethena за останній тиждень, деякі з опублікованих даних не є актуальними. Ось як він змінився з моменту написання цієї статті:

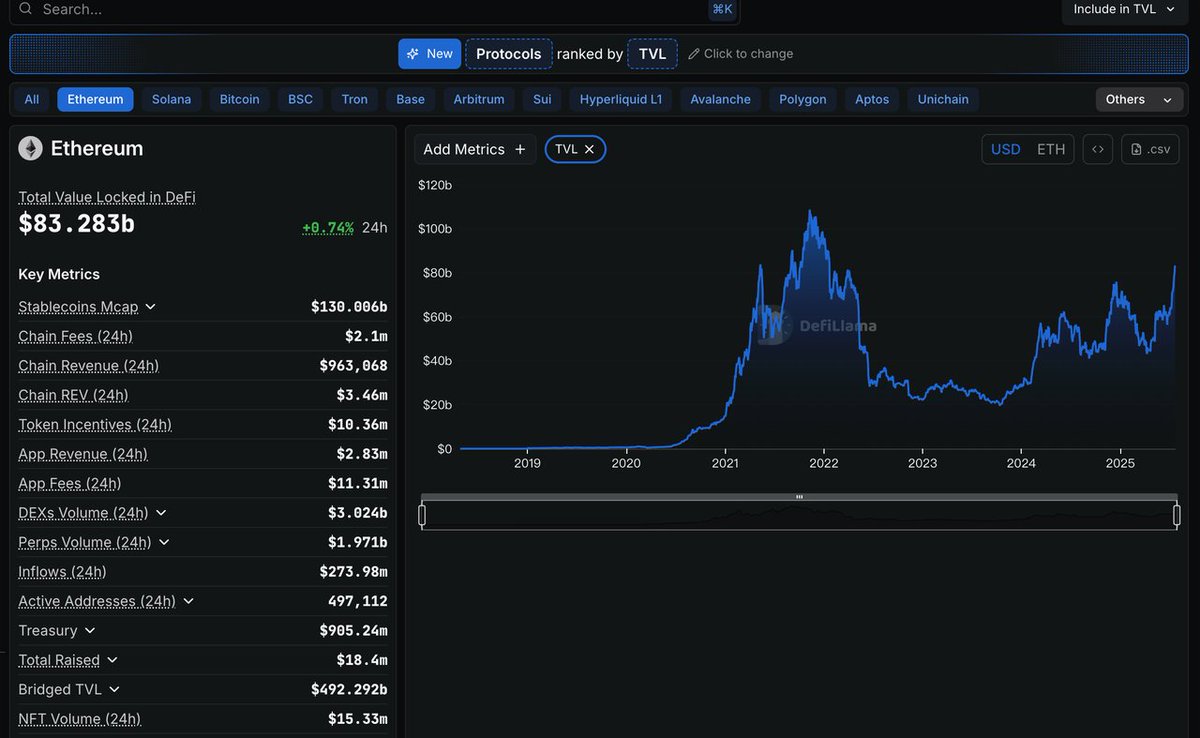

TVL: з $5,88 млрд до $7,55 млрд (+28,4%)

Позиція на ринку: покращено з 17 до 15 місця серед усіх DeFi

Домінування траси: частка ринку зросла з 68,1% до 70,6%

Парадокс лояльності DeFi

У сфері, відомій нетривалим ажіотажем, швидкими оборотами та капіталом найманців, один протокол ламає стереотипи. У той час як більшість платформ DeFi втрачають користувачів, коли демонструють ознаки волатильності, Ethena непомітно будує фортецю: вона зберігає 76% своєї загальної заблокованої вартості (TVL), на неї припадає 68,1% від усього треку та має найнижчу волатильність серед усіх основних протоколів DeFi.

Ця стаття проливає світло на науку про утримання капіталу – глибокий погляд на те, як Ethena перетворилася з експериментального протоколу стейблкоїнів на перший справжній фінансовий примітив інфраструктурного рівня DeFi, причому стійкість, домінування та стійкість відображають систему TradFi більше, ніж прибуткове фермерство.

Представляємо Ethena: цифрову валюту інфраструктурного рівня

Ethena – це протокол синтетичного долара, побудований на Ethereum, який поєднує спотові довгі позиції в BTC/ETH та короткі позиції у безстрокових контрактах BTC/ETH за допомогою інноваційної «дельта-нейтральної» торгової стратегії, формуючи рішення доларового стейблкоїну, яке не вимагає централізованої застави, надаючи користувачам «інтернет-валюту» у вигляді $USDe.

Механізм отримання доходів:

Отримайте 15% річного базисного арбітражу, здійснюючи шорт безстрокових ф'ючерсів (більшу частину вашого доходу)

Довгострокова прибутковість застави на основі ETH становить 3%

Стабільні монети, розгорнуті в пулах ліквідності, отримують фіксовану прибутковість у розмірі 4%

Станом на липень 2025 року активи Ethena розподіляються між торгівлею на основі деривативів, активами ETH у стейкінгу та ліквідними стабільними активами, причому конкретні розподіли варіюються залежно від ринкових умов та рішень щодо управління.

Ключові моменти

Як рівень інфраструктури, який підтримує синтетичні долари, засновані на прибутковості, Ethena займає 68,1% частки ринку в екосистемі, що охоплює 12 ланцюгів і охоплює 29 протоколів. Із загальною заблокованою вартістю (TVL) у 8,71 мільярда доларів він став основною опорою космосу.

Ethena продемонструвала виняткову операційну зрілість з показником волатильності (на основі 90-денної щоденної зміни TVL у відсотках) лише 8,23, що значно нижче звичайного діапазону 15-25 для протоколів DeFi. У той же час протокол зберіг безперервне зростання, значно перевершивши аналогічні бенчмарки, і став зразком стабільного зростання в галузі.

Основний аргумент A1: Ethena втілює успішне створення категорій, демонструючи стійкість і операційну зрілість, перевірену під тиском. Він демонструє, як інфраструктурні протоколи можуть досягти стійкого лідерства на ринку завдяки цілеспрямованим фінансовим інноваціям та чудовому управлінню ризиками.

Відкриваємо нові горизонти: Ethena та архітектурний шлях синтетичного цифрового долара

Ethena не просто вийшла на ринок; Більшість треків DeFi повільно дозрівають, а частка ринку розподілена між 3-5 діючими компаніями.

Домінування Ethena показує, що вона надихнула трек, а не стала його частиною, і стала стандартом, на який зараз посилаються інші.

Склад екосистеми синтетичного долара на основі дохідності (29 протоколів):

План інновацій у категорії DeFi

Етена дає початок новій екосистемі

Запуск Ethena викликав серію протокольних інновацій навколо синтетичних доларів, що приносять дохід, що породило стабільну екосистему системи цінностей вартістю 8,67 мільярда доларів, що охоплює 29 протоколів у 12 публічних ланцюгах. Дані за останні 12 місяців показують, що це не поступова еволюція ринку, а скоріше інновація в продуктивності на рівні інфраструктури.

Підтримувати продуктивність інфраструктурного рівня протягом усього ринкового циклу

Вражаючі щорічні темпи зростання Ethena на 68,85% і її постійне домінування на ринку 68,1% відображають рідкісні показники на рівні інфраструктури в просторі DeFi. Протокол пройшов п'ять різних етапів, підтвердивши свою позицію як визначальної інфраструктури для простору DeFi.

Відмінне відновлення: Відскок Ethena на +132,7% від мінімумів жовтня 2024 року демонструє типову модель інституційної довіри для протоколів інфраструктури. У той час як більшість протоколів DeFi намагаються зберегти динаміку на ведмежому ринку, V-подібне відновлення Ethena відповідає традиційним інфраструктурним активам.

Управління волатильністю: Оцінка волатильності 8,23 ставить Ethena в діапазон стабільності на рівні інфраструктури, що значно нижче, ніж у типових протоколів DeFi. Підтримка такої високої стабільності при досягненні щорічних темпів зростання в 68,85% вказує на те, що протокол досягає ідеального поєднання зростання і надійності, характерного для лідерів інфраструктури.

Практичне застосування степеневого права

Розподіл екосистем представляє закон екстремальної потужності: 1 протокол коштує понад 5 мільярдів доларів (Ethena), 1 протокол коштує від 500 мільйонів до 1 мільярда доларів, 3 протоколи коштують від 300 мільйонів до 500 мільйонів доларів, а 24 протоколи коштують менше 300 мільйонів доларів. Ще більш вражаючою є мікроконцентрація: 13 протоколів мають загальну заблоковану вартість (TVL) менше $10 млн, а 6 протоколів коштують менше $1 млн, незважаючи на місяці роботи.

Розрив у розмірі: Найбільший конкурент (USDX, ринкова капіталізація $670 млн) у 8,8 разів менший за Ethena, тоді як найменший протокол, що відстежується (OpenDelta, ринкова капіталізація $12) у 479 731 509 разів менший за Ethena. Цей безпрецедентний розподіл масштабів показує, що траса швидко перетворилася на архітектуру, орієнтовану на інфраструктуру, а не на конкурентну фрагментацію.

Парадокс мультичейнів: глибина ліквідності > екологічна широта ланцюга

З 28 відстежуваних протоколів синтетичних доларів 15 працюють крос-чейн у 12 блокчейн-екосистемах, що вказує на високий попит на мультимережі. Тим не менш, Ethena зберегла свою модель лише розгортання на Ethereum і становила більшу частину TVL треку.

Парадокс ефективності мультичейн: @DesynLab Basis Trading працює на 15 блокчейнах, але загальна заблокована вартість становить лише $89 млн (у 65,5 разів менше, ніж у Ethena). USDX працює на 3 блокчейнах із загальною заблокованою вартістю $670 млн (у 8,8 разів менше, ніж у Ethena). Це ставить під сумнів поширене припущення, що «мультичейн розширення стимулює масштабне розширення».

Стійкість протоколу на практиці: виступ Ethena під тиском

Хвиля відступила, показавши міцність інфраструктури, і більшість протоколів DeFi зазнали серйозного відтоку капіталу під час двох великих відкатів у 2025 році (березень і квітень-травень). Однак Ethena продемонструвала рідкісну стійкість: не лише зберігаючи кошти, а й досягаючи відновлення та зростання. На противагу цьому, Ethena була особливо помітною на TVL ринків кредитування (таких як @aave), гігантів стейкінгу (таких як @LidoFinance) і лідерів повторного стейкінгу, таких як @eigenlayer.

Середній показник волатильності (топ-20 протоколів): 14,87

Процентильний ранг Етени: 1 місце (найстабільніший)

Детальні метрики реакції на стрес

Коефіцієнт утримання під час стресу: 86,1% (березень), 88,4% (квітень-травень)

Середній коефіцієнт утримання: 87,25%

Оцінка волатильності: 8,23 (180 днів), тоді як виміряне середнє значення протоколу становило 14,87

Швидкість відновлення: 3-6 тижнів, порівняно із середньою швидкістю відновлення 7,2 тижня за вимірюваним протоколом

Продуктивність після стресу: в середньому на 19,25% вища, ніж до стресу.

Порівняльний протокольний аналіз діапазону TVL (дані API за 90 днів):

Аналіз часової шкали змін TVL (дані API за 90 днів):

Динамічні деталі Ethena TVL (історичні дані API за 180 днів):

Детальний аналіз стресового періоду (щоденна зміна TVL):

Період корекції ринку у березні 2025 року:

Період корекції ринку з квітня по травень 2025 року:

Як Ethena обійшла DeFi-простір під час кризи

Коли ринок турбулентний, більшість протоколів реагують. Кілька протоколів покажуть їх дизайн. Ethena була особливо сильною під час нещодавніх ринкових стресових подій, коли дані демонструють сильнішу відносну стійкість і стійкість, ніж інші протоколи.

Крос-протокольна продуктивність: Capital залишається там, де йому найбільше довіряють

Показник утримання TVL Ethena у 76,2% перевищив усі виміряні основні протоколи DeFi, включаючи AAVE V3 (61,8%), Lido (54,1%), EigenLayer (54,8%) та Sky Lending (68,7%). Це призводить до того, що рівень утримання Ethena під час стрес-тестування на 14-22 відсоткових пункти вищий, ніж у аналогічних зразках протоколу.

Волатильність: Найнадійніший рульовий на ринку

Оцінка волатильності 8,23 робить Ethena найстабільнішою з усіх 20 протестованих протоколів DeFi. З показником від 8,23 (Ethena) до 19,67 (SparkLend) стабільність Ethena була на 24,6% вищою, ніж у Sky Lending (10,25), яка посіла друге місце.

Швидкість відновлення: Етена першою сильно відскочила

Порівняльний аналіз часової шкали відновлення показав, що Ethena мала середній час відновлення 3-6 тижнів у вимірюваних подіях, порівняно з 7-12 тижнями для інших протоколів порівняння (AAVE V3: 8-9 тижнів, Lido: 10-12 тижнів, EigenLayer: 7-8 тижнів). Це означає, що Ethena значно відновлюється на 37,5% швидше у зразку протоколу тестування.

Розшифровка стресової реакції Етени: подвійний прояв стабільності та зростання

На додаток до того, що Ethena перевершила своїх однолітків, вона продемонструвала значну внутрішню узгодженість у двох основних стресових подіях:

Постійна стійкість: Незважаючи на різні характеристики стресу, Ethena підтримувала рівень утримання понад 85% (березень: 86,1%, квітень-травень: 88,4%) протягом двох різних періодів стресу, що вказує на системну стійкість протоколу, а не ринкові умови, пов'язані з конкретними подіями.

Передбачуване відновлення: обидва періоди відновлення проходили за схожим графіком 3-6 тижнів, незалежно від тяжкості початкового зниження, що свідчить про те, що на передбачуваний механізм відновлення не впливали зовнішні стресові фактори.

Зростання під тиском: Обидва періоди відновлення призвели до того, що рівень TVL значно перевищив базові рівні до стресу (+12,0% для березневих подій та +26,7% для подій у квітні-травні), що вказує на чисте накопичення капіталу під час стресових циклів.

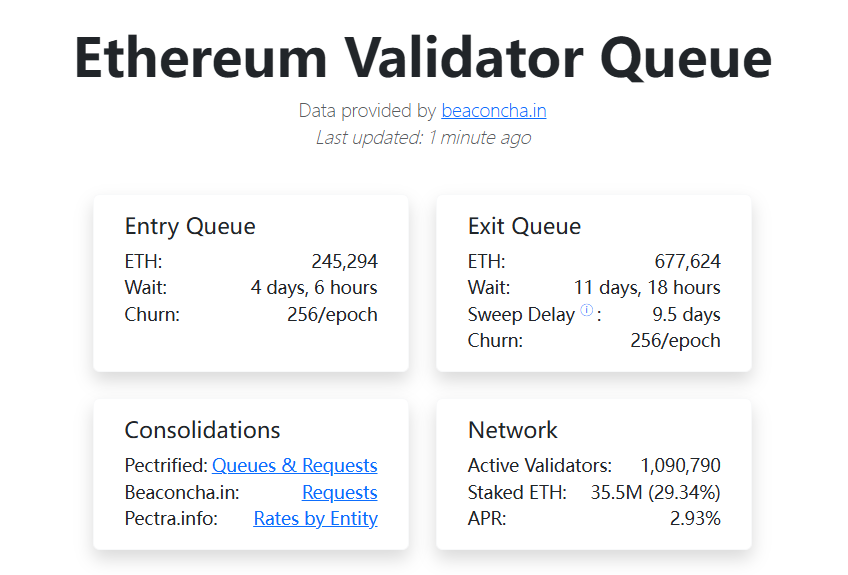

Інтеграція з ринком деривативів: вивчення майбутнього потенціалу Ethena

Роль Ethena вже давно виходить за рамки стабільних монет, а її унікальна модель робить її ідеальним базовим активом застави для платформ децентралізованих деривативів. З щоденним обсягом торгів у цій сфері понад 13,6 мільярда доларів США, трейдерам потрібні заставні активи з низькою волатильністю, що генерують дохід, щоб задовольнити потреби маржі та пулу ліквідності, і Ethena розроблена таким чином, щоб ідеально відповідати цьому сценарію.

Аналіз обсягу торгів на ринку деривативів (топ-20 протоколів):

Всього на ринку деривативів:

Загальний щоденний обсяг торгів: $13,62 млрд за протоколами, що відстежуються.

Загальний обсяг торгів за тиждень: $73,31 млрд

Зростання ринку: +11,14% (24 години), +28,03% (7 днів)

Екологічний розподіл ланцюга: 25+ різних блокчейн-екосистем

Кількість протоколів: 100+ активних похідних протоколів

Аналіз ланцюгового екологічного розподілу ринку деривативів

Тренд зростання за 30 днів: деривативні платформи проти інфраструктури цифрового долара

Стримана відповідність між деривативами та інфраструктурою застави DeFi

Ринок криптовалютних деривативів великий, швидко зростає та розширюється. Але за його волатильністю ховається більш тиха і стабільна основа, яка все частіше визначається такими протоколами, як Ethena. Два виміри – швидкість і стабільність – починають демонструвати глибоку структурну взаємозалежність.

Масштаб визначає успіх або невдачу: стрімке зростання невіддільне від якісних іпотечних активів

Щоденний обсяг торгів на ринку децентралізованих деривативів становить $13,62 млрд, а загальна заблокована вартість Ethena (TVL) становить $5,88 млрд, що в 2,3 рази більше. Математичне співвідношення свідчить про те, що навіть збільшення обсягу захоплення деривативів на 5% ($681 млн) означатиме, що поточна позиція Ethena збільшиться на 11,6%. Одним словом, невелика сума швидких грошей вимагає великої стабільної застави.

Аналіз тенденцій централізації на паралельних ринках

На Hyperliquid припадає 65,5% обсягу торгів децентралізованими деривативами, тоді як на Ethena припадає 68,1% TVL в екосистемі цифрових доларів, заснованій на прибутковості. Обидва ринки мають схожу концентрацію (від 65% до 68%), що вказує на схожу структуру ринку в треку DeFi на основі обсягу торгів і TVL.

Різні швидкості, різні ролі

Ринок деривативів зафіксував тижневий темп зростання на рівні 28,03%, а місячний темп зростання Ethena склав 24,13%. Нормалізована за частотою, індустрія деривативів зростає в 4 рази швидше, ніж Ethena, що підкреслює її швидший обіг на ринку та більш стабільну модель зростання TVL протоколу синтетичного долара.

Протоколи деривативів демонструють високі показники обороту обсягів і значні щоденні варіації (волатильність зазвичай становить ±50% у різних протоколах), тоді як Ethena демонструє стабільність TVL (оцінка волатильності 8,23). Ця 7-кратна різниця вказує на те, що функції ринку доповнюють одна одну – високочастотна торгівля проти стабільної пропозиції застави.

Однакова конструкція, різне закінчення: одноланцюгова перевага

У Hyperliquid переважають одноланцюгові транзакції (65,5% транзакцій зосереджено на Hyperliquid Layer1), але інші блокчейни також демонструють розподілену активність: Ethereum (5 протоколів на загальну суму $1,02 млрд) та Arbitrum (8 протоколів на загальну суму $2,26 млрд). Обсяг торгів мультичейн-деривативами досяг $4,76 млрд (34,8% частки ринку) за участю понад 20 протоколів.

В екосистемі деривативів і синтетичного долара одноланцюгове домінування провідних протоколів свідчить про те, що концентрована ліквідність часто перевершує багатоланцюгові розподіли при побудові базової ринкової інфраструктури.

Конкурентне позиціонування: Ethena проти гігантів інфраструктури

У міру розширення DeFi конкуренція загострюється в більшості вертикалей. Примітно, що Ethena є єдиним протоколом синтетичного долара в топ-50 для DeFi, що відображає не тільки його поточне лідерство на ринку, але й структурний захист, що виникає.

Топ-50 конкурентного аналізу інфраструктури DeFi

*Топ-50 одиночних протоколів у цьому треку

Конкурентний аналіз треку кредитування (топ 15)

Загальний трек кредитування: Загальна сума 15 найбільших угод склала $43,6 млрд

Повний конкурентний аналіз треку стейкінгу ліквідності (Топ 10)

Трек загального стейкінгу ліквідності: 10 найкращих протоколів склали $38,2 млрд

Аналіз різниці в масштабах конкуренції

Коли один протокол домінує на всьому треку: структурна перевага Ethena

У більшості просторів DeFi протоколи конкурують за додаткову частку в усталених треках. Але в деяких випадках протокол з'являється рано, встановлює стандарти та зберігає домінування в міру дозрівання галузі. Етена – одна з них.

Синтетичний долар на вершині: унікальне існування

У топ-50 основних треках DeFi концентрація частки ринку коливається від 58,0% (Uniswap V3 у DEX) до 100,0% у репрезентативних треках з одним протоколом. У треку синтетичного долара Ethena утримує 50% топ-100, що підкреслює відсутність порівнянних конкурентів у цьому масштабі.

Передумови ранжування на системному рівні

Ethena займає 17-е місце в загальному рейтингу серед протоколів DeFi (без урахування централізованих бірж) і в топ-3% серед усіх відстежуваних протоколів. Наразі вона посідає 17 місце за загальною вартістю взаємодії, між Bitget (16 місце, 6,02 мільярда доларів) та BitMEX (18 місце, 5,54 мільярда доларів).

Конкурентна структура: централізація vs децентралізація

Ethena – єдиний протокол синтетичного долара, що входить до топ-50 для DeFi. Це на відміну від наступних треків:

Кредитування: 7 видів протоколів

Ліквідний стейкінг: 5 протоколів

Повторний стейкінг: 2 типи протоколів

Децентралізовані біржі: 2 протоколи

Ця асиметрія відображає більш глибоку структурну динаміку: протоколи синтетичного долара, як правило, зосереджуються на одній домінуючій інфраструктурі, тоді як інші вертикалі демонструють більшу децентралізацію.

Профіль зростання: Стабільний, а не прискорений

Серед топ-50 лідерів категорії останні тижневі темпи зростання такі:

Власний шар: +8.07%

ether.fi: +7,11%

Лідо: +6,08%

AAVE V3: +4,37%

Вавилон: +3,74%

Етена: +1,47%

Нижчий короткостроковий ріст Ethena відображає більш зрілу та стабільну криву прийняття, що відповідає поведінці інфраструктури, а не більш ранній динаміці протоколу.

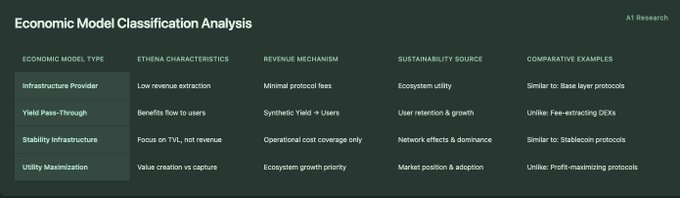

Корисність над видобутком: економічна модель Ethena, орієнтована на інфраструктуру

З моменту свого запуску Ethena накопичила понад 400 мільйонів доларів доходу від протоколів, що є одним із найприбутковіших протоколів у сфері DeFi. Але на відміну від багатьох протоколів, Ethena не використовуватиме ці доходи для розширення власних коштів. Натомість майже 100% доходу протоколу розподіляється між власниками USDe у вигляді прибутковості.

Аналіз загального доходу від угоди (розподіл користувачів) та комісій

Аналіз ефективності доходів (метрика коригування TVL)

Класифікація та аналіз економічних моделей

Порівняння моделей конкурентного доходу

Аналіз рамок сталого розвитку (кількісні показники)

Переосмислення цінності протоколу: економічна модель Ethena, орієнтована на інфраструктуру

У той час як багато протоколів DeFi побудовані на отриманні прибутку на основі транзакцій, Ethena працює за принципово іншою передумовою: корисність інфраструктури перевищує прибутковість протоколу. Його економічна модель надає пріоритет створенню цінності для користувачів і ринковим функціям, а не короткостроковим прибуткам.

Інфраструктура та виручка: свідомо низька рентабельність

Операційна модель Ethena – це інфраструктура, а не вигідна угода. TVL протоколу становить 5,88 мільярда доларів, щоденний приріст становить 1 564 долари, а ефективність прибутковості становить лише 0,000027%. Це принципово відрізняється від протоколів, орієнтованих на комісію, таких як Uniswap V3 (з ефективністю 0,0096%) або AAVE V3 (з ефективністю 0,00080%). Ця модель має на увазі чіткий пріоритет: максимізація корисності користувача, а не повернення протоколу.

Передача доходів: ключова особливість у дизайні

Низький коефіцієнт утримання прибутковості Ethena (1,55%) свідчить про те, що дохід, отриманий системою, в першу чергу надходить власникам USDe, а не фіксується казначейством протоколу. Ця структура тісно узгоджується з моделлю інфраструктури стейблкоїнів, де економічна цінність передається користувачам, а не накопичується протоколом.

Сталий розвиток ґрунтується на ринкових ролях

На відміну від протоколів, які покладаються на генерацію комісій для підтримки стійкості, стійкість Ethena, схоже, корениться в її ролі в екосистемі та цінності інфраструктури. Про це свідчать ключові показники ефективності:

Частка ринку 68,1%

Оцінка волатильності – 8,23

Збереження тиску на 87,3%

Ці показники свідчать про те, що конкурентна перевага протоколу пов'язана з позиціонуванням на ринку, а не з потоком комісій.

Ілюзія ефективності: як розподіл доходів є двигуном утримання користувачів

На перший погляд, «ефективність прибутковості» Ethena здається в 3-30 разів нижчою, ніж у основних протоколів DeFi, що вимірюється доходом на 1 мільярд доларів у TVL. Але насправді це помилковий сигнал слабкості. Низька швидкість охоплення протоколу Ethena не пов'язана з поганим отриманням доходу; Протокол приніс понад 400 мільйонів доларів сукупного доходу. Натомість, його структура перенесення прибутковості розподіляє майже всі доходи безпосередньо між власниками USDe.

Ця архітектура надає пріоритет узгодженості користувачів, а не прибутку протоколу, жертвуючи короткостроковими прибутками в обмін на довгострокову стабільність капіталу та інтеграцію системи. Результатом є надійний захист: висока довіра користувачів, низький коефіцієнт відтоку та сильна відмовостійкість TVL.

Опір доходів і вартість домінування на ринку

Незважаючи на чітко визначене позиціонування, існують і ризики. Щоденна зміна доходу на -68,17% підкреслює волатильність потоків доходів, що може створити проблеми зі стійкістю, якщо операційні витрати почнуть перевищувати дохід протоколу. Оскільки дохід в основному визначається ставками фінансування на ринку безстрокових контрактів, перехід до ведмежого механізму може стиснути спреди фінансування та ще більше знизити прибутковість на рівні протоколу.

Однак роль Ethena як рівня інфраструктури глибоко вкорінена в зручності використання, що свідчить про те, що вона може залишатися життєздатною без залежності від високого доходу, доки цінність екосистеми продовжує розширюватися.

Висновок: Інфраструктура, цілі та довгострокове планування

В даний час Ethena повністю відображає свою послідовну і продуману філософію дизайну за різними показниками (створення треків, стресостійкість, екологічна інтеграція, структурне позиціонування та економічна модель): не тільки як продукт, але і як інфраструктура екосистеми DeFi.

Замість того, щоб прагнути до максимізації прибутковості на протокольному рівні, Ethena надає пріоритет стабільності капіталу, збереженню цінності користувачів і координації екосистеми. Це дозволяє йому будувати довіру та масштабуватися не за рахунок агресивного майнінгу чи швидкої мультичейн експансії, а за рахунок встановлення себе як основного будівельного блоку для конкретних сегментів ринку.

План інфраструктури

Ethena успішно продемонструвала план створення треку DeFi:

Раннє досягнення масштабу та надійності інфраструктурного рівня – частка ринку 68,1% та показник волатильності 8,23

Збереження домінування протягом усього ринкового циклу - Підтримка рівня утримання TVL на рівні 76,2% під час основних стресових подій

Бути операційним стандартом, що визначає цілий сегмент ринку, а не конкурувати в межах одного

Перевірка критичної продуктивності

Трек новаторського успіху: Ethena дала поштовх появі екосистеми з 1 → 29 протоколів, зберігши домінування на рівні 68,1%, незважаючи на досягнення більш ніж 1,000% зростання за рахунок 28 нових учасників.

Інституційні моделі: V-подібне відновлення (зростання на 132,7% порівняно з жовтневими мінімумами), стабільність на рівні інфраструктури та збереження лідерства на ринку відображають традиційні інфраструктурні активи, а не типові моделі волатильності DeFi.

Мережеві ефекти: одноланцюгове розгортання Ethereum перевершує конкурентів у кількох ланцюгах, що вказує на те, що концентрація ліквідності перевершує географічний розподіл протоколів інфраструктури.

Модель має глибокий вплив

Траєкторія Ethena є корисною орієнтиром для того, як протоколи інфраструктури в DeFi можуть досягти успіху:

Не контролюючи кожен показник, а вибираючи ті, які важливі для його функціонування

Не через широку конкуренцію, а ставши незамінними у вузьких, стратегічно важливих вертикалях

Не через вилучення, а через максимізацію корисності та вирівнювання цінності користувача

У міру того, як DeFi дозріває і розділяється на спеціалізовані рівні інфраструктури, траєкторія Ethena може більше не бути аномалією, а більше схожою на попередній перегляд того, як працюватиме стійкий, інституційно орієнтований протокол.

Успіх протоколу свідчить про те, що деякі вертикалі, особливо ті, що виконують роль фінансової інфраструктури, можуть природним чином схилятися до результату «переможець отримує все», що матиме довгострокові наслідки для ринкової структури DeFi, що розвивається.

Зміст цієї статті носить виключно інформаційний характер і не є фінансовою, інвестиційною, юридичною або податковою консультацією. Погляди, висловлені в цій статті, належать A1 Research на момент публікації і можуть бути змінені без попередження. Ніщо в цій статті не слід тлумачити як рекомендацію купувати, продавати або тримати будь-які активи. A1 Research не гарантує точність або повноту інформації, що міститься в цьому документі. Будь ласка, проведіть власну комплексну перевірку та проконсультуйтеся з ліцензованим фінансовим консультантом, перш ніж приймати інвестиційні рішення. Ця стаття не є фінансовою порадою.