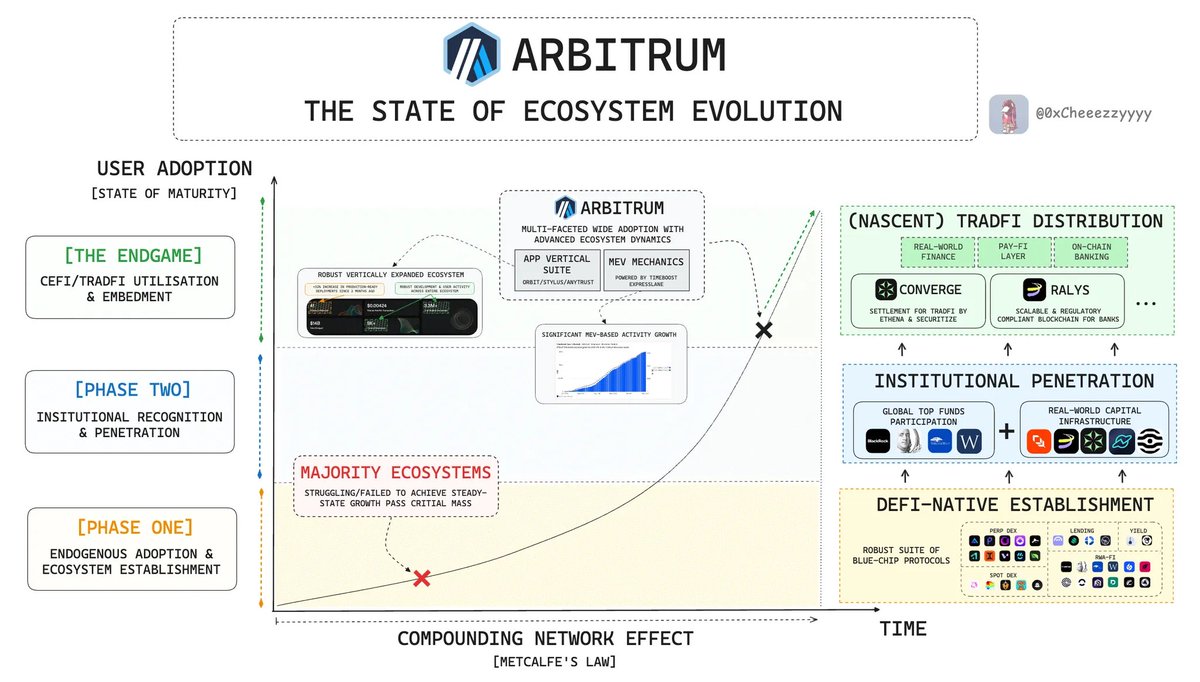

1/ @arbitrum 多年來不僅擴大了規模。

它正在進入一個獨特的生態系統發現階段,玩著很少有人能玩的遊戲。

這種演變重新定義了採用的界限:

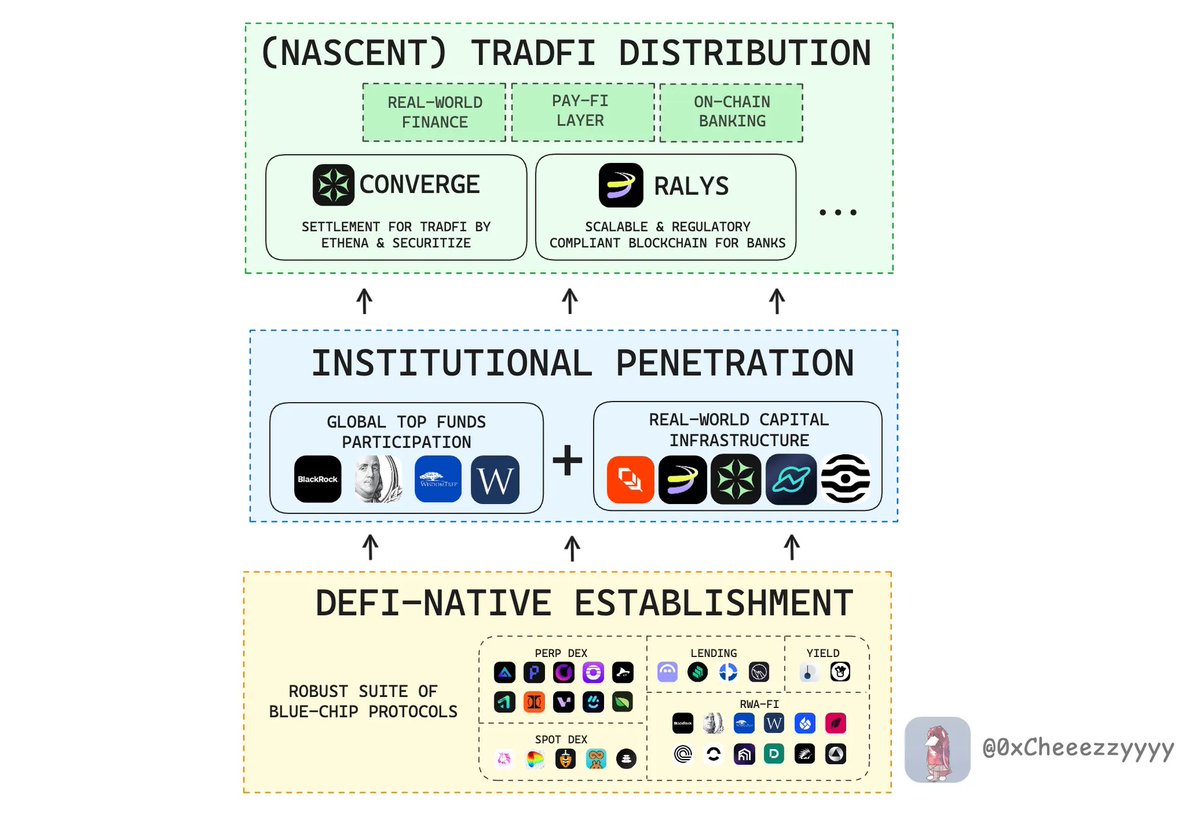

DeFi 原生→機構滲透率 →(Nascent Signs) TradFi 分佈

見解 🧵

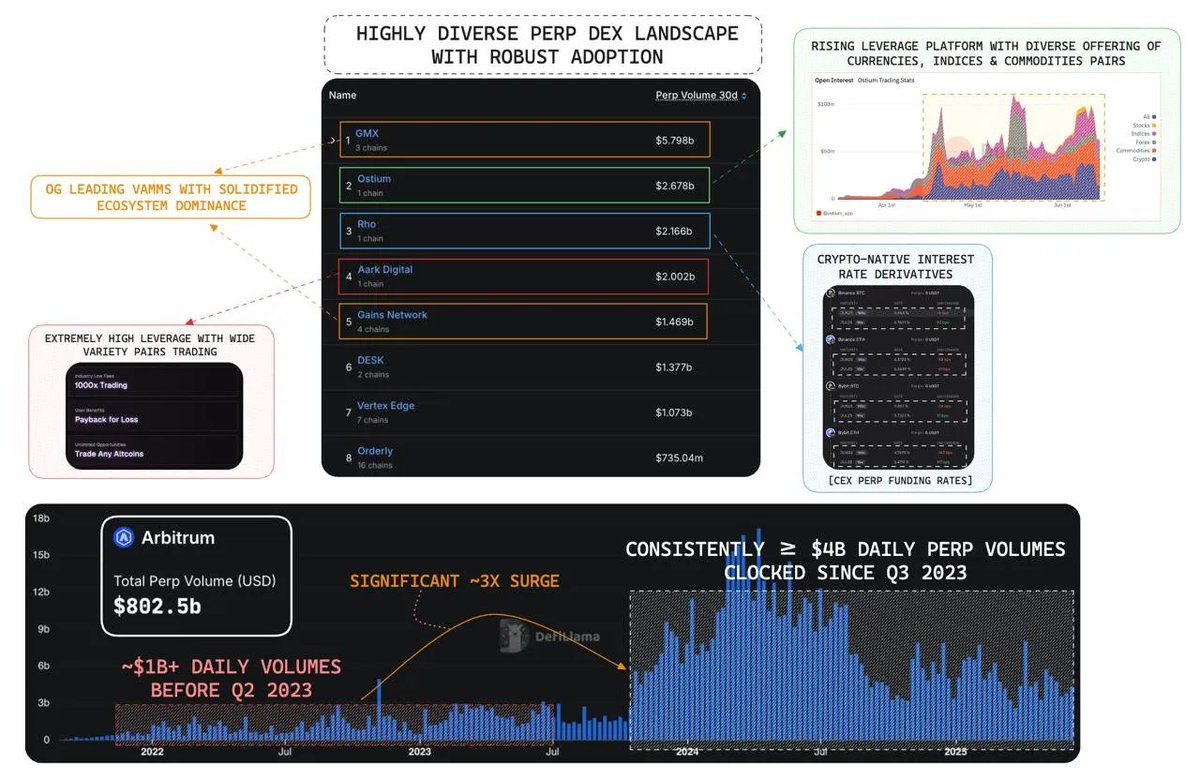

3/ @arbitrum 在塑造 Perp DEX 格局方面發揮了基礎性作用,其歷史可以追溯到自 2021 年第三季度以來由 @GMX_IO @GainsNetwork_io 領導的早期 vAMM 時代。

今天,用戶採用率已經達到穩定狀態成熟度,每日數據量趨勢反映了很高的留存率:

🔸 自 2023 年第三季度以來,每日交易量增加了 ~3 倍($1B → $4B)

🔸 $802.5B 累計交易量

此後,Perp DEX 生態系統與新的專業參與者一起實現了多元化:

🔹 @Rho_xyz:加密原生 IR 衍生品(CEX 資金利率)

🔹 @Aark_Digital:超高槓桿交易(高達 1000 倍)

🔹 @OstiumLabs:多資產敞口(貨幣、指數、商品)

不間斷的創新進化和粘性使用指向一個自我維持的相關生態系統。

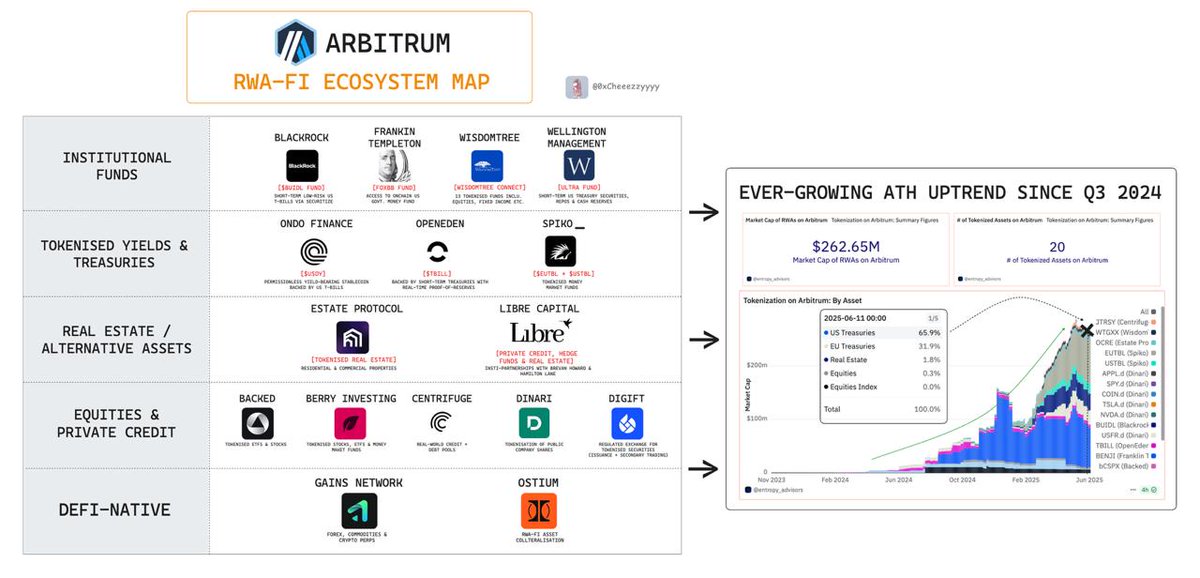

4/ @arbitrum 的 RWA-Fi 行業增長持續加速,自 2024 年第三季度以來達到 $262.7M 的 ATH TVL。

這種勢頭,得到了多樣化且不斷增長的全球基金參與者的支持,加強了Arbitrum作為企業級代幣化鏈上金融生態系統的地位。

值得注意的是,@Spiko_finance 的 $EUTBL 現在在歐盟國債領域處於領先地位,佔據 ~32% 的市場份額,超過:

🔹 @FTI_Global $BENJI (27.5%)

🔹 @BlackRock $BUIDL (11.9%)

這清楚地表明,insti 級採用不再是理論上的。

5/ 隨著 insti 巨頭的引領,同樣值得注意的是 Arbitrum 子生態系統的日益多樣化。

這既涵蓋了RWA集成,也涵蓋了DeFi原生創新。

這種混合創造了豐富的景觀,可滿足以下需求:

🔹 尋求合規、有收益的資產(例如國債、信貸市場)的機構配置者

🔹 追逐無需許可的槓桿、結構性產品或長尾收益策略的加密原生使用者

通過覆蓋光譜的兩端,Arbitrum 將自己定位為一個包羅萬象的生態系統:

能夠捕獲從 DeFi 到 TradFi 等各個垂直領域的資本。

@arbitrum 上的 RWA-Fi 正在隨著成熟而悄然擴展。

自 2024 年第三季度以來,該行業穩步增長,在 20 種代幣化現實世界資產中達到了 ~$263M 的新 ATH TVL。

目前的細分顯示了機構吸引力和資產多樣性:

🔸 美國國債:65% ($173.3M) 由機構級基金驅動

🔸 歐盟國債:31.9% ($84M) 由 @Spiko_finance 的 $EUTBL 領投

🔸 房地產: 2.8% ($4.8M)

🔸 股票/指數: <0.5% (~$1M)

值得注意的是,生態系統的深度已經成熟,新的垂直領域正在形成,超越了基本的 RWA 暴露:

1. (領先的)機構基金:

🔹 @BlackRock:$BUIDL基金敞口為 ST 低風險國庫券

🔹 @FTI_Global:$BENJI 基金提供鏈上美國政府貨幣基金 (FOXBB) 的鏈上訪問許可權

🔹 @WisdomTreeFunds:訪問 13 種代幣化基金,包括股票、固定收益等。

🔹 惠靈頓管理:ULTRA Fund → 美國國債、(反向)回購和現金儲備

2. 代幣化收益和國債:

🔹 @OndoFinance:由美國國庫券支援的$USDY穩定幣

🔹 @OpenEden_X:$TBILL由美國國庫券支援,提供實時儲備金證明

🔹 @Spiko_finance:$USTBL & $EUTBL代幣化貨幣市場基金

3. 房地產/另類資產:

🔹 @EstateProtocol:代幣化的住宅和商業物業

🔹Libre Capital:私人信貸、對沖基金和房地產與機構合作(Brevan Howard & Hamilton Lane)

4. 股票和私人信貸:

🔹 @BackedFi:代幣化ETF和股票

🔹 @BerryInvesting:代幣化股票、ETF和MMFs

🔹 @centrifuge:真實世界的信用和債務池

🔹 @DinariGlobal:上市公司股票的代幣化

🔹 @DigiFTTech:受監管的代幣化證券交易所(發行 + 二級交易)

5. DeFi 原生:

🔹 @GainsNetwork_io:外匯、商品和加密貨幣

🔹 @OstiumLabs:永續合約交易 + RWA 資產抵押

-----

這些都是早期信號,表明 Arbitrum 將成為事實上的 RWA 流動性的 L2,其中傳統資本與 DeFi 原生可程式設計性相遇。

現在還早,而且只從這裡開始。

H/T @EntropyAdvisors @Dune 洞察

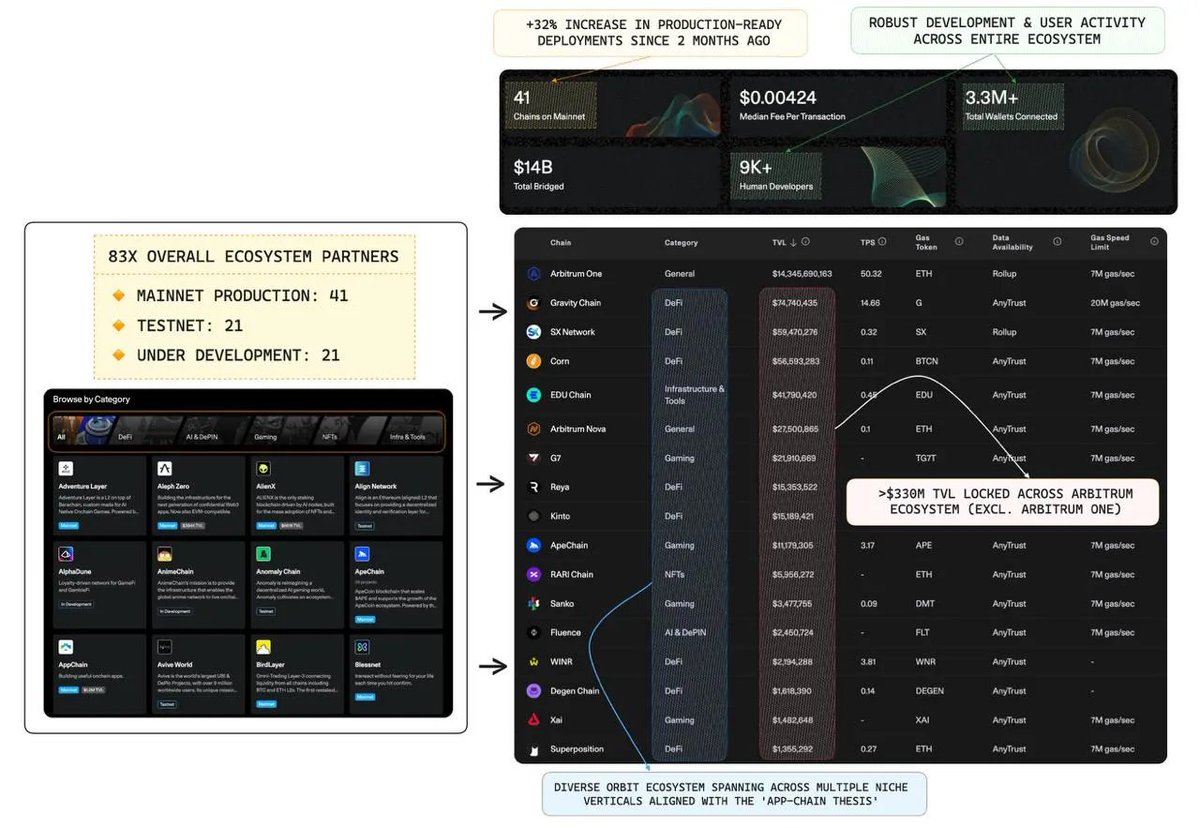

6/ @arbitrum Orbit & Stylus 正在成為多垂直增長的關鍵驅動力,為一系列領域的利基建設提供動力。

這與「應用鏈論點」一致,其中定製 + 靈活性對於優化基礎設施至關重要。

採用率正在迅速上升:

🔸 83 個官方生態系統合作夥伴

🔸 41 個主網上線(自 2024 年 4 月以來增長了 +32%)

🔸 21 個在測試網中 + 21 個正在積極開發中

🔸 >$320M TVL 跨 Arbitrum 生態系統,不包括 ArbitrumOne

按照這個速度,很明顯,該框架正在獲得全行業的認可,成為下一代區塊鏈應用的企業級基礎設施。

7/ @arbitrum正在看到由真正的採用和基礎設施級驗證支援的機構巨頭的日益增長的吸引力。

🔸 全球基金:@BlackRock、@FTI_Global、@WisdomTreeFunds、Wellington Management 構建 RWA-Fi 流動性

🔸Infra Rails:@plumenetwork @Novastro_xyz @real_rwa 在鏈上橋接現實世界的資本

現在,傳統金融分銷終局的早期跡象正在浮出水面:

1. @convergeonchain構建機構結算層(例如 @ethena_labs、@Securitize)

2. @RaylsLabs為銀行推出合規鏈

結論很明確:

Arbitrum 正在成為現實世界機構部署的首選基礎設施。

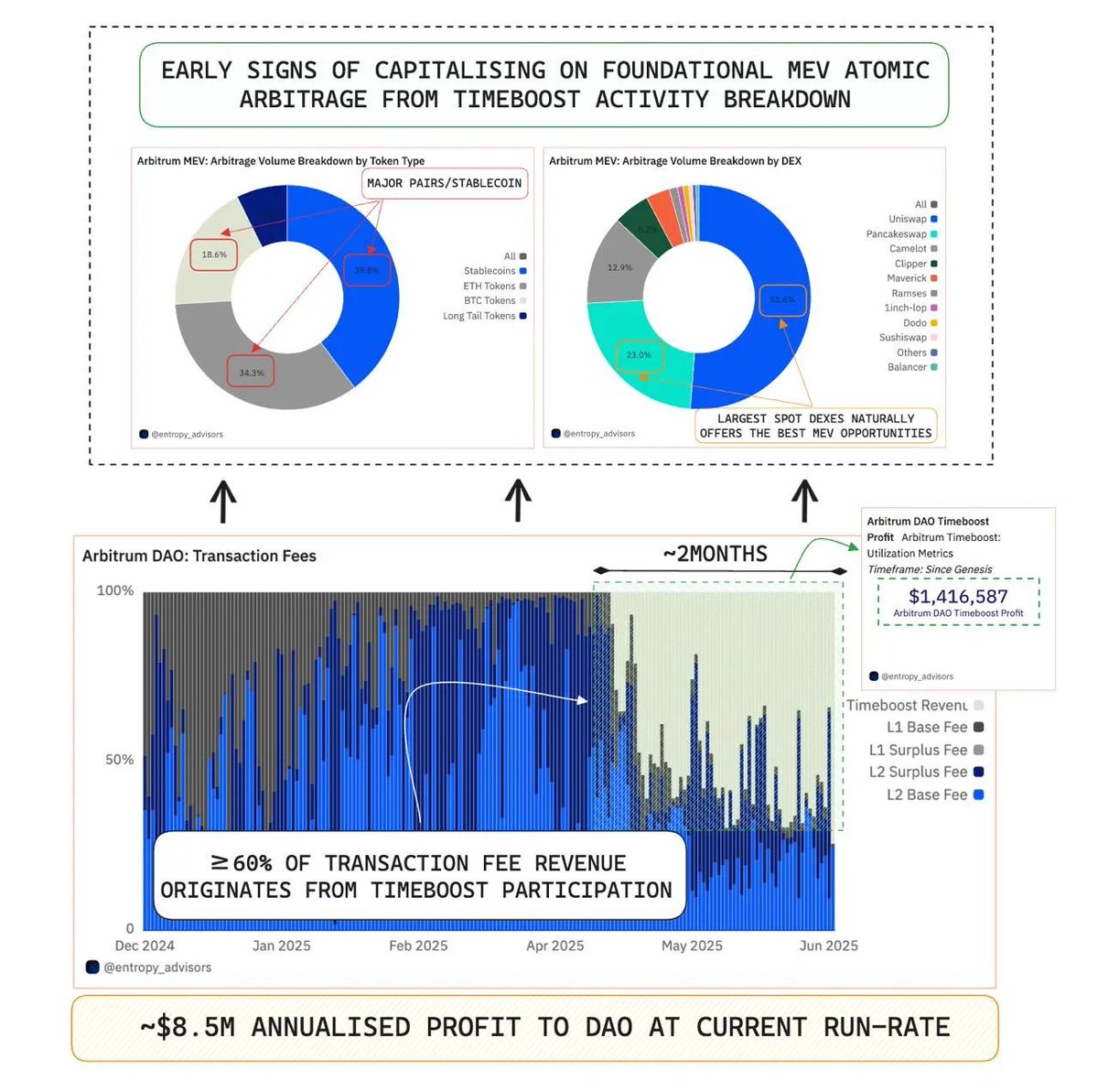

8/MEV 動態的激增標誌著生態系統進入下一個成熟階段。

@arbitrum 的 Timeboost 拍賣引入了高效、公平的競爭,反映了主網的 PBS 模型。

自 <2個月前推出以來,利用率相當高:

🔸 ~$1.42M 的 DAO 收入(年化 ~$8.5M)

🔸 ≥60% 的交易費用收入現在來自 Timeboost

我們看到了MEV原子套利貨幣化的早期跡象,大部分活動都集中在高交易量對(BTC、ETH和穩定幣)上。

當長尾資產開始在MEV流量中佔據更大的份額時,將標誌著下一個成熟階段。

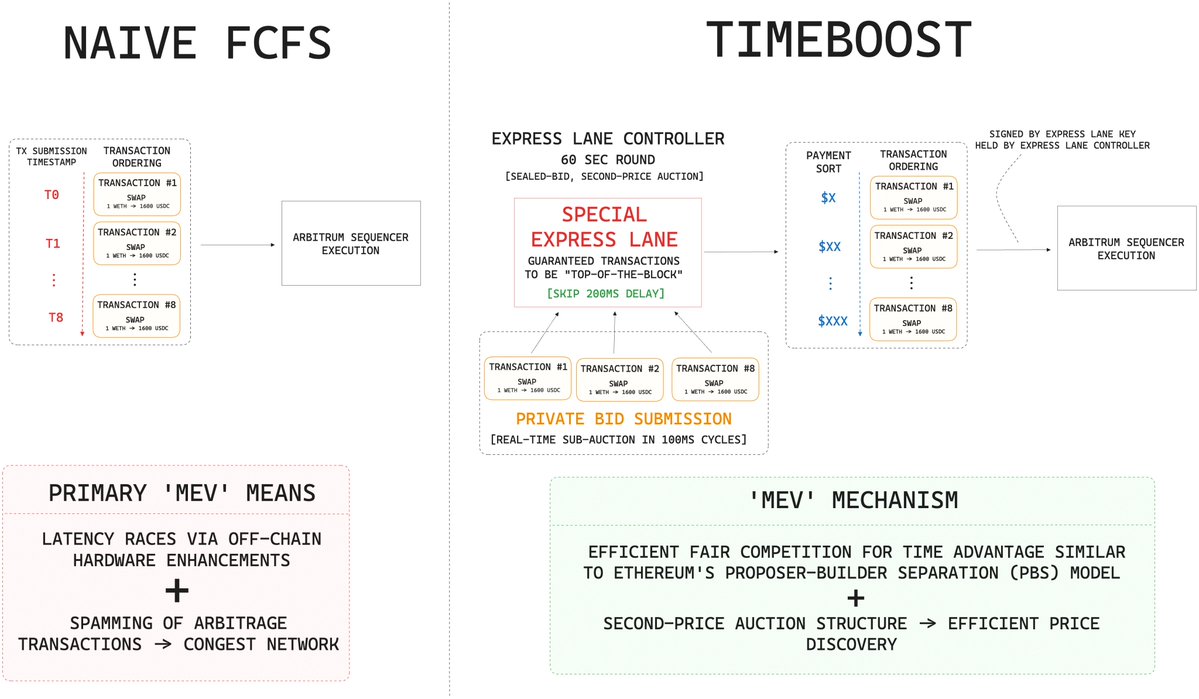

在 Timeboost 上:@arbitrum 的 MEV

自從 Arbitrum One & Nova 推出以來,它一直通過 FCFS 排序模型運行。

這導致了:

🔸 延遲競爭取決於鏈下硬體的有效性

🔸 來自(套利)tx 垃圾郵件的網路擁塞

Timeboost 旨在克服FCFS的局限性,同時仍保留其優勢。

怎麼會這樣呢?

這引入了一個由獲勝拍賣師管理的60年代回合的『快速車道』概念(主要是@titanbuilderxyz和@SeliniCapital的Kairos)

使用者提交的出價和交易是根據付款而不是提交時間戳進行排名的。

這帶來了以下好處:

🔹 通過 Similar Ethereum 的 PBS(提議者-構建者分離)實現 MEV 公平性

🔹 通過有價值的交易(套利等)的次價拍賣設計,更好的價格發現機制

🔹 減少冗餘交易 → 減少網路擁塞

🔹 使訪問民主化→使用者不需要最快的基礎設施,只需要良好的建模

9/ 有趣的是,Timeboost Expresslane alr 佔 @arbitrum 總 tx 數的 ~5%。

自發佈以來,這一直處於穩步上升趨勢中。

但更能說明問題的是卷佔用空間:

🔸 ~$175M 的日交易量現在源於 MEV 套利

🔸 Arbitrum ~$900M 平均每日交易量的 ~21.8% (過去 1M)

這在 imo 中非常重要,它表明 MEV 不再是一個邊緣層,而是一個核心流動性引擎,為有意義的交易量提供動力。

隨著MEV成熟為原生收益流,它標誌著使用者成熟度 + 協定級貨幣化達到了新的深度。

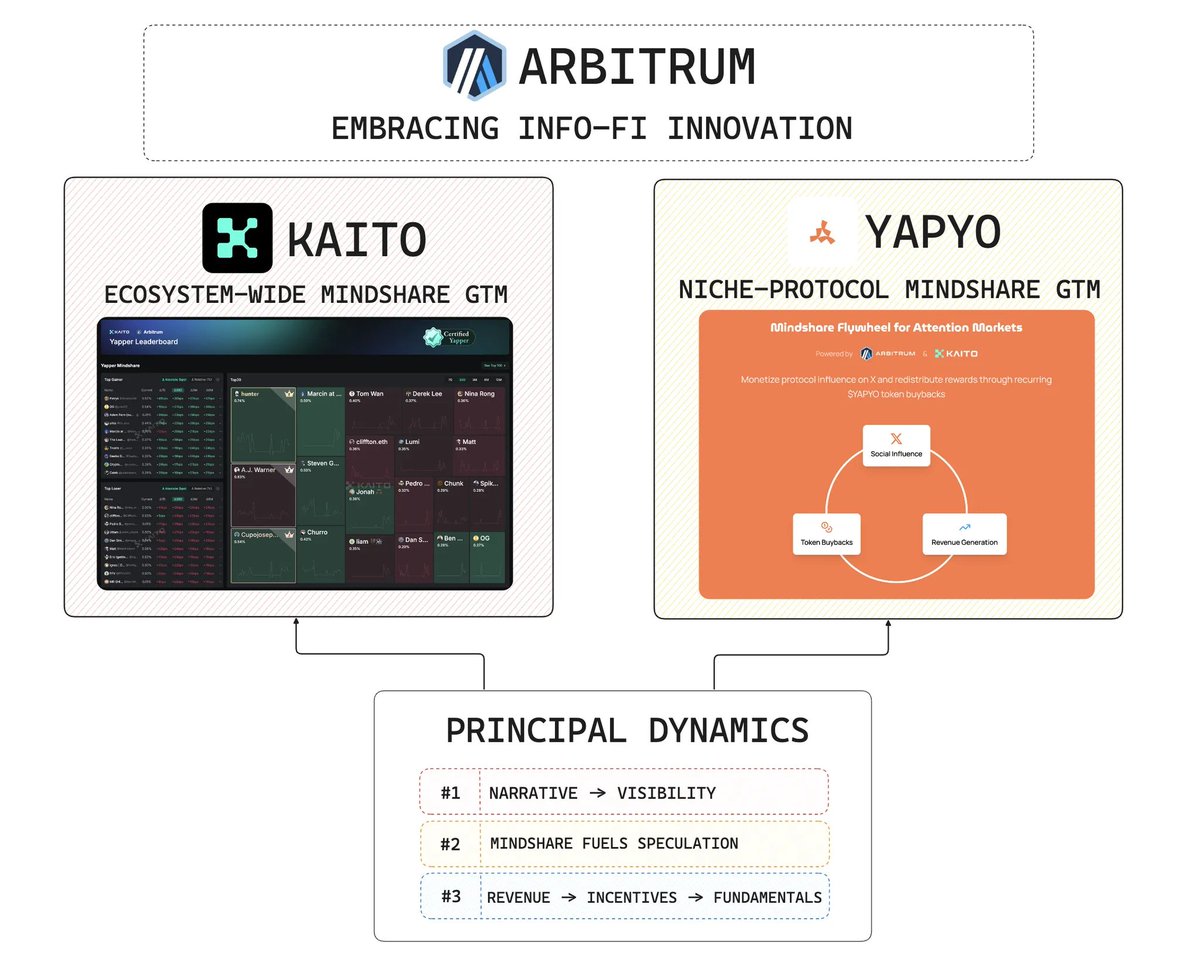

10/ 最後,關於 InfoFi 的採用:

@arbitrum 作為擁抱這種敘事的關鍵生態系統脫穎而出,最近通過 Yapper 排行榜進行的 @KaitoAI 集成突出了這一點。

這附帶 400k $ARB (~$124k) 3 個月的獎勵。

現在,第二層 InfoFi 創新正在形成,@yapyo_arb 將其定位為去中心化的 Mindshare 中心,將社會協調與激勵設計相結合。

細節很少,但早期跡象表明,由 $YAPYO imo 提供支援的以利基協定為中心的 GTM 策略。

11/ 從數據中可以清楚地看出,@arbitrum 不僅僅是另一個生態系統。

它已經達到了逃逸速度,進入了超越DeFi的下一階段,並進入更廣泛的鏈上實用性。

成熟度、深度和不斷發展的動力不言而喻。

並非所有的連鎖店都在玩同樣的遊戲。

Arbitrum 正在發揮自己的作用。

最後,標記可能對這項研究感興趣的朋友、Arbitrum 享受者和研究人員:

@EdFelten

@hkalodner

@ajwarner90

@sgoldfed

@0xRecruiter

@BFreshHB

@daddysether

@Churro808

@samfriedman6_

@lumbergdoteth

@MattyTom01

@peterhaymond

@MarcinPress

@allred_chase

@SpikeCollects

@RealJonahBlake

@yellowpantherx

@CocoraEth

@thelearningpill

@0xAndrewMoh

@Mars_DeFi

@PenguinWeb3

@kenodnb

@YashasEdu

@eli5_defi

@arndxt_xo

@cryptorinweb3

@St1t3h

@crypto_linn

@ahboyash

@ethereumintern_

@Shoalresearch

@Flip_Research

@2077Research

@PinkBrains_io

2.91萬

237

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。