Цей токен недоступний на Біржі OKX.

crvUSD

Ціна Curve.Fi USD Stablecoin

0x498b...c1e5

$0,99818

-$0,00050

(-0,05%)

Зміна ціни за останні 24 години

Який ваш сьогоднішній прогноз щодо crvUSD?

Поділіться тут своїми настроями, поставивши великий палець угору, якщо передбачаєте підйом монети (бичачу поведінку), або великий палець униз, якщо передбачаєте спад (ведмежу).

Голосуйте, щоб переглянути результати

Застереження

Соціальний вміст на цій сторінці (далі — «Вміст»), зокрема твіти й статистика від LunarCrush, надається третіми сторонами на умовах «як є» виключно з інформаційною метою. Компанія OKX не гарантує якість або точність Вмісту, який не відображає її погляди. Він не має розцінюватися як (i) інвестиційна порада чи рекомендація; (ii) пропозиція або заохочення купувати, продавати чи утримувати цифрові активи; (iii) фінансова, бухгалтерська, юридична чи податкова консультація. Цифрові активи, зокрема стейблкоїни й NFT, пов’язані з високим ступенем ризику, а їх вартість може сильно коливатися. Ціна й показники ефективності цифрових активів не гарантуються та можуть змінюватися без попередження.

OKX не надає рекомендацій щодо інвестицій або активів. Ви повинні ретельно зважити, чи підходить вам торгувати цифровими активами чи утримувати їх, з огляду на свій фінансовий стан. Щодо ваших конкретних обставин порадьтеся з юридичним, податковим чи інвестиційним фахівцем. Щоб дізнатися більше, перегляньте наші Умови використання й Попередження про ризики. Використовуючи вебсайт третьої сторони (далі — «Сторонній вебсайт»), ви погоджуєтеся, що будь-яке використання Стороннього вебсайту регулюється умовами Стороннього вебсайту. Якщо це прямо не зазначено в письмовій формі, компанія OKX і її партнери (далі — OKX) жодним чином не пов’язані з власником або оператором Стороннього вебсайту. Ви погоджуєтеся, що OKX не несе відповідальності за жодні втрати, збитки й інші наслідки, що виникають у результаті вашого використання Стороннього вебсайту. Зверніть увагу, що використання Стороннього вебсайту може призвести до втрати або скорочення ваших активів. У деяких юрисдикціях продукт може бути недоступний.

OKX не надає рекомендацій щодо інвестицій або активів. Ви повинні ретельно зважити, чи підходить вам торгувати цифровими активами чи утримувати їх, з огляду на свій фінансовий стан. Щодо ваших конкретних обставин порадьтеся з юридичним, податковим чи інвестиційним фахівцем. Щоб дізнатися більше, перегляньте наші Умови використання й Попередження про ризики. Використовуючи вебсайт третьої сторони (далі — «Сторонній вебсайт»), ви погоджуєтеся, що будь-яке використання Стороннього вебсайту регулюється умовами Стороннього вебсайту. Якщо це прямо не зазначено в письмовій формі, компанія OKX і її партнери (далі — OKX) жодним чином не пов’язані з власником або оператором Стороннього вебсайту. Ви погоджуєтеся, що OKX не несе відповідальності за жодні втрати, збитки й інші наслідки, що виникають у результаті вашого використання Стороннього вебсайту. Зверніть увагу, що використання Стороннього вебсайту може призвести до втрати або скорочення ваших активів. У деяких юрисдикціях продукт може бути недоступний.

Інформація про ринок crvUSD

Ринкова капіталізація

Ринкова капіталізація обчислюється множенням циркулюючої пропозиції монети на останню ціну.

Ринкова капіталізація = циркулююча пропозиція × остання ціна

Ринкова капіталізація = циркулююча пропозиція × остання ціна

Мережа

Базовий блокчейн із підтримкою безпечних децентралізованих транзакцій.

Циркулююча пропозиція

Загальна кількість монет, яка є на ринку у відкритому доступі.

Ліквідність

Ліквідність — показник того, наскільки просто можна купити/продати монету на DEX. Що вища ліквідність, то простіше здійснити транзакцію.

Ринкова капіталізація

$4,58M

Мережа

Arbitrum

Циркулююча пропозиція

4 587 073 crvUSD

Холдери токена

0

Ліквідність

$2,62M

Обсяг за 1 г

$22 795,21

Обсяг за 4 г

$82 850,60

Обсяг за 24 г

$1,05M

Curve.Fi USD Stablecoin — новини

Наведений нижче вміст отримано з .

常为希 |加密保安🔸🚢🇺🇸

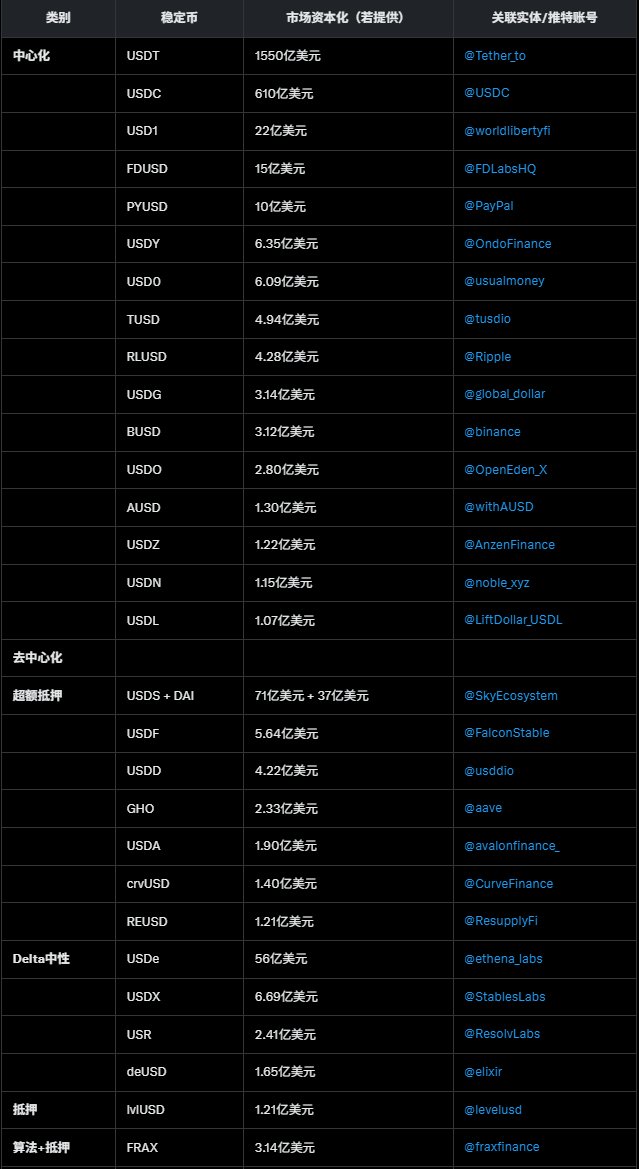

Ринкова капіталізація стейблкоїнів (MC) у розмірі понад 100 мільйонів доларів США у стейблкоїнах поділяється на дві категорії: централізовану та децентралізовану, а децентралізовану категорію додатково поділяють на категорії з надмірним забезпеченням, дельта-нейтральний, із заставою та алгоритмічний + із заставою.

Сумарна ринкова капіталізація централізованих стейблкоїнів значно вища, ніж у децентралізації

Домінують USDT ($155 млрд) та USDC ($61 млрд), які разом контролюють більшу частину (близько 85%) централізованого ринку стейблкоїнів.

Інші централізовані стейблкоїни (наприклад, USD1, FDUSD, PYUSD тощо) мають ринкову капіталізацію від $100 млн до $2,2 млрд, що свідчить про те, що малі та середні проєкти також намагаються вийти на ринок. PYUSD PayPal ($1 млрд) показує, що традиційні фінансові гіганти починають залучатися до стабільних монет

Надмірне забезпечення: представлена USDS+DAI (7,1 мільярда доларів США + 3,7 мільярда доларів США), ця категорія покладається на надлишкову заставу криптоактивів (наприклад, ETH) для підтримки стабільності, а розподіл ринкової капіталізації є відносно збалансованим.

Delta Neutral: долар США (5,6 мільярда доларів) лідирує, і цей механізм досягає цінової стабільності та ефективності капіталу за допомогою стратегій хеджування (таких як безстрокові ф'ючерси).

Загальна ринкова капіталізація централізованих стейблкоїнів значно перевищує децентралізацію, що відображає перевагу поточного ринку стабільним рішенням, забезпеченим інституціями.

Механізм диверсифікації децентралізованих стейблкоїнів, дельта-нейтралітет та алгоритмічна стабільність показують потенціал для технологічних інновацій.

31,22 тис.

5

Poopman (💩🧱✨)

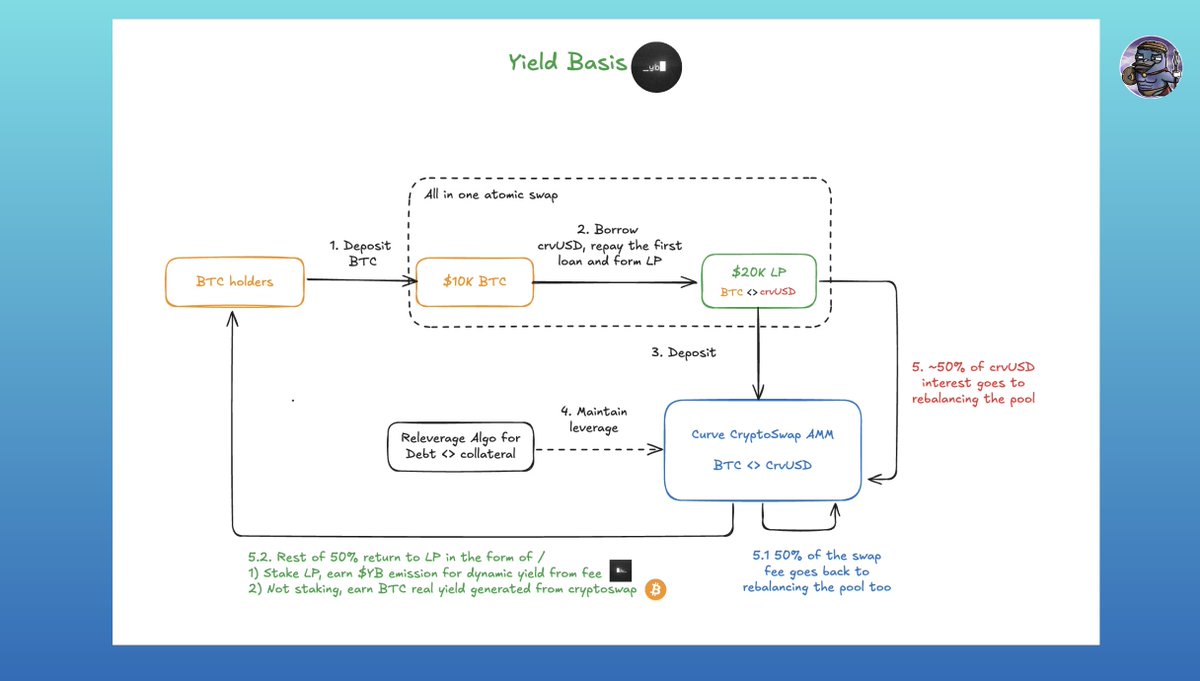

Ось поняття @yieldbasis :

AMM, який у 2 рази використовує вашу ліквідність, щоб пом'якшити непостійні збитки за рахунок підвищення прибутковості.

🔸Cryptoswap з Stableswap Invariant:

Теоретично збереження кредитного плеча 2x може пом'якшити IL, але в Uni V2 він лише в 2x збільшує ваші втрати. Моделювання показує покращений результат у Cryptoswap від Curve, коли він об'єднується зі Stableswap Invariant.

🔸2x Кредитне плече, але як?

1) Ви вносите BTC (скажімо, $100K) у YB

2) YB позичить $100 тисяч $crvUSD під заставу BTC

3) Сформуйте LP на $200 тис., щоб позичити ще $100 тис.

4) Потім погасити перший кредит (100 тис. $crvUSD)

5) Нарешті, він формує LP з кредитним плечем 2x

6) Все сталося в одному атомному свопі, і мета цієї конструкції полягає в тому, щоб уникнути запозичень 1 до 1 (100% LTV), а скоріше зберегти 50% LTV.

🔸Використовуйте Algo:

Щоб підтримувати кредитне плече 2x, YB використовує інший спеціалізований AMM для автоматичного коригування позиції, керуючи боргом проти вашого LP. Наприклад, коли BTC рухається на 10% вгору, ваш борг відповідно зростає на 10%, це утримує співвідношення борг / застава на рівні 50:50.

🔸Осідання та відновлення балансу:

У YB концентрована ліквідність постійно перебалансовується. В якому 50% комісій від AMM і ~50% відсотків crvUSD підуть назад на субсидування бюджету переміщення CL для найкращої глибини та генерації комісій.

🔸Take $YB або Take $BTC:

Якщо ви не здійснюєте стейкінг LP, ви отримуєте $BTC реальний дохід.

Якщо ви здійснюєте стейкінг LP, ви можете $YB емісію, тобто в розмірі % від прибутку, взятого з комісії.

Динамічний ?

Чим більше LP знаходиться в стейкінгу, тим більше комісії збирається з прибутку за $YB. На противагу цьому, якщо LP не був здійснений у стейкінгу, з комісії буде взято лише мінімальний дохід.

--------------------------------------------------------

Швидка думка 🧠 :

Цікаво, але складно.

Основна концепція YB в основному полягає у використанні дизайну криптосвопу з інваріантним стабільним свопом, використовуючи при цьому підвищену прибутковість від позицій BTC з кредитним плечем для оплати витрат на ребаланс.

З іншого боку, $YB токен формують чудову теорію гри між віруючим у протокол і фермером прибутку.

Якщо це спрацює, YB може залучити багато мостових BTC, пропонуючи прибутковість, яка перевищує поточні ринкові ставки запозичень. Це також має прискорити впровадження crvUSD, W-W-рішення для @CurveFinance я думаю.

Однак, з огляду на складну конструкцію, залежність від швидких кредитів і масу математичних припущень. Ми повинні звертати увагу на потенційні вразливості смарт-контрактів та атаки на флеш-позики під час впровадження.

*Дякую @newmichwill, @llamaintern та команді за терплячі відповіді на всі мої запитання.

Як завжди, NFA і DYOR🎙️.

У мене немає сумки.

Показати оригінал

16,69 тис.

155

RedStone ♦️

Агов, які стейблкоїни підтримує RedStone?

Тільки:

$USDT

$BUIDL

$USDC

$sUSDe

$SUDSz

$sfrxUSD

$gmdUSDC

$sUSDX

$USDe

$wUSDM

$sUSDs

$USD 3

$sdeUSD

$tacUSD

$GUSD

$frxUSD

$USD 1

$USD+

$scUSD

$deUSD

$USDtb

$USDP

$USDD

$eUSD

$crvUSD

$USDX

$fxUSD

$aUSD

$MUSD

$ALUSD

$USDB

$LUSD

$TUSD

$DOLA

$OUSD

$USDM

$CUSD

$DAI

$sDAI

$USR

Показати оригінал17,73 тис.

88

Odaily

Оригінальна назва: Оновлення стейблкоїнів у травні 2025 року

Першоджерело: Artemis

Оригінальна компіляція: Bitpush

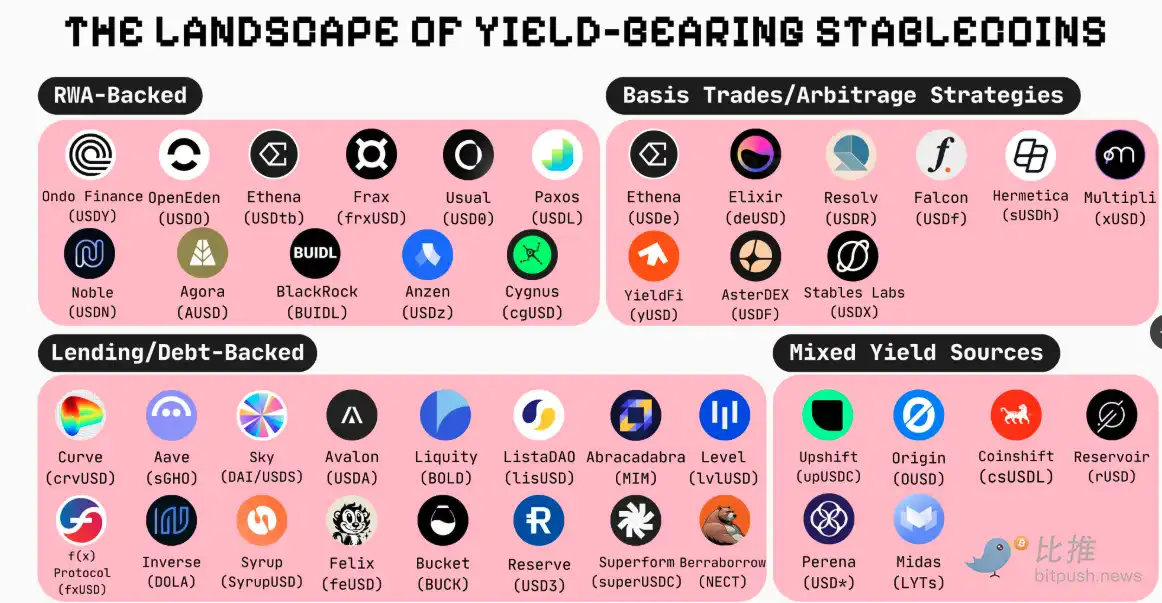

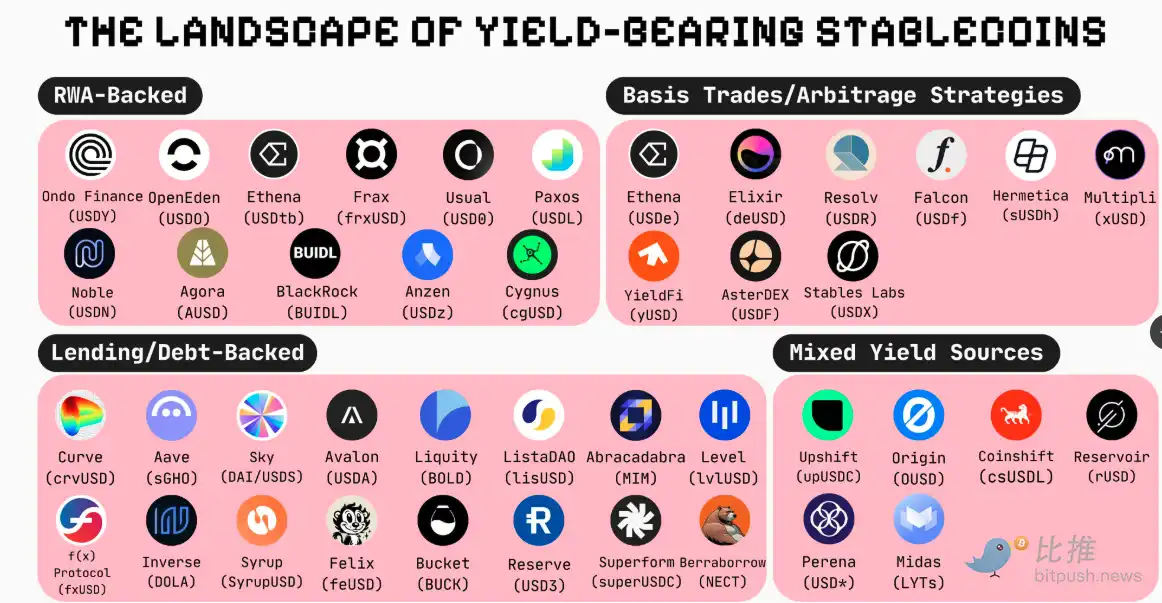

На крипторинку стейблкоїни вже не просто «стабільні» – вони непомітно допомагають вам заробляти гроші. Від прибутковості казначейських облігацій США до арбітражу безстрокових контрактів, стабільні монети, що приносять дохід, стають новим двигуном доходу для криптоінвесторів. Наразі налічується десятки суміжних проєктів з ринковою вартістю понад $20 млн, загальною вартістю понад $10 млрд. У цій статті ми розберемо джерела доходу основних стейблкоїнів, які приносять відсотки, і підведемо підсумки найбільш представницьких проектів на ринку, щоб побачити, хто насправді «заробляє гроші» для вас.

Що таке відсотковий стейблкоїн?

На відміну від звичайних стейблкоїнів, таких як USDT або USDC, які служать лише засобом заощадження, стабільні монети з відсотками дозволяють користувачам отримувати пасивний дохід під час своїх активів. Їхня основна цінність полягає в тому, щоб приносити додатковий дохід власникам монет за допомогою базової стратегії, утримуючи при цьому ціну стабільного монети на якорі.

Як генеруються переваги?

Існують різні джерела доходу для процентних стейблкоїнів, які можна звести до таких категорій:

Інвестиції в реальні активи (RWA): протоколи інвестують гроші в реальні активи з низьким рівнем ризику, такі як казначейські облігації США (ОВДП), фонди грошового ринку або корпоративні облігації, і повертають доходи від цих інвестицій власникам.

Стратегія DeFi: протокол вносить стабільні монети в пули ліквідності децентралізованих фінансів (DeFi), проводить фермерство ліквідності або використовує «дельта-нейтральні» стратегії для отримання прибутку від неефективності ринку.

Запозичення: депозит позичається позичальнику, а відсотки, сплачені позичальником, стають доходом власника.

Підтримка боргу: протокол дозволяє користувачам блокувати криптоактиви як заставу для позичання стейблкоїнів. Дохід в основному отримується від комісій за стабільність або відсотків, отриманих від застави, не пов'язаної зі стабільними монетами.

Гібридні джерела: дохід надходить від різноманітних комбінацій, таких як токенізовані RWA, протоколи DeFi, платформи централізованих фінансів (CeFi) тощо, для досягнення диверсифікованої прибутковості.

Короткий огляд ландшафту ринку стейблкоїнів, що приносять відсотки (проєкти із загальною пропозицією близько $20 млн і вище)

Нижче наведено список деяких поточних основних проектів стейблкоїнів, що приносять відсотки, класифікованих відповідно до їх основних стратегій отримання прибутку. Зверніть увагу, що дані стосуються загальної пропозиції, і список в основному охоплює відсоткові стейблкоїни із загальною пропозицією від $20 млн.

1. Забезпечені RWA (в основному через казначейські облігації США, корпоративні облігації, комерційні папери тощо)

Ці стабільні монети приносять дохід, інвестуючи гроші в реальні активи з низьким рівнем ризику та прибутковістю.

Ethena Labs (дол. США – 1,3 мільярда доларів): за підтримки фонду BUIDL компанії BlackRock.

Звичайний (0 доларів США – 619 мільйонів доларів США): депозитний токен ліквідності протоколу Usual, забезпечений у співвідношенні 1:1 ультракороткостроковими RWA (зокрема, агрегованими токенами Казначейства США).

BUIDL ($570 млн): токенізований фонд BlackRock, який зберігає казначейські облігації США та їх еквіваленти.

Ondo Finance (USDY – 560 мільйонів доларів): повністю підтримується казначейськими облігаціями США.

OpenEden (USDO – 280 мільйонів доларів): надходження надходять від казначейських облігацій США та резервів, забезпечених репо.

Anzen (USDz – 122,8 мільйона доларів): повністю забезпечений диверсифікованим портфелем токенізованих RWA, що складається переважно з приватних кредитних активів.

Noble (USDN – $106,9 млн): Композитний відсотковий стейблкоїн, забезпечений 103% казначейських облігацій США, що використовує інфраструктуру M0.

Lift Dollar (USDL – 94 мільйони доларів): випущений Paxos, повністю забезпечений казначейськими облігаціями США та грошовими еквівалентами, і автоматично нараховується щодня.

Agora (AUSD – 89 мільйонів доларів США): Забезпечено резервами Agora, включаючи долари США та їх еквіваленти, такі як зворотне репо овернайт та короткострокові казначейські облігації США.

Cygnus (cgUSD – 70,9 мільйона доларів): Забезпечений короткостроковими казначейськими облігаціями, він працює на базовому ланцюжку як токен ERC-20 у стилі перебазування, при цьому його баланс щодня коригується для відображення прибутковості.

Frax (frxUSD – 62,9 мільйона доларів): Оновлений зі стейблкоїна FRAX Finance, це багатоланцюговий стейблкоїн, підтримується BUIDL та Superstate від BlackRock.

2. Базисна торгова/арбітражна стратегія

Цей тип стейблкоїнів отримує дохід за допомогою ринково-нейтральних стратегій, таких як арбітраж ставки фінансування безстрокових контрактів, арбітраж крос-торгової платформи тощо.

Ethena Labs (USDe – 6 мільярдів доларів): Забезпечена диверсифікованим пулом активів, вона підтримує свою прив'язку за допомогою дельта-хеджування спотової застави.

Stables Labs (USDX – 671 мільйон доларів): Отримуйте дохід за допомогою дельта-нейтральної арбітражної стратегії між кількома криптовалютами.

Falcon Stable (USDf – 573 мільйони доларів США): Підтримується портфелем криптовалют, що приносить дохід завдяки ринково-нейтральним стратегіям Falcon (арбітраж ставок фінансування, кросплатформна торгівля, нативний стейкінг та надання ліквідності).

Resolv Labs (USR – 216 мільйонів доларів США): Повністю забезпечений пулом стейкінгу ETH, ризик ціни ETH хеджується за допомогою безстрокових ф'ючерсів, а активи управляються за допомогою офчейн ескроу.

Elixir (deUSD – 172 мільйони доларів): Використовуючи stETH і sDAI як заставу, створює дельта-нейтральну позицію за рахунок шорту ETH і фіксує позитивну ставку фінансування.

Aster (USDF – 110 мільйонів доларів): Підтримується криптоактивами та відповідними короткими ф'ючерсами на AsterDEX.

Nultipli.fi (xUSD/xUSDT – 65 мільйонів доларів): Заробляйте на нейтральному до ринку арбітражі, включаючи арбітраж Contango та арбітраж ставки фінансування, на централізованих біржах (CEX).

YieldFi (yUSD – $23 млн): Підтримується USDC та іншими стабільними монетами, дохід надходить від дельта-нейтральних стратегій, кредитних платформ і протоколів торгівлі прибутковістю.

Hermetica (долар США – 5,5 мільйона доларів): Підтримується хеджуванням Delta Bitcoin, використовуючи безстрокові ф'ючерси з короткими продажами на основних централізованих біржах для отримання фінансування.

3. Запозичення/заборгованість

Цей тип стейблкоїнів приносить дохід за рахунок кредитування депозитів, стягнення відсотків або через боргові позиції із заставою (CDP) для комісій за стабільність і доходів від ліквідації.

Sky (DAI – $5,3 млрд): на основі CDP (боргова позиція із заставою). Карбується шляхом стейкінгу ETH (LST), BTC LST та sUSD на @sparkdotfi. USDS – це оновлена версія DAI, яка використовується для отримання прибутку через Sky Savings Rate та SKY Rewards.

Curve Finance (crvUSD – 840 мільйонів доларів): стейблкоїн із надмірним забезпеченням, забезпечений ETH і керований LLAMMA, чия прив'язка підтримується за допомогою пулів ліквідності Curve та інтеграції DeFi.

Сироп (syrupUSDC – 631 мільйон доларів): За рахунок іпотеки з фіксованою ставкою, наданої криптоустановам, доходи управляються інфраструктурою андеррайтингу та кредитування @maplefinance.

MIM_Spell (MIM – 241 мільйон доларів США): Стейблкоїн із надмірним забезпеченням, викарбуваний шляхом блокування криптовалюти, що приносить відсотки, у казанах, з прибутковістю, отриманою від відсотків і комісій за ліквідацію.

Aave (GHO – 251 мільйон доларів США): викарбувано за рахунок застави, наданої на ринку кредитування Aave v3.

Inverse (DOLA – 200 мільйонів доларів США): стейблкоїн, забезпечений боргом, викарбуваний за рахунок кредитування під заставу на FiRM, дохід від якого отримано шляхом стейкінгу в sDOLA, який отримує дохід від самокредитування.

Рівень (lvlUSD – $184 мільйони): Підтримується USDC або USDT, внесеними на протоколи кредитування DeFi (наприклад, Aave) для отримання прибутку.

Beraloan (NECT – 169 мільйонів доларів): рідний CDP-стейблкоїн Berachain, підтримується iBGT. Дохідність генерується за допомогою пулів стабілізації ліквідності, ліквідаційної прибутковості та збільшення кредитного плеча для стимулювання PoL.

Avalon Labs (USDa – 193 мільйони доларів США): повноланцюговий стейблкоїн, викарбуваний за допомогою таких активів, як BTC, за моделлю CeDeFi CDP, що пропонує кредитування з фіксованою ставкою та отримання прибутку шляхом стейкінгу в сховищі Avalon.

Liquity Protocol (BOLD – 95 мільйонів доларів США): підтримується ETH (LST) із надмірним забезпеченням і генерує стабільний дохід за рахунок процентних платежів від позичальників і надходжень від ліквідації ETH, отриманих через пули стабільності.

Lista Dao (lisUSD – 62,9 мільйона доларів): стейблкоїн із надмірним забезпеченням на BNB Chain, викарбуваний з використанням BNB, ETH (LST) та стейблкоїнів як застави.

f(x) Protocol (fxUSD – 65 мільйонів доларів США): карбується за допомогою xПОЗИЦІЙ з кредитним плечем, забезпечених stETH або WBTC, дохід від стейкінгу stETH, комісії за відкриття та стимули для пулу стабільності.

Bucket Protocol (BUCK – 72 мільйони доларів): стейблкоїн із надмірним забезпеченням CDP, забезпечений CDP, заснований на @SuiNetwork, викарбуваний шляхом стейкінгу SUI.

Felix (feUSD – $71 млн): Liquity fork CDP на @HyperliquidX. feUSD — це стейблкоїн CDP із надмірним забезпеченням, який карбується з використанням HYPE або UBTC як застави.

Superform Labs (superUSDC – 51 мільйон доларів США): сховище, що підтримується USDC, яке автоматично ребалансується на протоколи кредитування вищого рівня (Aave, Fluid, Morpho, Euler) на Ethereum і Base на базі Yearn v3.

Резерв (D3 США – 49 мільйонів доларів): підтримується у співвідношенні 1:1 кошиком відсоткових токенів блакитних фішок (pyUSD, sDAI та cUSDC).

4. Гібридні джерела доходу (що поєднують DeFi, традиційні фінанси, дохід від централізованих фінансів) — це стабільні монети, які поєднують кілька стратегій для диверсифікації ризиків та оптимізації прибутковості

Reservoir (rUSD – 230,5 мільйона доларів): стейблкоїн із надмірним забезпеченням, забезпечений RWA та комбінацією розподільників капіталу на основі доларів США та кредитних сховищ.

Coinshift (csUSDL – 126,6 мільйона доларів): Підтримується T-BILLS та кредитуванням DeFi через Morpho, він пропонує регульовану прибутковість з низьким ризиком через сховище, яке курує @SteakhouseFi.

Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe 7 YIELD – $110 млн): Відповідна стратегія стейблкоїнів інституційного рівня. LYT представляють вимоги щодо активно керованих стратегій RWA та DeFi, що приносять відсотки.

Upshift (upUSDC – 32,8 мільйона доларів): приносить відсотки та частково підтримується стратегією кредитування, але прибутковість також отримується від LP (забезпечення ліквідності), стейкінгу.

Perena (USD*- $19,9 млн): власний відсотковий стейблкоїн Solana, який лежить в основі Perena AMM і отримує дохід за рахунок комісій за своп і пулу ліквідності на основі IBT.

зведення

Вище виділяються стабільні монети, які приносять відсотки, із загальною пропозицією близько 20 мільйонів доларів або більше, але майте на увазі, що всі стабільні монети, які приносять відсотки, пов'язані з ризиками. Прибутковість не є безризиковою, і вона, серед іншого, може бути схильна до ризику смарт-контракту, ризику протоколу, ринкового ризику або ризику застави.

Показати оригінал

14,61 тис.

0

Blockbeats

Оригінальна назва: Оновлення стейблкоїнів у травні 2025 року

Першоджерело: Artemis

Оригінальна компіляція: Bitpush

На крипторинку стейблкоїни вже не просто «стабільні» – вони непомітно допомагають вам заробляти гроші. Від прибутковості казначейських облігацій США до арбітражу безстрокових контрактів, стабільні монети, що приносять дохід, стають новим двигуном доходу для криптоінвесторів. Наразі налічується десятки суміжних проєктів з ринковою вартістю понад $20 млн, загальною вартістю понад $10 млрд. У цій статті ми розберемо джерела доходу основних стейблкоїнів, які приносять відсотки, і підведемо підсумки найбільш представницьких проектів на ринку, щоб побачити, хто насправді «заробляє гроші» для вас.

Що таке відсотковий стейблкоїн?

На відміну від звичайних стейблкоїнів, таких як USDT або USDC, які служать лише засобом заощадження, стабільні монети з відсотками дозволяють користувачам отримувати пасивний дохід під час своїх активів. Їхня основна цінність полягає в тому, щоб приносити додатковий дохід власникам монет за допомогою базової стратегії, утримуючи при цьому ціну стабільного монети на якорі.

Як генеруються переваги?

Існують різні джерела доходу для процентних стейблкоїнів, які можна звести до таких категорій:

· Інвестиції в реальні активи (RWA): протоколи інвестують гроші в реальні активи з низьким рівнем ризику, такі як казначейські облігації США (ОВДП), фонди грошового ринку або корпоративні облігації, і повертають доходи від цих інвестицій власникам.

· Стратегія DeFi: протокол вносить стабільні монети в пули ліквідності децентралізованих фінансів (DeFi), проводить фермерство ліквідності або використовує «дельта-нейтральні» стратегії для отримання прибутку від неефективності ринку.

· Запозичення: депозит позичається позичальнику, а відсотки, сплачені позичальником, стають доходом власника.

· Підтримка боргу: протокол дозволяє користувачам блокувати криптоактиви як заставу для позичання стейблкоїнів. Дохід в основному отримується від комісій за стабільність або відсотків, отриманих від застави, не пов'язаної зі стабільними монетами.

· Гібридні джерела: дохід надходить від різноманітних комбінацій, таких як токенізовані RWA, протоколи DeFi, платформи централізованих фінансів (CeFi) тощо, для досягнення диверсифікованої прибутковості.

Короткий огляд ландшафту ринку стейблкоїнів, що приносять відсотки (проєкти із загальною пропозицією близько $20 млн і вище)

Нижче наведено список деяких поточних основних проектів стейблкоїнів, що приносять відсотки, класифікованих відповідно до їх основних стратегій отримання прибутку. Зверніть увагу, що дані стосуються загальної пропозиції, і список в основному охоплює відсоткові стейблкоїни із загальною пропозицією від $20 млн.

1. Забезпечені RWA (в основному через казначейські облігації США, корпоративні облігації, комерційні папери тощо)

Ці стабільні монети приносять дохід, інвестуючи гроші в реальні активи з низьким рівнем ризику та прибутковістю.

· Ethena Labs (дол. США – 1,3 мільярда доларів): за підтримки фонду BUIDL компанії BlackRock.

· Звичайний (0 – 619 мільйонів доларів США): депозитний токен ліквідності протоколу Usual, забезпечений у співвідношенні 1:1 ультракороткостроковими RWA (зокрема, агрегованими токенами Казначейства США).

· BUIDL ($570 млн): токенізований фонд BlackRock, який зберігає казначейські облігації США та їх еквіваленти.

· Ondo Finance (USDY – 560 мільйонів доларів): повністю підтримується казначейськими облігаціями США.

· OpenEden (USDO – 280 мільйонів доларів): надходження надходять від казначейських облігацій США та резервів, забезпечених репо.

· Anzen (USDz – 122,8 мільйона доларів): повністю забезпечений диверсифікованим портфелем токенізованих RWA, що складається переважно з приватних кредитних активів.

· Noble (USDN – 106,9 мільйона доларів): композитний стейблкоїн з відсотками, забезпечений 103% казначейських облігацій США, що використовує інфраструктуру M0.

· Lift Dollar (USDL – 94 мільйони доларів): випущений Paxos, повністю забезпечений казначейськими облігаціями США та грошовими еквівалентами, і автоматично нараховується щодня.

· Agora (AUSD – 89 мільйонів доларів США): Забезпечено резервами Agora, включаючи долари США та їх еквіваленти, такі як зворотне репо овернайт та короткострокові казначейські облігації США.

· Cygnus (cgUSD – 70,9 мільйона доларів): Забезпечений короткостроковими казначейськими облігаціями, він працює на базовому ланцюжку як токен ERC-20 у стилі перебазування, при цьому його баланс щодня коригується для відображення прибутковості.

· Frax (frxUSD – 62,9 мільйона доларів): Оновлений зі стейблкоїна FRAX Finance, це багатоланцюговий стейблкоїн, підтримується BUIDL та Superstate від BlackRock.

2. Базисна торгова/арбітражна стратегія

Цей тип стейблкоїнів отримує дохід за допомогою ринково-нейтральних стратегій, таких як арбітраж ставки фінансування безстрокових контрактів, арбітраж крос-торгової платформи тощо.

· Ethena Labs (USDe – 6 мільярдів доларів): Забезпечена диверсифікованим пулом активів, вона підтримує свою прив'язку за допомогою дельта-хеджування спотової застави.

· Stables Labs (USDX – 671 мільйон доларів): Отримуйте дохід за допомогою дельта-нейтральної арбітражної стратегії між кількома криптовалютами.

· Falcon Stable (USDf – 573 мільйони доларів США): Підтримується портфелем криптовалют, що приносить дохід завдяки ринково-нейтральним стратегіям Falcon (арбітраж ставок фінансування, кросплатформна торгівля, нативний стейкінг та надання ліквідності).

· Resolv Labs (USR – 216 мільйонів доларів США): Повністю забезпечений пулом стейкінгу ETH, ризик ціни ETH хеджується за допомогою безстрокових ф'ючерсів, а активи управляються за допомогою офчейн ескроу.

· Elixir (deUSD – 172 мільйони доларів): Використовуючи stETH і sDAI як заставу, створює дельта-нейтральну позицію за рахунок шорту ETH і фіксує позитивну ставку фінансування.

· Aster (USDF – 110 мільйонів доларів): Підтримується криптоактивами та відповідними короткими ф'ючерсами на AsterDEX.

· Nultipli.fi (xUSD/xUSDT – 65 мільйонів доларів): Заробляйте на нейтральному до ринку арбітражі, включаючи арбітраж Contango та арбітраж ставки фінансування, на централізованих біржах (CEX).

· YieldFi (yUSD – $23 млн): Підтримується USDC та іншими стабільними монетами, дохід надходить від дельта-нейтральних стратегій, кредитних платформ і протоколів торгівлі прибутковістю.

· Hermetica (долар США – 5,5 мільйона доларів): Підтримується хеджуванням Delta Bitcoin, використовуючи безстрокові ф'ючерси з короткими продажами на основних централізованих біржах для отримання фінансування.

3. Запозичення/заборгованість

Цей тип стейблкоїнів приносить дохід за рахунок кредитування депозитів, стягнення відсотків або через боргові позиції із заставою (CDP) для комісій за стабільність і доходів від ліквідації.

· Sky (DAI – $5,3 млрд): на основі CDP (боргова позиція із заставою). Карбується шляхом стейкінгу ETH (LST), BTC LST та sUSD на @sparkdotfi. USDS – це оновлена версія DAI, яка використовується для отримання прибутку через Sky Savings Rate та SKY Rewards.

· Curve Finance (crvUSD – 840 мільйонів доларів): стейблкоїн із надмірним забезпеченням, забезпечений ETH і керований LLAMMA, чия прив'язка підтримується за допомогою пулів ліквідності Curve та інтеграції DeFi.

· Сироп (syrupUSDC – 631 мільйон доларів): За рахунок іпотеки з фіксованою ставкою, наданої криптоустановам, доходи управляються інфраструктурою андеррайтингу та кредитування @maplefinance.

· MIM_Spell (MIM – 241 мільйон доларів США): Стейблкоїн із надмірним забезпеченням, викарбуваний шляхом блокування криптовалюти, що приносить відсотки, у казанах, з прибутковістю, отриманою від відсотків і комісій за ліквідацію.

· Aave (GHO – 251 мільйон доларів США): викарбувано за рахунок застави, наданої на ринку кредитування Aave v3.

· Inverse (DOLA – 200 мільйонів доларів США): стейблкоїн, забезпечений боргом, викарбуваний за рахунок кредитування під заставу на FiRM, дохід від якого отримано шляхом стейкінгу в sDOLA, який отримує дохід від самокредитування.

· Рівень (lvlUSD – $184 мільйони): Підтримується USDC або USDT, внесеними на протоколи кредитування DeFi (наприклад, Aave) для отримання прибутку.

· Beraloan (NECT – 169 мільйонів доларів): рідний CDP-стейблкоїн Berachain, підтримується iBGT. Дохідність генерується за допомогою пулів стабілізації ліквідності, ліквідаційної прибутковості та збільшення кредитного плеча для стимулювання PoL.

· Avalon Labs (USDa – 193 мільйони доларів США): повноланцюговий стейблкоїн, викарбуваний за допомогою таких активів, як BTC, за моделлю CeDeFi CDP, що пропонує кредитування з фіксованою ставкою та отримання прибутку шляхом стейкінгу в сховищі Avalon.

· Liquity Protocol (BOLD – 95 мільйонів доларів США): підтримується ETH (LST) із надмірним забезпеченням і генерує стабільний дохід за рахунок процентних платежів від позичальників і надходжень від ліквідації ETH, отриманих через пули стабільності.

· Lista Dao (lisUSD – 62,9 мільйона доларів): стейблкоїн із надмірним забезпеченням на BNB Chain, викарбуваний з використанням BNB, ETH (LST) та стейблкоїнів як застави.

· f(x) Protocol (fxUSD – 65 мільйонів доларів США): карбується за допомогою xПОЗИЦІЙ з кредитним плечем, забезпечених stETH або WBTC, дохід від стейкінгу stETH, комісії за відкриття та стимули для пулу стабільності.

· Bucket Protocol (BUCK – 72 мільйони доларів): стейблкоїн із надмірним забезпеченням CDP, забезпечений CDP, заснований на @SuiNetwork, викарбуваний шляхом стейкінгу SUI.

· Felix (feUSD – $71 млн): Liquity fork CDP на @HyperliquidX. feUSD — це стейблкоїн CDP із надмірним забезпеченням, який карбується з використанням HYPE або UBTC як застави.

· Superform Labs (superUSDC – 51 мільйон доларів США): сховище, що підтримується USDC, яке автоматично ребалансується на протоколи кредитування вищого рівня (Aave, Fluid, Morpho, Euler) на Ethereum і Base на базі Yearn v3.

· Резерв (3 долари США – 49 мільйонів доларів США): Підтримується у співвідношенні 1:1 кошиком відсоткових токенів блакитних фішок (pyUSD, sDAI та cUSDC).

4. Гібридні джерела доходу (що поєднують DeFi, традиційні фінанси, дохід від централізованих фінансів) – це стабільні монети, які поєднують кілька стратегій для диверсифікації ризиків та оптимізації прибутковості.

· Reservoir (rUSD – 230,5 мільйона доларів): стейблкоїн із надмірним забезпеченням, забезпечений RWA та комбінацією розподільників капіталу на основі доларів США та кредитних сховищ.

· Coinshift (csUSDL – 126,6 мільйона доларів): Підтримується T-BILLS та кредитуванням DeFi через Morpho, він пропонує регульовану прибутковість з низьким ризиком через сховище, яке курує @SteakhouseFi.

· Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe7YIELD – $110 млн): Відповідна стратегія стейблкоїнів інституційного рівня. LYT представляють вимоги щодо активно керованих стратегій RWA та DeFi, що приносять відсотки.

· Upshift (upUSDC – 32,8 мільйона доларів): приносить відсотки та частково підтримується стратегією кредитування, але прибутковість також отримується від LP (забезпечення ліквідності), стейкінгу.

· Perena (USD*- $19,9 млн): власний відсотковий стейблкоїн Solana, який лежить в основі Perena AMM і отримує дохід за рахунок комісій за своп і пулу ліквідності на основі IBT.

зведення

Вище виділяються стабільні монети, які приносять відсотки, із загальною пропозицією близько 20 мільйонів доларів або більше, але майте на увазі, що всі стабільні монети, які приносять відсотки, пов'язані з ризиками. Прибутковість не є безризиковою, і вона, серед іншого, може бути схильна до ризику смарт-контракту, ризику протоколу, ринкового ризику або ризику застави.

Посилання на оригінальну статтю

Показати оригінал

11,41 тис.

0

Показники ціни crvUSD у USD

Поточна ціна curve-fi-usd-stablecoin становить $0,99818. За останні 24 години для curve-fi-usd-stablecoin спостерігалося зменшується на -0,05%. Наразі циркулююча пропозиція становить 4 587 073 crvUSD, а максимальна — 4 587 073 crvUSD, що дає повністю розбавлену ринкову капіталізацію в розмірі $4,58M. Ціна curve-fi-usd-stablecoin/USD оновлюється в режимі реального часу.

5 хв

+0,01%

1 г

+0,00%

4 г

+0,01%

24 г

-0,05%

Про Curve.Fi USD Stablecoin (crvUSD)

crvUSD — FAQ

Яка поточна ціна Curve.Fi USD Stablecoin ?

Поточна ціна 1 crvUSD становить $0,99818, вона змінилася на -0,05% за останні 24 години.

Чи можна купити crvUSD на OKX?

Ні, наразі crvUSD недоступні на OKX. Щоб дізнатися, коли crvUSD стануть доступними, підпишіться на сповіщення або стежте за нами в соціальних мережах. Ми оголосимо про додані криптовалюти, щойно вони з’являться в списку.

Чому ціна crvUSD коливається?

Ціна crvUSD коливається через глобальну динаміку попиту та пропозиції, типову для криптовалют. Їх короткострокову волатильність можна пояснити значними змінами в цих ринкових силах.

Скільки сьогодні коштує 1 Curve.Fi USD Stablecoin?

Наразі один Curve.Fi USD Stablecoin коштує $0,99818. Якщо вам цікава динаміка цін Curve.Fi USD Stablecoin — ви потрапили в потрібне місце. Слідкуйте за графіками Curve.Fi USD Stablecoin і торгуйте відповідально з OKX.

Що таке криптовалюта?

Криптовалюти, як-от Curve.Fi USD Stablecoin, є цифровими активами, які працюють на основі публічного реєстру, що називається блокчейн. Дізнайтеся більше про монети й токени на OKX і їх атрибути, зокрема ціни та графіки в режимі реального часу.

Коли була винайдена криптовалюта?

Через фінансову кризу 2008 року інтерес до децентралізованих фінансів різко зріс. Bitcoin став новим безпечним цифровим активом у децентралізованій мережі. З того часу було створено багато інших токенів, як-от Curve.Fi USD Stablecoin.