Dit token is niet beschikbaar op OKX Exchange.

crvUSD

Curve.Fi USD Stablecoin koers

0x498b...c1e5

$0,99818

-$0,00050

(-0,05%)

Prijsverandering voor de afgelopen 24 uur

Wat vind je vandaag van crvUSD?

Deel je mening hier door een duim omhoog te geven als je je bullish voelt over een munt of een duim omlaag als je je bearish voelt.

Stem om resultaten te bekijken

Disclaimer

De sociale inhoud op deze pagina ("Inhoud"), inclusief maar niet beperkt tot tweets en statistieken die door LunarCrush worden verstrekt, is afkomstig van derden en wordt alleen voor informatieve doeleinden geleverd "zoals deze is". OKX geeft geen garantie voor de kwaliteit of nauwkeurigheid van de Inhoud en de Inhoud vertegenwoordigt niet de standpunten van OKX. Het is niet bedoeld om (i) beleggingsadvies of een beleggingsaanbeveling te geven; (ii) een aanbod of verzoek om digitale bezitting te kopen, verkopen of te bezitten; of (iii) financieel, boekhoudkundig, juridisch of fiscaal advies. Digitale bezittingen, waaronder stablecoins en NFT's, brengt een hoog risico met zich mee en kan sterk fluctueren. De prijs en prestaties van de digitale bezittingen zijn niet gegarandeerd en kunnen zonder voorafgaande kennisgeving worden gewijzigd.

OKX geeft geen beleggings- of vermogensadvies. Je moet zorgvuldig overwegen of het verhandelen of bezitten van digitale bezittingen voor jou geschikt is in het licht van je financiële toestand. Raadpleeg je juridische, fiscale of beleggingsadviseur als je vragen hebt over je specifieke situatie. Raadpleeg voor meer informatie onze Gebruiksvoorwaarden en Risicowaarschuwing. Door gebruik te maken van de website van derden ('TPW'), ga je ermee akkoord dat elk gebruik van de TPW onderworpen is aan en beheerst wordt door de voorwaarden van de TPW. Tenzij uitdrukkelijk schriftelijk vermeld, zijn OKX en haar partners ("OKX") op geen enkele manier verbonden met de eigenaar van de exploitant van de TPW. Je gaat ermee akkoord dat OKX niet verantwoordelijk of aansprakelijk is voor verlies, schade en andere gevolgen die voortvloeien uit jouw gebruik van de TPW. Houd er rekening mee dat het gebruik van een TPW kan leiden tot verlies of vermindering van je bezittingen. Het product is mogelijk niet in alle rechtsgebieden beschikbaar.

OKX geeft geen beleggings- of vermogensadvies. Je moet zorgvuldig overwegen of het verhandelen of bezitten van digitale bezittingen voor jou geschikt is in het licht van je financiële toestand. Raadpleeg je juridische, fiscale of beleggingsadviseur als je vragen hebt over je specifieke situatie. Raadpleeg voor meer informatie onze Gebruiksvoorwaarden en Risicowaarschuwing. Door gebruik te maken van de website van derden ('TPW'), ga je ermee akkoord dat elk gebruik van de TPW onderworpen is aan en beheerst wordt door de voorwaarden van de TPW. Tenzij uitdrukkelijk schriftelijk vermeld, zijn OKX en haar partners ("OKX") op geen enkele manier verbonden met de eigenaar van de exploitant van de TPW. Je gaat ermee akkoord dat OKX niet verantwoordelijk of aansprakelijk is voor verlies, schade en andere gevolgen die voortvloeien uit jouw gebruik van de TPW. Houd er rekening mee dat het gebruik van een TPW kan leiden tot verlies of vermindering van je bezittingen. Het product is mogelijk niet in alle rechtsgebieden beschikbaar.

crvUSD marktinformatie

Marktkapitalisatie

Marktkapitalisatie wordt berekend door het circulerende aanbod van een munt te vermenigvuldigen met de laatste prijs.

Marktkapitalisatie = Circulerend aanbod × Laatste prijs

Marktkapitalisatie = Circulerend aanbod × Laatste prijs

Netwerk

Onderliggende blockchain die veilige, gedecentraliseerde transacties ondersteunt.

Circulerend aanbod

Totale bedrag van een munt dat openbaar beschikbaar is op de markt.

Liquiditeit

Liquiditeit is het gemak van het kopen/verkopen van een munt op DEX. Hoe hoger de liquiditeit, hoe makkelijker het is om een transactie te voltooien.

Marktkapitalisatie

$4,58M

Netwerk

Arbitrum

Circulerend aanbod

4.587.073 crvUSD

Tokenbezitters

0

Liquiditeit

$2,62M

1u volume

$22.795,21

4u volume

$82.850,60

24u volume

$1,05M

Curve.Fi USD Stablecoin Feed

De volgende inhoud is afkomstig van .

常为希 |加密保安🔸🚢🇺🇸

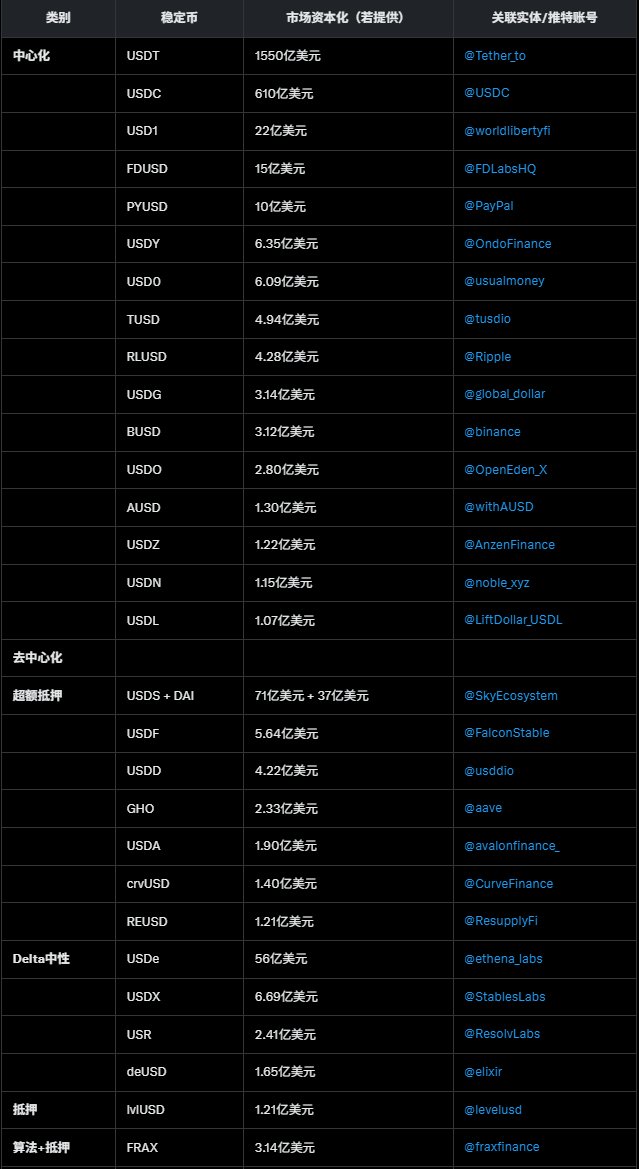

De marktkapitalisatie (MC) van stablecoins die meer dan 100 miljoen dollar bedraagt, is geclassificeerd in gecentraliseerde en gedecentraliseerde stablecoins, waarbij de gedecentraliseerde categorie verder is onderverdeeld in overgecollateraliseerd, delta-neutraal, collateralized en algoritmisch + collateralized categorieën.

De totale marktkapitalisatie van gecentraliseerde stablecoins is duidelijk hoger dan die van gedecentraliseerde stablecoins.

USDT (155 miljard dollar) en USDC (61 miljard dollar) domineren en samen beheersen ze het grootste deel van de gecentraliseerde stablecoin-markt (ongeveer 85%).

Andere gecentraliseerde stablecoins (zoals USD1, FDUSD, PYUSD, enz.) hebben een marktkapitalisatie tussen de 100 miljoen en 2,2 miljard dollar, wat aantoont dat ook kleinere projecten proberen de markt te betreden. PYUSD (1 miljard dollar) van PayPal geeft aan dat traditionele financiële reuzen beginnen in te stappen in de wereld van stablecoins.

Overgecollateraliseerd: vertegenwoordigd door USDS+DAI (7,1 miljard + 3,7 miljard dollar), deze categorie vertrouwt op overgecollateraliseerde crypto-activa (zoals ETH) om stabiliteit te behouden, met een redelijk evenwichtige marktkapitalisatieverdeling.

Delta-neutraal: USDe (5,6 miljard dollar) leidt, dit mechanisme bereikt prijsstabiliteit via hedgingstrategieën (zoals perpetual futures) en heeft een hoge kapitaal efficiëntie.

De totale marktkapitalisatie van gecentraliseerde stablecoins overschrijdt ver die van gedecentraliseerde stablecoins, wat aangeeft dat de huidige markt meer geneigd is naar door instellingen ondersteunde stabiele oplossingen.

De gediversifieerde mechanismen van gedecentraliseerde stablecoins, delta-neutraal en algoritmisch stabiel, tonen het potentieel voor technologische innovatie.

31,32K

5

Poopman (💩🧱✨)

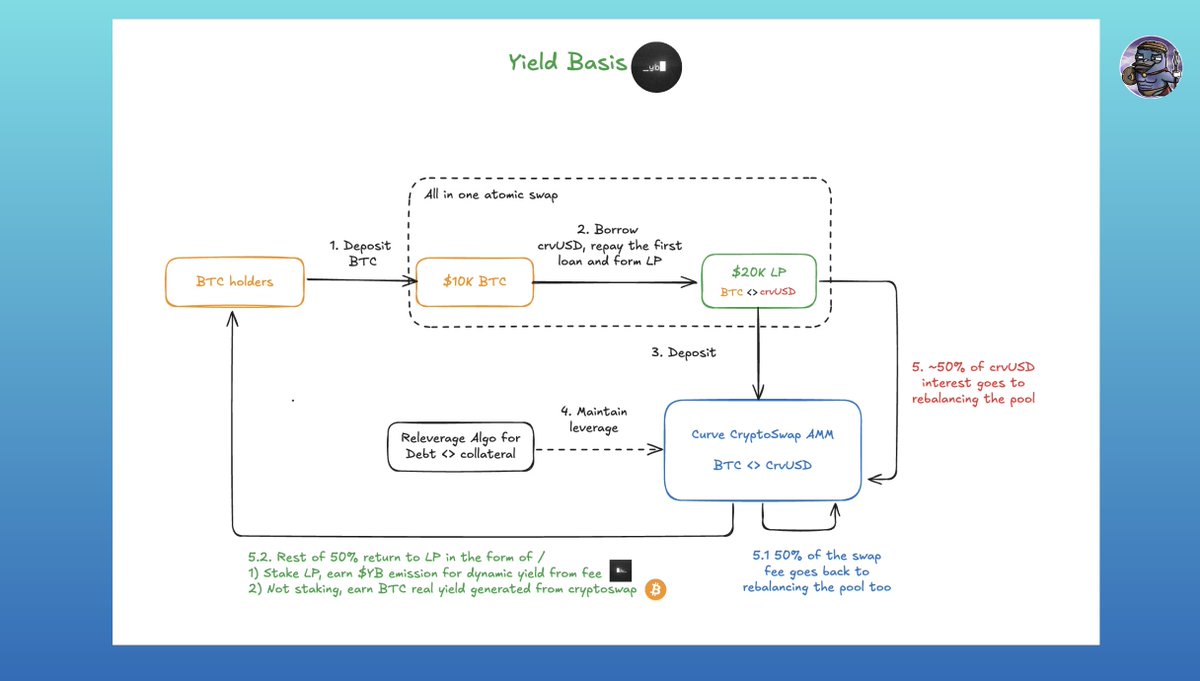

Hier is het concept van @yieldbasis :

Een AMM die 2x je liquiditeit hefboom om de tijdelijke verlies te verminderen met verhoogde opbrengst.

🔸Cryptoswap met Stableswap Invariant:

In theorie kan het handhaven van een 2x hefboom IL verminderen, maar in Uni V2 verdubbelt het alleen je verliezen. Simulatie toont een verbeterd resultaat in Curve's Cryptoswap zodra het wordt gecombineerd met Stableswap Invariant.

🔸2x Hefbomen, maar hoe?

1) Je stort BTC (laten we zeggen $100K) in YB

2) YB leent $100K $crvUSD tegen je BTC

3) Vorm een $200K LP om nog eens $100K crvUSD te lenen

4) Betaal dan de eerste lening terug (100K $crvUSD)

5) Uiteindelijk vormt het een 2x geheven LP

6) Alles gebeurde in één atomische swap, en het doel van dit ontwerp is om 1 op 1 lenen (100% LTV) te vermijden, maar in plaats daarvan een 50% LTV te behouden.

🔸Herfinancieringsalgoritme:

Om een 2x hefboom te behouden, gebruikt YB een andere gespecialiseerde AMM om automatisch de positie aan te passen door de schuld tegen je LP te beheren. Bijv., Wanneer BTC met 10% stijgt, stijgt je schuld met 10% overeenkomstig, dit houdt de schuld / onderpandverhouding op 50:50.

🔸Subsidie en Herbalancering:

In YB wordt geconcentreerde liquiditeit voortdurend herbalanceert. Waarbij 50% van de vergoedingen van de AMM en ~50% van de crvUSD rente terug zal gaan om het budget te subsidiëren voor het verplaatsen van de CL voor de beste diepte en vergoeding generatie.

🔸Neem $YB of Neem $BTC:

Als je je LP niet stake, krijg je $BTC echte opbrengst.

Als je je LP stake, kun je $YB emissie krijgen, wat recht geeft op een % van de opbrengst die ook uit de vergoeding wordt gehaald.

De Dynamiek ?

Naarmate er meer LP's worden gestaked, wordt er meer vergoeding verzameld uit de opbrengst voor $YB. In tegenstelling, als er geen LP gestaked is, zal er alleen een basisopbrengst uit de vergoeding worden gehaald.

--------------------------------------------------------

Snelle gedachte 🧠:

Interessant maar ingewikkeld.

Het kernconcept van YB is in wezen het hefboomontwerp van cryptoswap met stableswap invariant terwijl het verhoogde opbrengsten van geheven BTC-posities gebruikt om de herbalanceerkosten te betalen.

Aan de andere kant vormt de $YB-token een mooi speltheorie tussen protocolgelovigen en opbrengstboeren.

Als dit werkt, zou YB veel overbrugde BTC kunnen aantrekken door opbrengsten aan te bieden die de huidige marktkosten voor lenen overtreffen. Dit zou ook de adoptie van crvUSD moeten stimuleren, een W-W-oplossing voor @CurveFinance denk ik.

Echter, gezien het complexe ontwerp, de afhankelijkheid van flashleningen en veel wiskundige aannames. We moeten aandacht besteden aan potentiële kwetsbaarheden van slimme contracten en flashleningen aanvallen tijdens de implementatie.

*Bedankt @newmichwill, @llamaintern en het team voor het geduldig beantwoorden van al mijn vragen.

Zoals altijd, NFA en DYOR🎙️.

Ik bezit geen bag.

Origineel weergeven

16,72K

155

RedStone ♦️

Hey, welke stablecoins ondersteunt RedStone?

Alleen:

$USDT

$BUIDL

$USDC

$sUSDe

$SUDSz

$sfrxUSD

$gmdUSDC

$sUSDX

$USDe

$wUSDM

$sUSDs

$USD3

$sdeUSD

$tacUSD

$GUSD

$frxUSD

$USD1

$USD+

$scUSD

$deUSD

$USDtb

$USDP

$USDD

$eUSD

$crvUSD

$USDX

$fxUSD

$aUSD

$MUSD

$ALUSD

$USDB

$LUSD

$TUSD

$DOLA

$OUSD

$USDM

$CUSD

$DAI

$sDAI

$USR

Origineel weergeven17,76K

88

Odaily

Originele titel: Stablecoin Update mei 2025

Originele bron: Artemis

Originele compilatie: Bitpush

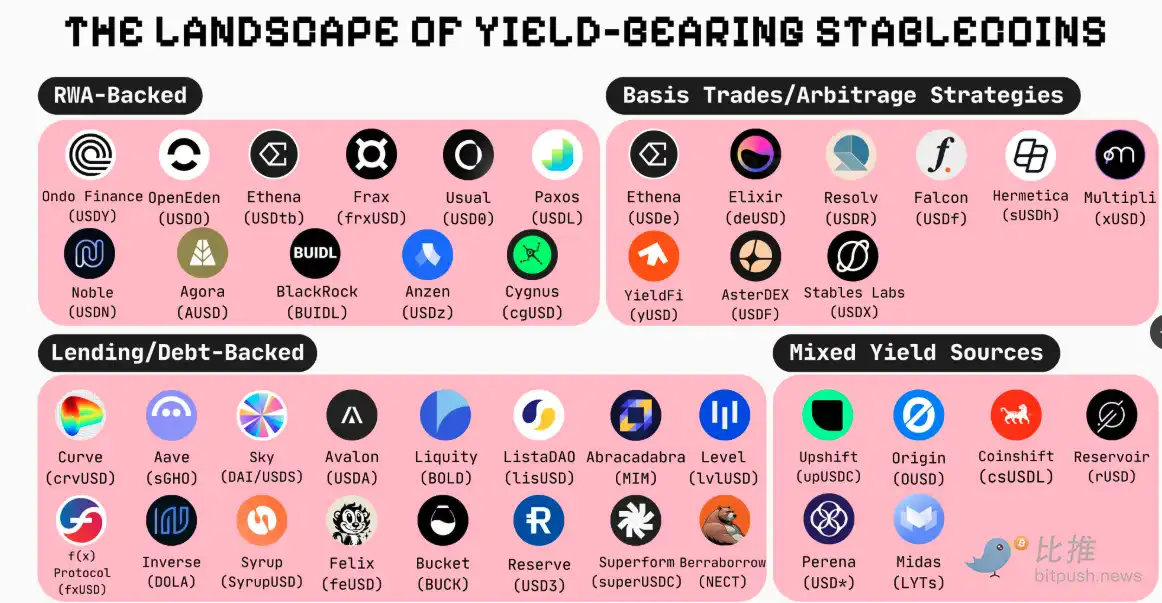

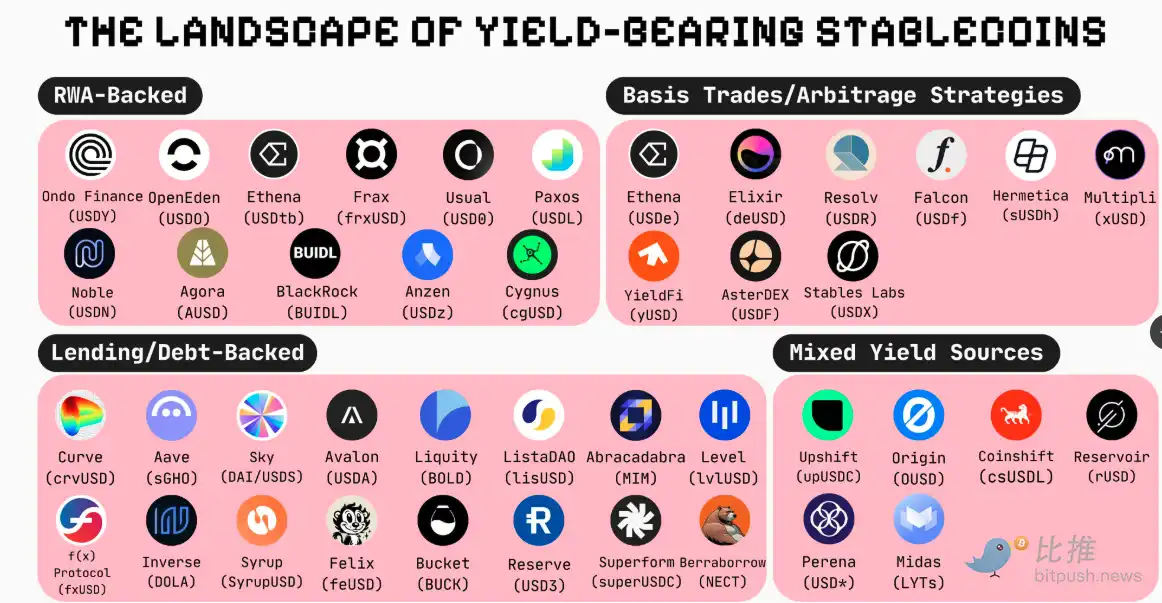

Op de cryptomarkt zijn stablecoins niet langer alleen "stabiel" - ze helpen je stilletjes geld te verdienen. Van de rente op Amerikaanse staatsobligaties tot arbitrage van eeuwigdurende contracten, rendementsdragende stablecoins worden de nieuwe inkomstenmotor voor crypto-investeerders. Op dit moment zijn er tientallen gerelateerde projecten met een marktwaarde van meer dan $ 20 miljoen, met een totale waarde van meer dan $ 10 miljard. In dit artikel zullen we de inkomstenbronnen van reguliere rentedragende stablecoins opsplitsen en de balans opmaken van de meest representatieve projecten op de markt om te zien wie er echt "geld" voor u "verdient".

Wat is een rentedragende stablecoin?

In tegenstelling tot reguliere stablecoins, zoals USDT of USDC, die alleen dienen als waardeopslag, stellen rentedragende stablecoins gebruikers in staat om passief inkomen te verdienen tijdens hun bezit. Hun kernwaarde ligt in het genereren van extra inkomsten voor munthouders via de onderliggende strategie, terwijl de stablecoin-prijs verankerd blijft.

Hoe worden de voordelen gegenereerd?

Er zijn verschillende bronnen van inkomsten voor rentedragende stablecoins, die kunnen worden samengevat in de volgende categorieën:

Investeringen in reële activa (RWA): Protocollen beleggen geld in real-world activa met een laag risico, zoals Amerikaanse staatsobligaties (T-bills), geldmarktfondsen of bedrijfsobligaties, en geven de opbrengst van die beleggingen terug aan de houders.

DeFi-strategie: Het protocol stort stablecoins in gedecentraliseerde financiële (DeFi) liquiditeitspools, voert liquiditeitslandbouw uit of maakt gebruik van "delta-neutrale" strategieën om rendement te halen uit marktinefficiënties.

Lenen: De aanbetaling wordt uitgeleend aan de lener en de door de lener betaalde rente wordt het inkomen van de houder.

Schuldondersteuning: Het protocol stelt gebruikers in staat om crypto-activa te vergrendelen als onderpand om stablecoins uit te lenen. De inkomsten zijn voornamelijk afkomstig van stabiliteitsvergoedingen of rente die wordt gegenereerd op niet-stablecoin-onderpand.

Hybride bronnen: Rendement komt van een verscheidenheid aan combinaties, zoals tokenized RWA, DeFi-protocollen, gecentraliseerde financiële (CeFi) platforms, enz., om gediversifieerde rendementen te bereiken.

Een kort overzicht van het rentedragende stablecoin-marktlandschap (projecten met een totaal aanbod van ongeveer $ 20 miljoen en meer)

Hieronder vindt u een lijst van enkele van de huidige reguliere rentedragende stablecoin-projecten, gecategoriseerd op basis van hun belangrijkste strategieën voor het genereren van rendement. Houd er rekening mee dat de gegevens betrekking hebben op het totale aanbod en dat de lijst voornamelijk betrekking heeft op rentedragende stablecoins met een totaal aanbod van $ 20 miljoen of meer.

1. Door RWA gedekt (voornamelijk via Amerikaanse staatsobligaties, bedrijfsobligaties, commercial paper, enz.)

Deze stablecoins genereren rendement door geld te investeren in real-world activa met een laag risico en rendement.

Ethena Labs (USDtb - $ 1.3 miljard): Ondersteund door BlackRock's BUIDL-fonds.

Gebruikelijk (USD 0 – $619 miljoen): Liquiditeitsstortingstoken van het gebruikelijke protocol, 1:1 ondersteund door ultra-kortetermijn-RWA (specifiek geaggregeerde US Treasury-tokens).

BUIDL ($ 570 miljoen): BlackRock's tokenized fonds dat Amerikaanse staatsobligaties en kasequivalenten aanhoudt.

Ondo Finance (USDY - $ 560 miljoen): Volledig gedekt door Amerikaanse staatsobligaties.

OpenEden (USDO – $280 miljoen): De opbrengst is afkomstig van Amerikaanse staatsobligaties en door repo's gedekte reserves.

Anzen (USDz – $122,8 miljoen): Volledig gedekt door een gediversifieerde portefeuille van tokenized RWA's, voornamelijk bestaande uit particuliere kredietactiva.

Noble (USDN – $106,9 miljoen): Samenstelbare, rentedragende stablecoin, gedekt door 103% van de Amerikaanse staatsobligaties, gebruikmakend van M0-infrastructuur.

Lift Dollar (USDL – $94 miljoen): Uitgegeven door Paxos, volledig gedekt door Amerikaanse Treasuries en kasequivalenten, en automatisch dagelijks samengesteld.

Agora (AUSD – $89 miljoen): Gedekt door Agora-reserves, waaronder USD en kasequivalenten zoals overnight reverse repo's en kortlopende Amerikaanse staatsobligaties.

Cygnus (cgUSD – $70,9 miljoen): Gedekt door kortlopende staatsobligaties, draait het op de Base-keten als een ERC-20-token in rebase-stijl, waarbij het saldo dagelijks automatisch wordt aangepast om de rendementen weer te geven.

Frax (frxUSD – $62,9 miljoen): Geüpgraded van Frax Finance's stablecoin FRAX, het is een multi-chain stablecoin die wordt ondersteund door BlackRock's BUIDL en Superstate.

2. Basis handels-/arbitragestrategie

Dit type stablecoin verkrijgt inkomsten via marktneutrale strategieën, zoals arbitrage van eeuwigdurende contractfinanciering, arbitrage van cross-trading platforms, enz.

Ethena Labs (USDe – $ 6 miljard): Gesteund door een gediversifieerde pool van activa, handhaaft het zijn koppeling door middel van spot onderpand delta hedging.

Stables Labs (USDX – $671 miljoen): Genereer rendement door middel van een delta-neutrale arbitragestrategie tussen meerdere cryptocurrencies.

Falcon Stable (USDf - $ 573 miljoen): Ondersteund door een portefeuille van cryptocurrencies, die rendement opleveren via de marktneutrale strategieën van Falcon (arbitrage van financieringspercentages, platformonafhankelijke handel, native staking en liquiditeitsverschaffing).

Resolv Labs (USR – $216 miljoen): Volledig gedekt door een ETH-stakingpool, wordt het ETH-prijsrisico afgedekt door eeuwigdurende futures en worden activa beheerd door off-chain escrow.

Elixir (deUSD – $172 miljoen): Door stETH en sDAI als onderpand te gebruiken, ontstaat een delta-neutrale positie door ETH te shorten en wordt een positief financieringspercentage gerealiseerd.

Aster (USDF – $110 miljoen): Ondersteund door crypto-activa en bijbehorende korte futures op AsterDEX.

Nultipli.fi (xUSD/xUSDT – $65 miljoen): Verdien door marktneutrale arbitrage, waaronder Contango-arbitrage en financieringsarbitrage, op gecentraliseerde beurzen (CEX's).

YieldFi (yUSD – $23 miljoen): Gesteund door USDC en andere stablecoins, zijn de opbrengsten afkomstig van Delta-neutrale strategieën, leenplatforms en handelsprotocollen voor rendementen.

Hermetica (USDh – $5,5 miljoen): Gesteund door Delta hedged Bitcoin, met behulp van short-selling perpetual futures op grote gecentraliseerde beurzen om financiering te verdienen.

3. Leningen/door schulden gedekte leningen

Dit type stablecoin genereert rendement door deposito's uit te lenen, rente in rekening te brengen of via collateralized debt positions (CDP's) voor stabiliteitsvergoedingen en liquidatieopbrengsten.

Sky (DAI – $ 5,3 miljard): Gebaseerd op CDP (Collateralized Debt Position). Geslagen door ETH (LST's), BTC LST's en sUSDS in te zetten op @sparkdotfi. USDS is een geüpgradede versie van DAI en wordt gebruikt om rendement te verdienen via Sky Savings Rate en SKY Rewards.

Curve Finance (crvUSD – $840 miljoen): Een overcollateralized stablecoin, ondersteund door ETH en beheerd door LLAMMA, waarvan de koppeling wordt onderhouden via de liquiditeitspools en DeFi-integraties van Curve.

Siroop (siroopUSDC - $ 631 miljoen): Gedekt door een hypotheek met vaste rente die aan crypto-instellingen wordt verstrekt, wordt de opbrengst beheerd door de kredietacceptatie- en kredietuitleeninfrastructuur van @maplefinance.

MIM_Spell (MIM - $ 241 miljoen): Een overcollateralized stablecoin die wordt geslagen door rentedragende cryptocurrency in ketels te vergrendelen, met opbrengsten afgeleid van rente en liquidatiekosten.

Aave (GHO - $ 251 miljoen): geslagen door middel van onderpand dat wordt verstrekt op de Aave v3-leenmarktplaats.

Inverse (DOLA - $ 200 miljoen): Een door schulden gedekte stablecoin die wordt geslagen via leningen met onderpand op FiRM, met rendement dat wordt gegenereerd door staking in sDOLA, dat inkomsten uit zelfleningen genereert.

Niveau (lvlUSD – $184 miljoen): Gedekt door USDC of USDT gestort in DeFi-leenprotocollen (zoals Aave) om rendement te genereren.

Beraborrow (NECT – $169 miljoen): Berachain's native CDP stablecoin, ondersteund door iBGT. Rendementen worden gegenereerd door liquiditeitsstabilisatiepools, liquidatierendementen en hefboomverhogingen voor PoL-incentives.

Avalon Labs (USDa - $ 193 miljoen): Een full-chain stablecoin geslagen met behulp van activa zoals BTC via het CeDeFi CDP-model, die leningen met vaste rente aanbiedt en rendement genereert door in te zetten in de Avalon-kluis.

Liquity Protocol (BOLD – $95 miljoen): Ondersteund door ETH (LST's) met overcollateralized en het genereren van duurzaam rendement door rentebetalingen van kredietnemers en ETH-liquidatie-opbrengsten verdiend via de Stability Pools.

Lista Dao (lisUSD - $ 62.9 miljoen): Een overcollateralized stablecoin op BNB Chain, geslagen door BNB, ETH (LST's), stablecoins als onderpand te gebruiken.

f(x) Protocol (fxUSD – $65 miljoen): Geslagen via leveraged xPOSITIONs ondersteund door stETH of WBTC, opbrengsten uit stETH staking, openingskosten en incentives voor stabiliteitspools.

Bucket Protocol (BUCK – $72 miljoen): Een door CDP gesteunde stablecoin met overcollateraliteit op basis van @SuiNetwork, geslagen door SUI uit te zetten.

Felix (feUSD – $71 miljoen): Liquity fork CDP op @HyperliquidX. feUSD is een overcollateralized CDP stablecoin die wordt geslagen met HYPE of UBTC als onderpand.

Superform Labs (superUSDC – $51 miljoen): USDC-ondersteunde kluis die automatisch wordt geherbalanceerd naar top-tier leenprotocollen (Aave, Fluid, Morpho, Euler) op Ethereum en Base, mogelijk gemaakt door Yearn v3.

Reserve (US D3 – $49 miljoen): 1:1 ondersteund door een mandje van blue-chip rentedragende tokens (pyUSD, sDAI en cUSDC).

4. Hybride inkomstenbronnen (een combinatie van DeFi, traditionele financiën, gecentraliseerde financiële inkomsten) zijn stablecoins die meerdere strategieën combineren om risico's te diversifiëren en het rendement te optimaliseren

Reservoir (rUSD – $230,5 miljoen): Een overcollateralized stablecoin ondersteund door RWA's en een combinatie van op USD gebaseerde kapitaalverdelers en kredietkluizen.

Coinshift (csUSDL – $126,6 miljoen): Gesteund door T-Bills en DeFi-leningen via Morpho, biedt het gereguleerde rendementen met een laag risico via een kluis die is samengesteld door @SteakhouseFi.

Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe 7 YIELD – $110 miljoen): Een conforme stablecoin-strategie van institutionele kwaliteit. LYT's vertegenwoordigen claims op actief beheerde rentedragende RWA- en DeFi-strategieën.

Upshift (upUSDC - $ 32,8 miljoen): Verdient rente en wordt gedeeltelijk ondersteund door een leenstrategie, maar rendementen zijn ook afgeleid van LP (liquiditeitsvoorziening), staking.

Perena (USD*- $19,9 miljoen): Solana's native rentedragende stablecoin, die het hart vormt van de Perena AMM en rendement verdient via swapvergoedingen en een IBT-aangedreven liquiditeitspool.

samenvatting

Het bovenstaande belicht rentedragende stablecoins met een totale voorraad van ongeveer $ 20 miljoen of meer, maar houd er rekening mee dat alle rentedragende stablecoins risico's met zich meebrengen. Rendementen zijn niet risicovrij en kunnen onder andere onderhevig zijn aan smart contract-risico's, protocolrisico's, marktrisico's of onderpandrisico's.

Origineel weergeven

14,65K

0

Blockbeats

Originele titel: Stablecoin Update mei 2025

Originele bron: Artemis

Originele compilatie: Bitpush

Op de cryptomarkt zijn stablecoins niet langer alleen "stabiel" - ze helpen je stilletjes geld te verdienen. Van de rente op Amerikaanse staatsobligaties tot arbitrage van eeuwigdurende contracten, rendementsdragende stablecoins worden de nieuwe inkomstenmotor voor crypto-investeerders. Op dit moment zijn er tientallen gerelateerde projecten met een marktwaarde van meer dan $ 20 miljoen, met een totale waarde van meer dan $ 10 miljard. In dit artikel zullen we de inkomstenbronnen van reguliere rentedragende stablecoins opsplitsen en de balans opmaken van de meest representatieve projecten op de markt om te zien wie er echt "geld" voor u "verdient".

Wat is een rentedragende stablecoin?

In tegenstelling tot reguliere stablecoins, zoals USDT of USDC, die alleen dienen als waardeopslag, stellen rentedragende stablecoins gebruikers in staat om passief inkomen te verdienen tijdens hun bezit. Hun kernwaarde ligt in het genereren van extra inkomsten voor munthouders via de onderliggende strategie, terwijl de stablecoin-prijs verankerd blijft.

Hoe worden de voordelen gegenereerd?

Er zijn verschillende bronnen van inkomsten voor rentedragende stablecoins, die kunnen worden samengevat in de volgende categorieën:

· Investeringen in reële activa (RWA): Protocollen beleggen geld in real-world activa met een laag risico, zoals Amerikaanse staatsobligaties (T-bills), geldmarktfondsen of bedrijfsobligaties, en geven de opbrengst van die beleggingen terug aan de houders.

· DeFi-strategie: Het protocol stort stablecoins in gedecentraliseerde financiële (DeFi) liquiditeitspools, voert liquiditeitslandbouw uit of maakt gebruik van "delta-neutrale" strategieën om rendement te halen uit marktinefficiënties.

· Lenen: De aanbetaling wordt uitgeleend aan de lener en de door de lener betaalde rente wordt het inkomen van de houder.

· Schuldondersteuning: Het protocol stelt gebruikers in staat om crypto-activa te vergrendelen als onderpand om stablecoins uit te lenen. De inkomsten zijn voornamelijk afkomstig van stabiliteitsvergoedingen of rente die wordt gegenereerd op niet-stablecoin-onderpand.

· Hybride bronnen: Rendement komt van een verscheidenheid aan combinaties, zoals tokenized RWA, DeFi-protocollen, gecentraliseerde financiële (CeFi) platforms, enz., om gediversifieerde rendementen te bereiken.

Een kort overzicht van het rentedragende stablecoin-marktlandschap (projecten met een totaal aanbod van ongeveer $ 20 miljoen en meer)

Hieronder vindt u een lijst van enkele van de huidige reguliere rentedragende stablecoin-projecten, gecategoriseerd op basis van hun belangrijkste strategieën voor het genereren van rendement. Houd er rekening mee dat de gegevens betrekking hebben op het totale aanbod en dat de lijst voornamelijk betrekking heeft op rentedragende stablecoins met een totaal aanbod van $ 20 miljoen of meer.

1. Door RWA gedekt (voornamelijk via Amerikaanse staatsobligaties, bedrijfsobligaties, commercial paper, enz.)

Deze stablecoins genereren rendement door geld te investeren in real-world activa met een laag risico en rendement.

· Ethena Labs (USDtb - $ 1.3 miljard): Ondersteund door BlackRock's BUIDL-fonds.

· Gebruikelijk (USD0 – $619 miljoen): Liquiditeitsstortingstoken van het gebruikelijke protocol, 1:1 ondersteund door ultra-kortetermijn-RWA (met name geaggregeerde US Treasury-tokens).

· BUIDL ($ 570 miljoen): BlackRock's tokenized fonds dat Amerikaanse staatsobligaties en kasequivalenten aanhoudt.

· Ondo Finance (USDY - $ 560 miljoen): Volledig gedekt door Amerikaanse staatsobligaties.

· OpenEden (USDO – $280 miljoen): De opbrengst is afkomstig van Amerikaanse staatsobligaties en door repo's gedekte reserves.

· Anzen (USDz – $122,8 miljoen): Volledig gedekt door een gediversifieerde portefeuille van tokenized RWA's, voornamelijk bestaande uit particuliere kredietactiva.

· Noble (USDN – $106,9 miljoen): Samenstelbare, rentedragende stablecoin, gedekt door 103% van de Amerikaanse staatsobligaties, die gebruikmaakt van de M0-infrastructuur.

· Lift Dollar (USDL – $94 miljoen): Uitgegeven door Paxos, volledig gedekt door Amerikaanse Treasuries en kasequivalenten, en automatisch dagelijks samengesteld.

· Agora (AUSD – $89 miljoen): Gedekt door Agora-reserves, waaronder USD en kasequivalenten zoals overnight reverse repo's en kortlopende Amerikaanse staatsobligaties.

· Cygnus (cgUSD – $70,9 miljoen): Gedekt door kortlopende staatsobligaties, draait het op de Base-keten als een ERC-20-token in rebase-stijl, waarbij het saldo dagelijks automatisch wordt aangepast om de rendementen weer te geven.

· Frax (frxUSD – $62,9 miljoen): Geüpgraded van Frax Finance's stablecoin FRAX, het is een multi-chain stablecoin die wordt ondersteund door BlackRock's BUIDL en Superstate.

2. Basis handels-/arbitragestrategie

Dit type stablecoin verkrijgt inkomsten via marktneutrale strategieën, zoals arbitrage van eeuwigdurende contractfinanciering, arbitrage van cross-trading platforms, enz.

· Ethena Labs (USDe – $ 6 miljard): Gesteund door een gediversifieerde pool van activa, handhaaft het zijn koppeling door middel van spot onderpand delta hedging.

· Stables Labs (USDX – $671 miljoen): Genereer rendement door middel van een delta-neutrale arbitragestrategie tussen meerdere cryptocurrencies.

· Falcon Stable (USDf - $ 573 miljoen): Ondersteund door een portefeuille van cryptocurrencies, die rendement opleveren via de marktneutrale strategieën van Falcon (arbitrage van financieringspercentages, platformonafhankelijke handel, native staking en liquiditeitsverschaffing).

· Resolv Labs (USR – $216 miljoen): Volledig gedekt door een ETH-stakingpool, wordt het ETH-prijsrisico afgedekt door eeuwigdurende futures en worden activa beheerd door off-chain escrow.

· Elixir (deUSD – $172 miljoen): Door stETH en sDAI als onderpand te gebruiken, ontstaat een delta-neutrale positie door ETH te shorten en wordt een positief financieringspercentage gerealiseerd.

· Aster (USDF – $110 miljoen): Ondersteund door crypto-activa en bijbehorende korte futures op AsterDEX.

· Nultipli.fi (xUSD/xUSDT – $65 miljoen): Verdien door marktneutrale arbitrage, waaronder Contango-arbitrage en financieringsarbitrage, op gecentraliseerde beurzen (CEX's).

· YieldFi (yUSD – $23 miljoen): Gesteund door USDC en andere stablecoins, zijn de opbrengsten afkomstig van Delta-neutrale strategieën, leenplatforms en handelsprotocollen voor rendementen.

· Hermetica (USDh – $5,5 miljoen): Gesteund door Delta hedged Bitcoin, met behulp van short-selling perpetual futures op grote gecentraliseerde beurzen om financiering te verdienen.

3. Leningen/door schulden gedekte leningen

Dit type stablecoin genereert rendement door deposito's uit te lenen, rente in rekening te brengen of via collateralized debt positions (CDP's) voor stabiliteitsvergoedingen en liquidatieopbrengsten.

· Sky (DAI – $ 5,3 miljard): Gebaseerd op CDP (Collateralized Debt Position). Geslagen door ETH (LST's), BTC LST's en sUSDS in te zetten op @sparkdotfi. USDS is een geüpgradede versie van DAI en wordt gebruikt om rendement te verdienen via Sky Savings Rate en SKY Rewards.

· Curve Finance (crvUSD – $840 miljoen): Een overcollateralized stablecoin, ondersteund door ETH en beheerd door LLAMMA, waarvan de koppeling wordt onderhouden via de liquiditeitspools en DeFi-integraties van Curve.

· Siroop (siroopUSDC - $ 631 miljoen): Gedekt door een hypotheek met vaste rente die aan crypto-instellingen wordt verstrekt, wordt de opbrengst beheerd door de kredietacceptatie- en kredietuitleeninfrastructuur van @maplefinance.

· MIM_Spell (MIM - $ 241 miljoen): Een overcollateralized stablecoin die wordt geslagen door rentedragende cryptocurrency in ketels te vergrendelen, met opbrengsten afgeleid van rente en liquidatiekosten.

· Aave (GHO - $ 251 miljoen): geslagen door middel van onderpand dat wordt verstrekt op de Aave v3-leenmarktplaats.

· Inverse (DOLA - $ 200 miljoen): Een door schulden gedekte stablecoin die wordt geslagen via leningen met onderpand op FiRM, met rendement dat wordt gegenereerd door staking in sDOLA, dat inkomsten uit zelfleningen genereert.

· Niveau (lvlUSD – $184 miljoen): Gedekt door USDC of USDT gestort in DeFi-leenprotocollen (zoals Aave) om rendement te genereren.

· Beraborrow (NECT – $169 miljoen): Berachain's native CDP stablecoin, ondersteund door iBGT. Rendementen worden gegenereerd door liquiditeitsstabilisatiepools, liquidatierendementen en hefboomverhogingen voor PoL-incentives.

· Avalon Labs (USDa - $ 193 miljoen): Een full-chain stablecoin geslagen met behulp van activa zoals BTC via het CeDeFi CDP-model, die leningen met vaste rente aanbiedt en rendement genereert door in te zetten in de Avalon-kluis.

· Liquity Protocol (BOLD – $95 miljoen): Ondersteund door ETH (LST's) met overcollateralized en het genereren van duurzaam rendement door rentebetalingen van kredietnemers en ETH-liquidatie-opbrengsten verdiend via de Stability Pools.

· Lista Dao (lisUSD - $ 62.9 miljoen): Een overcollateralized stablecoin op BNB Chain, geslagen door BNB, ETH (LST's), stablecoins als onderpand te gebruiken.

· f(x) Protocol (fxUSD – $65 miljoen): Geslagen via leveraged xPOSITIONs ondersteund door stETH of WBTC, opbrengsten uit stETH staking, openingskosten en incentives voor stabiliteitspools.

· Bucket Protocol (BUCK – $72 miljoen): Een door CDP gesteunde stablecoin met overcollateraliteit op basis van @SuiNetwork, geslagen door SUI uit te zetten.

· Felix (feUSD – $71 miljoen): Liquity fork CDP op @HyperliquidX. feUSD is een overcollateralized CDP stablecoin die wordt geslagen met HYPE of UBTC als onderpand.

· Superform Labs (superUSDC – $51 miljoen): USDC-ondersteunde kluis die automatisch wordt geherbalanceerd naar top-tier leenprotocollen (Aave, Fluid, Morpho, Euler) op Ethereum en Base, mogelijk gemaakt door Yearn v3.

· Reserve (USD3 – $49 miljoen): 1:1 ondersteund door een mandje van blue-chip rentedragende tokens (pyUSD, sDAI en cUSDC).

4. Hybride inkomstenbronnen (een combinatie van DeFi, traditionele financiën, gecentraliseerde financiële inkomsten) zijn stablecoins die meerdere strategieën combineren om risico's te diversifiëren en het rendement te optimaliseren.

· Reservoir (rUSD – $230,5 miljoen): Een overcollateralized stablecoin ondersteund door RWA's en een combinatie van op USD gebaseerde kapitaalverdelers en kredietkluizen.

· Coinshift (csUSDL – $126,6 miljoen): Gesteund door T-Bills en DeFi-leningen via Morpho, biedt het gereguleerde rendementen met een laag risico via een kluis die is samengesteld door @SteakhouseFi.

· Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe7YIELD – $110 miljoen): Conforme stablecoin-strategie van institutionele kwaliteit. LYT's vertegenwoordigen claims op actief beheerde rentedragende RWA- en DeFi-strategieën.

· Upshift (upUSDC - $ 32,8 miljoen): Verdient rente en wordt gedeeltelijk ondersteund door een leenstrategie, maar rendementen zijn ook afgeleid van LP (liquiditeitsvoorziening), staking.

· Perena (USD*- $19,9 miljoen): Solana's native rentedragende stablecoin, die het hart vormt van de Perena AMM en rendement verdient via swapvergoedingen en een IBT-aangedreven liquiditeitspool.

samenvatting

Het bovenstaande belicht rentedragende stablecoins met een totale voorraad van ongeveer $ 20 miljoen of meer, maar houd er rekening mee dat alle rentedragende stablecoins risico's met zich meebrengen. Rendementen zijn niet risicovrij en kunnen onder andere onderhevig zijn aan smart contract-risico's, protocolrisico's, marktrisico's of onderpandrisico's.

Link naar origineel artikel

Origineel weergeven

11,46K

0

crvUSD prijsprestatie in USD

De huidige koers van curve-fi-usd-stablecoin is $0,99818. Gedurende de afgelopen 24 uur, curve-fi-usd-stablecoin is met afgenomen tegen -0,05%. Het heeft momenteel een circulerend aanbod van 4.587.073 crvUSD en een maximaal aanbod van 4.587.073 crvUSD, waardoor het een volledig verwaterde marktkapitalisatie van $4,58M heeft. De curve-fi-usd-stablecoin/USD-prijs wordt in real time bijgewerkt.

5m

+0,01%

1u

+0,00%

4u

+0,01%

24u

-0,05%

Over Curve.Fi USD Stablecoin (crvUSD)

crvUSD Veelgestelde vragen

Wat is de huidige koers van Curve.Fi USD Stablecoin?

De huidige koers van één crvUSD is $0,99818, met een verandering van -0,05% in de afgelopen 24 uur.

Kan ik crvUSD kopen op OKX?

Nee, momenteel is crvUSD niet beschikbaar op OKX. Meld je aan voor meldingen of volg ons op social media om op de hoogte te blijven van wanneer crvUSD weer beschikbaar is. We kondigen nieuwe uitbreidingen van cryptocurrency toe zodra ze zijn aangemeld.

Waarom fluctueert de prijs van crvUSD?

De prijs van crvUSD fluctueert door de wereldwijde dynamiek van vraag en aanbod die typisch is voor cryptocurrency's. De volatiliteit op de korte termijn kan worden toegeschreven aan aanzienlijke verschuivingen in deze marktkrachten.

Hoe veel is één Curve.Fi USD Stablecoin vandaag waard?

Momenteel is één Curve.Fi USD Stablecoin de waarde van $0,99818. Voor antwoorden en inzicht in de prijsactie van Curve.Fi USD Stablecoin ben je op de juiste plek. Ontdek de nieuwste Curve.Fi USD Stablecoin grafieken en handel verantwoord met OKX.

Wat is cryptocurrency?

Cryptocurrency's, zoals Curve.Fi USD Stablecoin, zijn digitale bezittingen die op een openbaar grootboek genaamd blockchains werken. Voor meer informatie over munten en tokens die op OKX worden aangeboden en hun verschillende kenmerken, inclusief live-prijzen en grafieken in real time.

Wanneer zijn cryptocurrency's uitgevonden?

Dankzij de financiële crisis van 2008 nam de belangstelling voor gedecentraliseerde financiën toe. Bitcoin bood een nieuwe oplossing door een veilige digitale bezitting te zijn op een gedecentraliseerd netwerk. Sindsdien zijn er ook veel andere tokens zoals Curve.Fi USD Stablecoin aangemaakt.