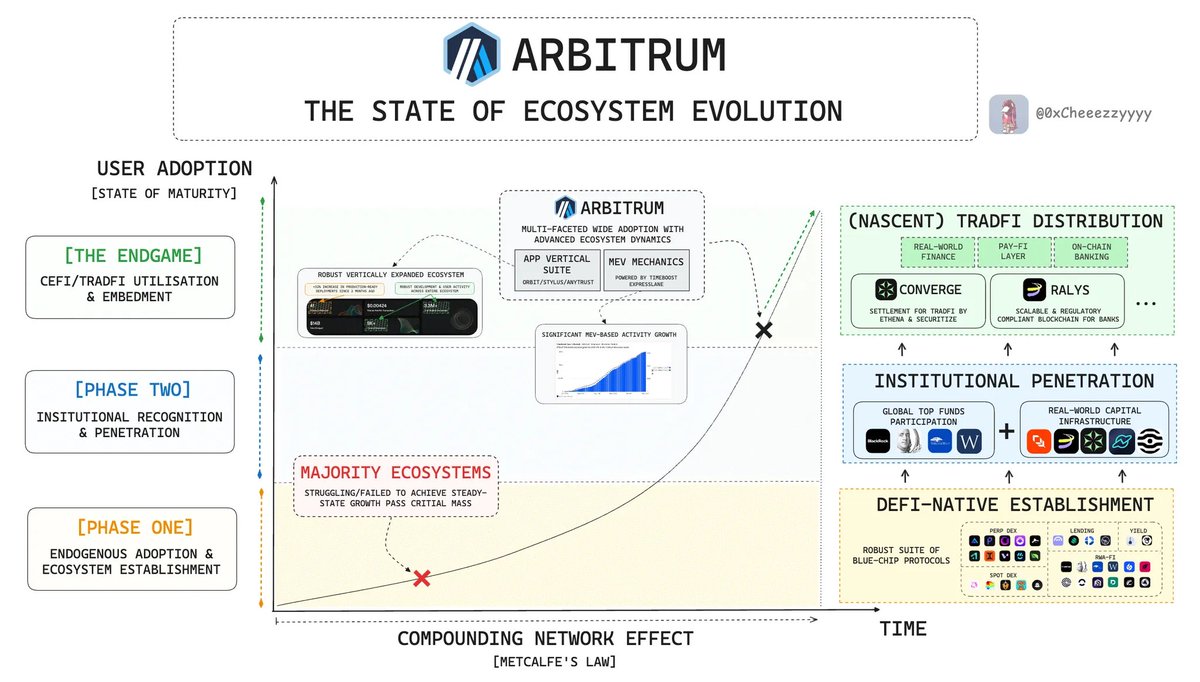

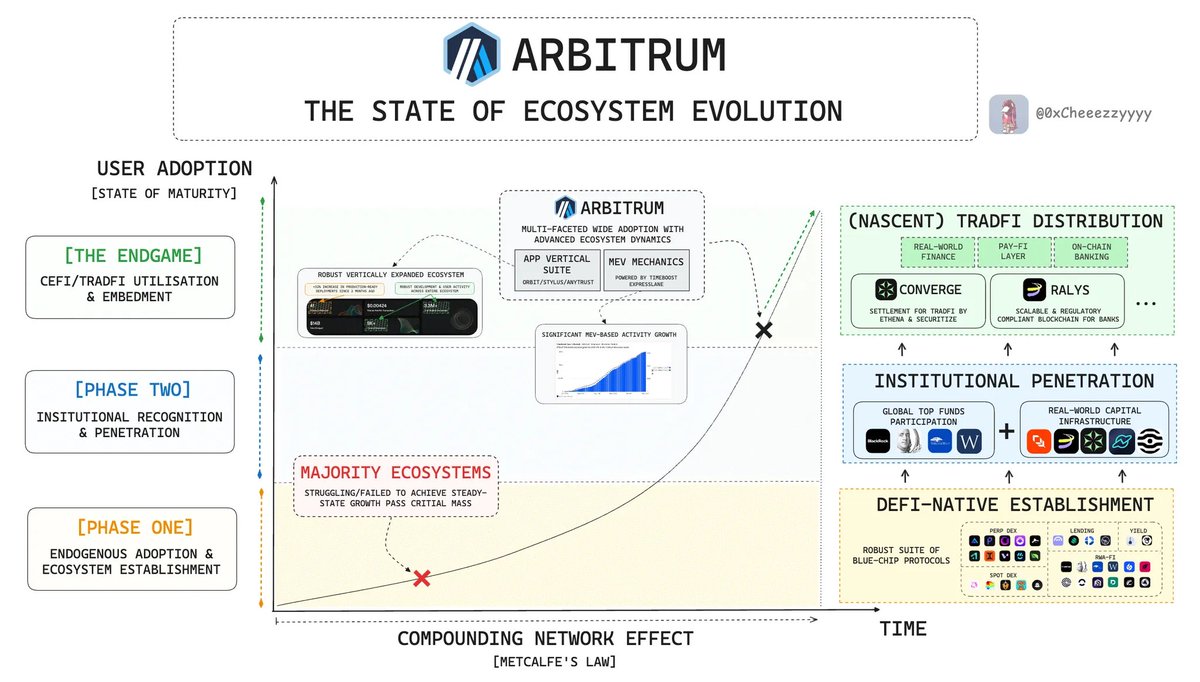

1/ @arbitrum не просто масштабировался на протяжении лет.

Он вступает в уникальную фазу открытия экосистемы, играя в игру, в которую могут играть немногие.

Эта эволюция переопределяет границы принятия:

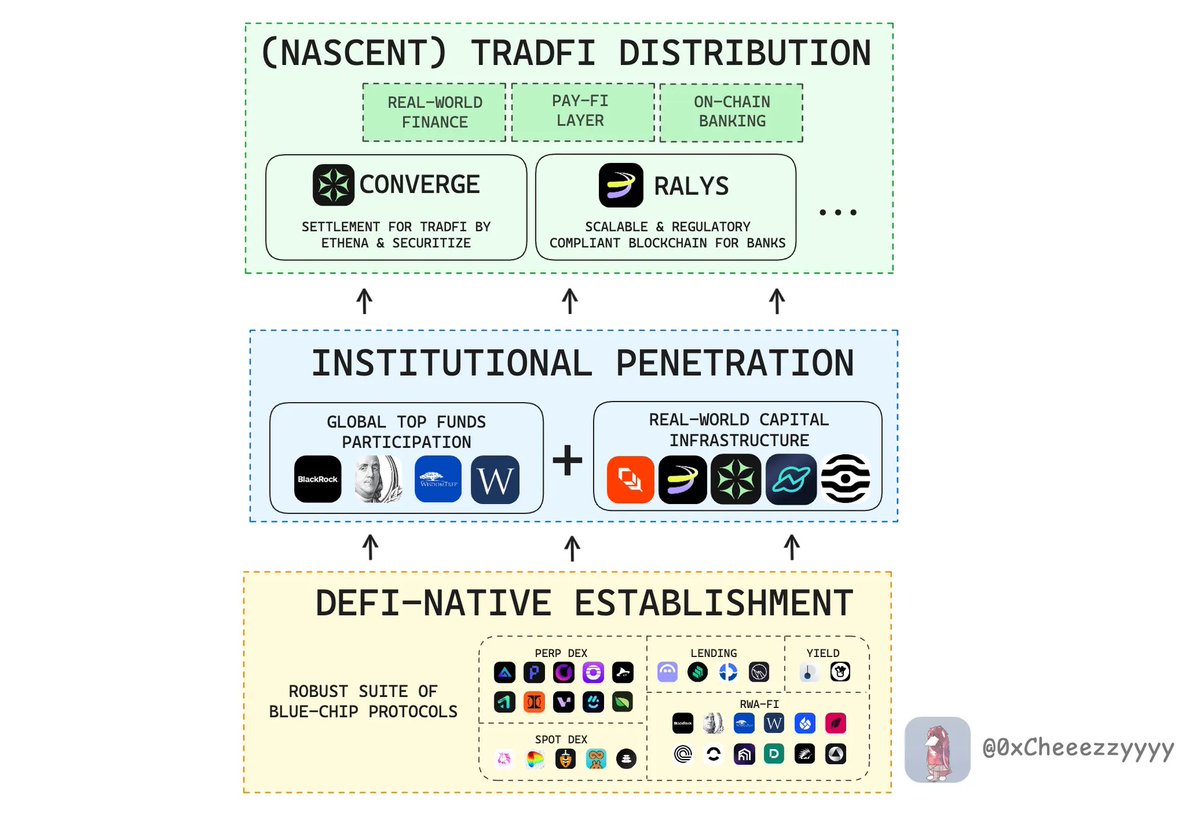

DeFi-ориентированный → Институциональное проникновение → (Зарождающиеся признаки) Распределение TradFi

Инсайты🧵

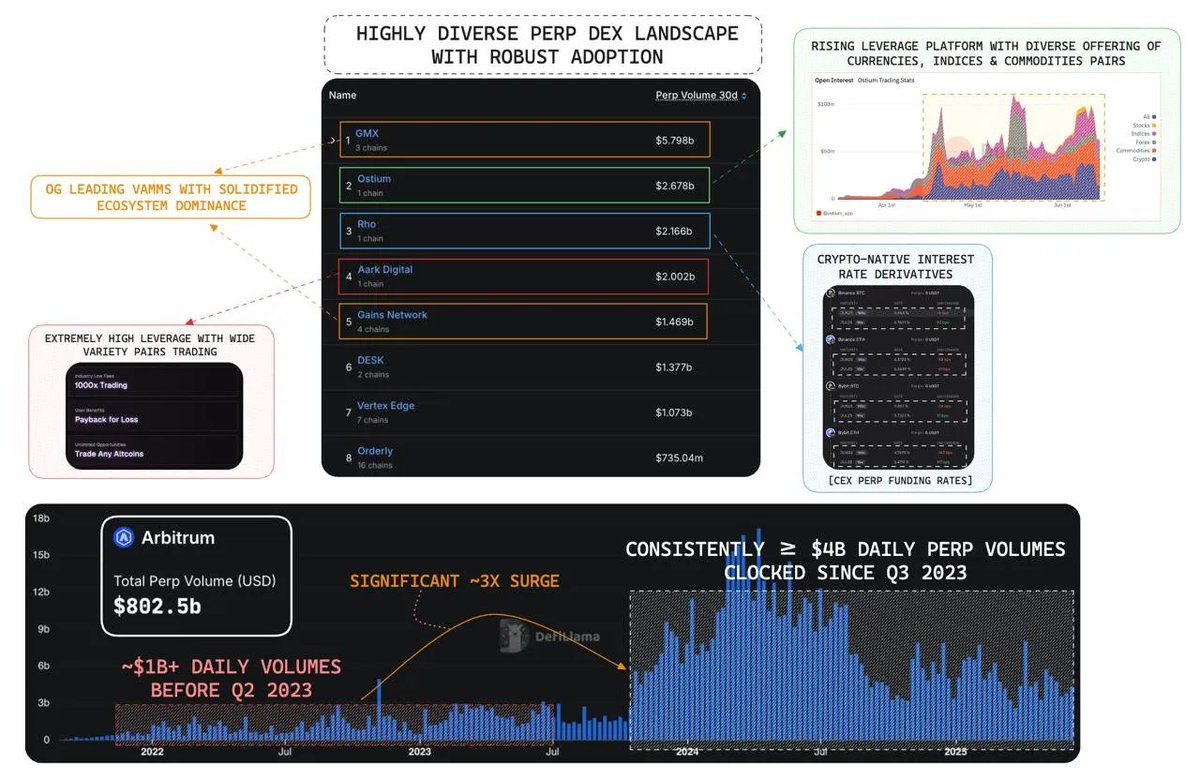

3/ @arbitrum сыграл основополагающую роль в формировании ландшафта perp DEX, начиная с ранних дней vAMM, возглавляемых @GMX_IO @GainsNetwork_io с Q3 2021.

Переносимся в настоящее время, пользовательское принятие достигло стабильного состояния с сильной удерживаемостью, что отражается в тенденциях ежедневного объема:

🔸 ~3-кратное увеличение ежедневного объема ($1B → $4B) с Q3 2023

🔸 $802.5B в накопительном объеме

Экосистема perp DEX с тех пор диверсифицировалась с новыми специализированными игроками:

🔹 @Rho_xyz: крипто-ориентированные IR деривативы (CEX ставки финансирования)

🔹 @Aark_Digital: торговля с ультра высоким кредитным плечом (до 1000x)

🔹 @OstiumLabs: многослойная экспозиция активов (валюты, индексы, товары)

Непрерывная инновационная эволюция и устойчивое использование указывают на самоподдерживающуюся актуальную экосистему.

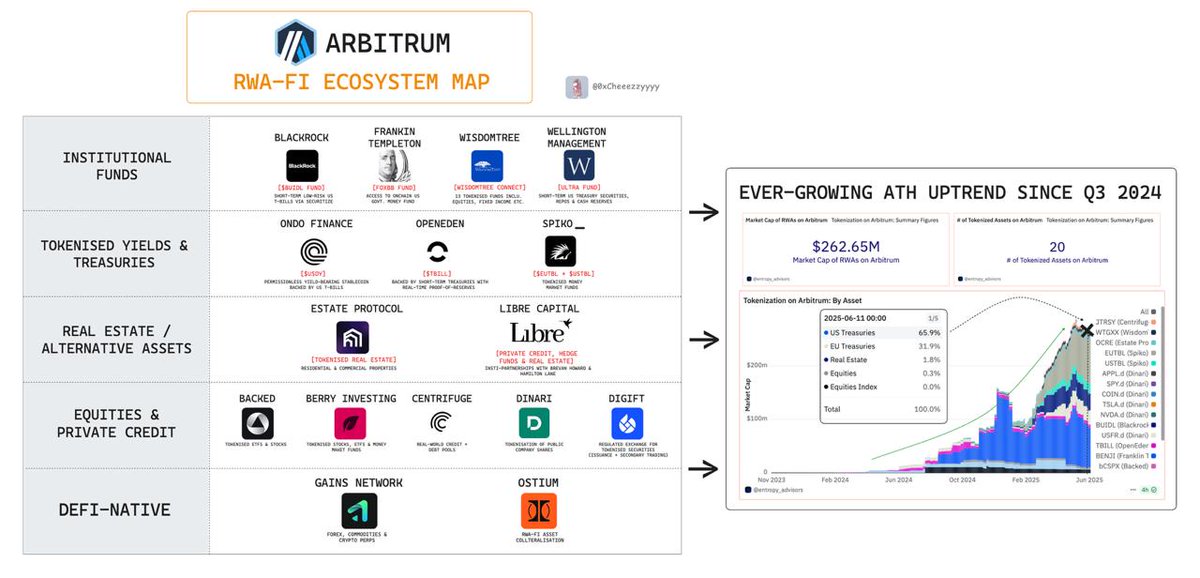

4/ Рост сектора RWA-Fi @arbitrum продолжает ускоряться, достигая рекордного значения TVL в $262,7 млн с третьего квартала 2024 года.

Этот импульс, поддерживаемый разнообразным и растущим списком глобальных участников фондов, укрепляет статус Arbitrum как экосистемы корпоративного уровня для токенизированных ончейн-финансов.

Примечательно, что $EUTBL от @Spiko_finance теперь лидирует в сегменте казначейских облигаций ЕС, занимая ~32% доли рынка, опережая:

🔹 $BENJI от @FTI_Global (27,5%)

🔹 $BUIDL от @BlackRock (11,9%)

Это явно сигнализирует о том, что принятие на уровне институциональных инвесторов больше не является теоретическим.

5/ Поскольку институциональные гиганты ведут наступление, не менее примечательным является растущее разнообразие в подсистеме Arbitrum.

Это охватывает как интеграцию RWA, так и инновации, ориентированные на DeFi.

Это сочетание создает богатый ландшафт, ориентированный на:

🔹 Институциональных инвесторов, ищущих активы, готовые к соблюдению норм, приносящие доход (например, казначейские облигации, кредитные рынки)

🔹 Пользователей криптовалют, стремящихся к безразрешительному кредитованию, структурированным продуктам или стратегиям долгосрочного дохода

Покрывая оба конца спектра, Arbitrum позиционирует себя как всеобъемлющая экосистема:

Способная привлекать капитал из всех вертикалей, от DeFi до TradFi.

RWA-Fi на @arbitrum тихо масштабируется с ростом.

С 3 квартала 2024 года сектор стабильно растет, достигая нового ATH TVL в ~$263M по 20 токенизированным реальным активам.

Текущий анализ показывает институциональный интерес и разнообразие активов:

🔸 Казначейские облигации США: 65% ($173.3M), движимые фондами институционального уровня

🔸 Казначейские облигации ЕС: 31.9% ($84M), возглавляемые $EUTBL от @Spiko_finance

🔸 Недвижимость: 2.8% ($4.8M)

🔸 Акции/Индексы: <0.5% (~$1M)

Примечательно, что глубина экосистемы возросла с новыми вертикалями, формирующимися за пределами базового RWA-экспозиции:

1. (Ведущие) Институциональные фонды:

🔹 @BlackRock: фонд $BUIDL, подверженный ST низкорисковым T-биллям

🔹@FTI_Global: фонд $BENJI, предлагающий доступ к ончейн фонду денежного рынка правительства США (FOXBB)

🔹@WisdomTreeFunds: доступ к 13 токенизированным фондам, включая акции, фиксированный доход и т.д.

🔹Wellington Management: фонд ULTRA → ценные бумаги казначейства США, (обратные) репо и денежные резервы

2. Токенизированная доходность и казначейские облигации:

🔹@OndoFinance: стабильная монета $USDY, обеспеченная T-биллями США

🔹@OpenEden_X: $TBILL, обеспеченный T-биллями США с реальным временем подтверждения резервов

🔹@Spiko_finance: токенизированный фонд денежного рынка $USTBL и $EUTBL

3. Недвижимость / Альтернативные активы:

🔹@EstateProtocol: токенизированные жилые и коммерческие объекты

🔹Libre Capital: частный кредит, хедж-фонд и недвижимость с институциональными партнерствами (Brevan Howard и Hamilton Lane)

4. Акции и частный кредит:

🔹@BackedFi: токенизированные ETF и акции

🔹@BerryInvesting: токенизированные акции, ETF и MMF

🔹@centrifuge: кредитные и долговые пулы реального мира

🔹@DinariGlobal: токенизация акций публичных компаний

🔹@DigiFTTech: регулируемая биржа для токенизированных ценных бумаг (эмиссия + вторичная торговля)

5. DeFi-родные:

🔹 @GainsNetwork_io: Форекс, товары и крипто-перпетуумы

🔹 @OstiumLabs: торговля перпетуумами + коллатерализация активов RWA

-----

Это ранние сигналы, указывающие на то, что Arbitrum становится де-факто L2 для ликвидности RWA, где традиционный капитал встречается с программируемостью DeFi-родных.

Все еще рано, и только впереди, на мой взгляд.

h/t @EntropyAdvisors за инсайты @Dune

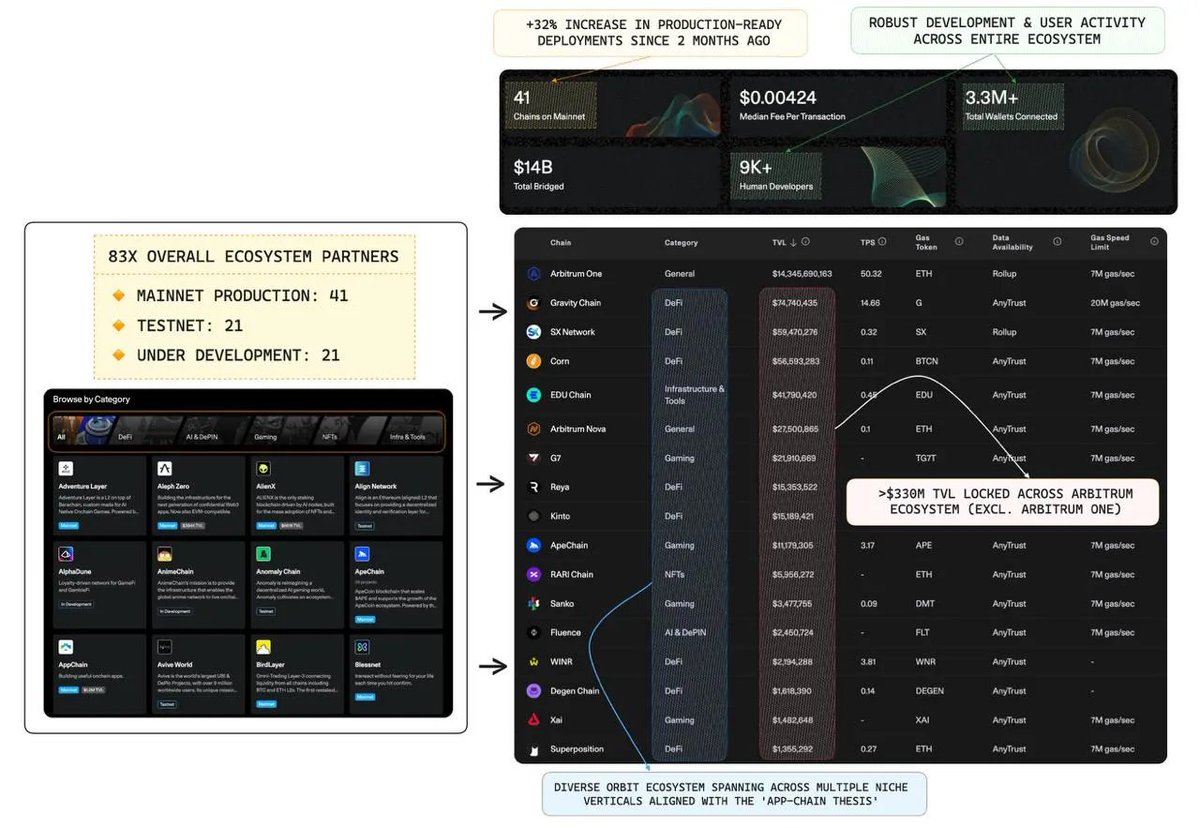

6/ @arbitrum Orbit и Stylus становятся ключевыми драйверами многовекторного роста, обеспечивая нишевые разработки в различных областях.

Это соответствует 'тезису о приложениях', где кастомизация + гибкость являются необходимыми для оптимизации инфраструктуры.

Принятие быстро растет:

🔸 83 официальных партнера экосистемы

🔸 41 основная сеть в работе (+32% с апреля 2024 года)

🔸 21 в тестовой сети + 21 в активной разработке

🔸 >$320M TVL в экосистеме Arbitrum, исключая ArbitrumOne

При таком темпе очевидно, что структура получает признание в отрасли как инфраструктура уровня предприятия для приложений следующего поколения на блокчейне.

7/ @arbitrum получает все большее внимание со стороны институциональных гигантов, поддерживаемых реальным принятием и инфраструктурной валидацией.

🔸Глобальные фонды: @BlackRock, @FTI_Global, @WisdomTreeFunds, Wellington Management создают ликвидность RWA-Fi

🔸Инфраструктурные решения: @plumenetwork @Novastro_xyz @real_rwa соединяют реальный капитал с блокчейном

И теперь появляются первые признаки финальной стадии распределения TradFi:

1. @convergeonchain создает институциональный уровень расчетов (например, @ethena_labs, @Securitize)

2. @RaylsLabs запускает соответствующую цепочку для банков

Вывод очевиден:

Arbitrum становится инфраструктурой выбора для реального институционального развертывания.

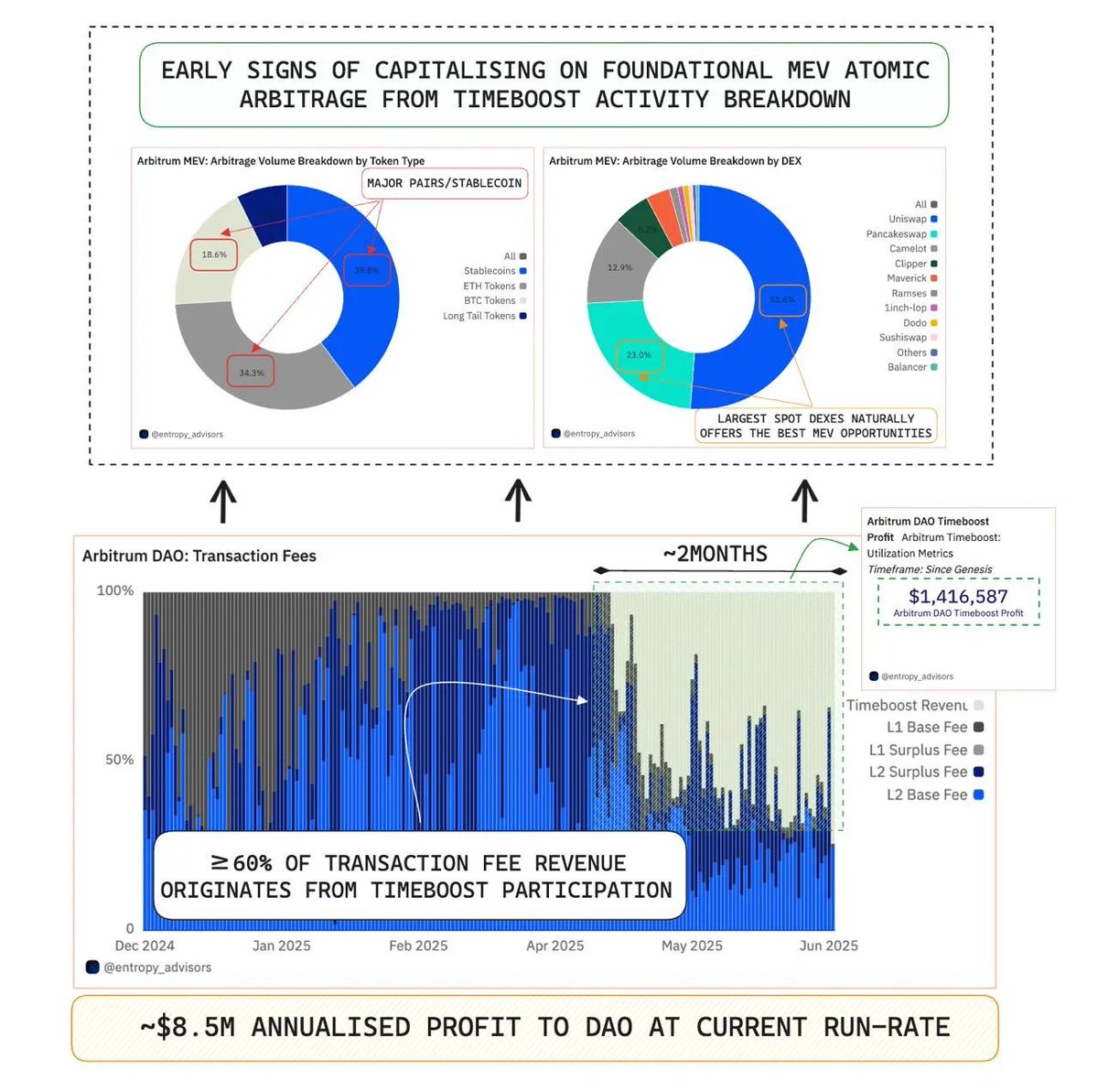

8/ Пролиферация динамики MEV сигнализирует о том, что экосистема достигает следующей стадии зрелости.

Аукцион Timeboost от @arbitrum вводит эффективную, честную конкуренцию, отражающую модель PBS основной сети.

С момента запуска <2 месяца назад, использование значительно возросло:

🔸 ~$1.42M в доходах DAO (аннулированные ~$8.5M в год)

🔸 ≥60% доходов от транзакционных сборов теперь поступает от Timeboost

Мы наблюдаем ранние признаки монетизации атомарного арбитража MEV, при этом большая часть активности сосредоточена вокруг пар с высоким объемом (BTC, ETH и стейблкоины).

Следующая стадия зрелости будет отмечена, когда активы с длинным хвостом начнут захватывать большую долю потока MEV, на мой взгляд.

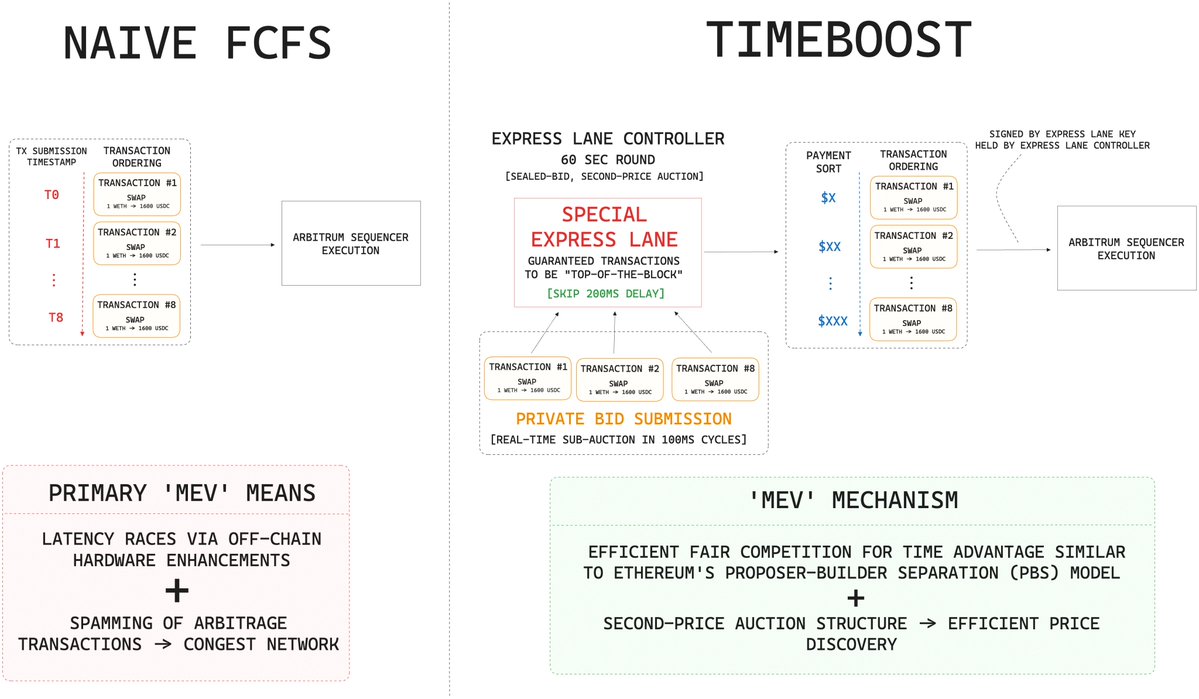

О Timeboost: MEV @arbitrum

С момента запуска Arbitrum One и Nova, они работают по модели последовательности FCFS (первый пришел — первый обслужен).

Это привело к следующим последствиям:

🔸 Гонки на задержку, зависящие от эффективности оборудования вне сети

🔸 Перегрузка сети из-за спама транзакций (арбитраж)

Timeboost стремится преодолеть ограничения FCFS, сохраняя при этом его преимущества.

Как это работает?

Вводится концепция «экспресс-полосы» с 60-секундным раундом, управляемым победившим аукционистом (в основном Kairos от @titanbuilderxyz и @SeliniCapital на данный момент).

Пользователи подают заявки, и транзакции ранжируются по оплате, а не по времени подачи.

Это дает следующие преимущества:

🔹 Справедливость MEV через аналогичную Ethereum модель PBS (разделение предложений и сборщиков)

🔹 Улучшенный механизм ценового обнаружения через дизайн аукциона второй цены для ценных транзакций (арбитраж и т.д.)

🔹 Меньше избыточных транзакций → Меньше перегрузки сети

🔹 Демократизация доступа → пользователям не нужно самое быстрое оборудование, достаточно хорошего моделирования

9/ Интересно, что Timeboost expresslane уже составляет ~5% от общего количества транзакций @arbitrum.

Это находится на устойчивом восходящем тренде с момента запуска.

Но что более показательно, так это объем:

🔸 ~$175M в ежедневном торговом объеме теперь происходит от MEV арбитража

🔸 ~21.8% от ~$900M среднего ежедневного объема Arbitrum (за последние 1M)

Это крайне значимо, на мой взгляд, это указывает на то, что MEV больше не является маргинальным слоем, а является основным двигателем ликвидности, обеспечивающим значительный объем.

По мере того как MEV становится зрелым потоком дохода, это сигнализирует о как о sophistication пользователей, так и о монетизации на уровне протокола, достигающей новой глубины.

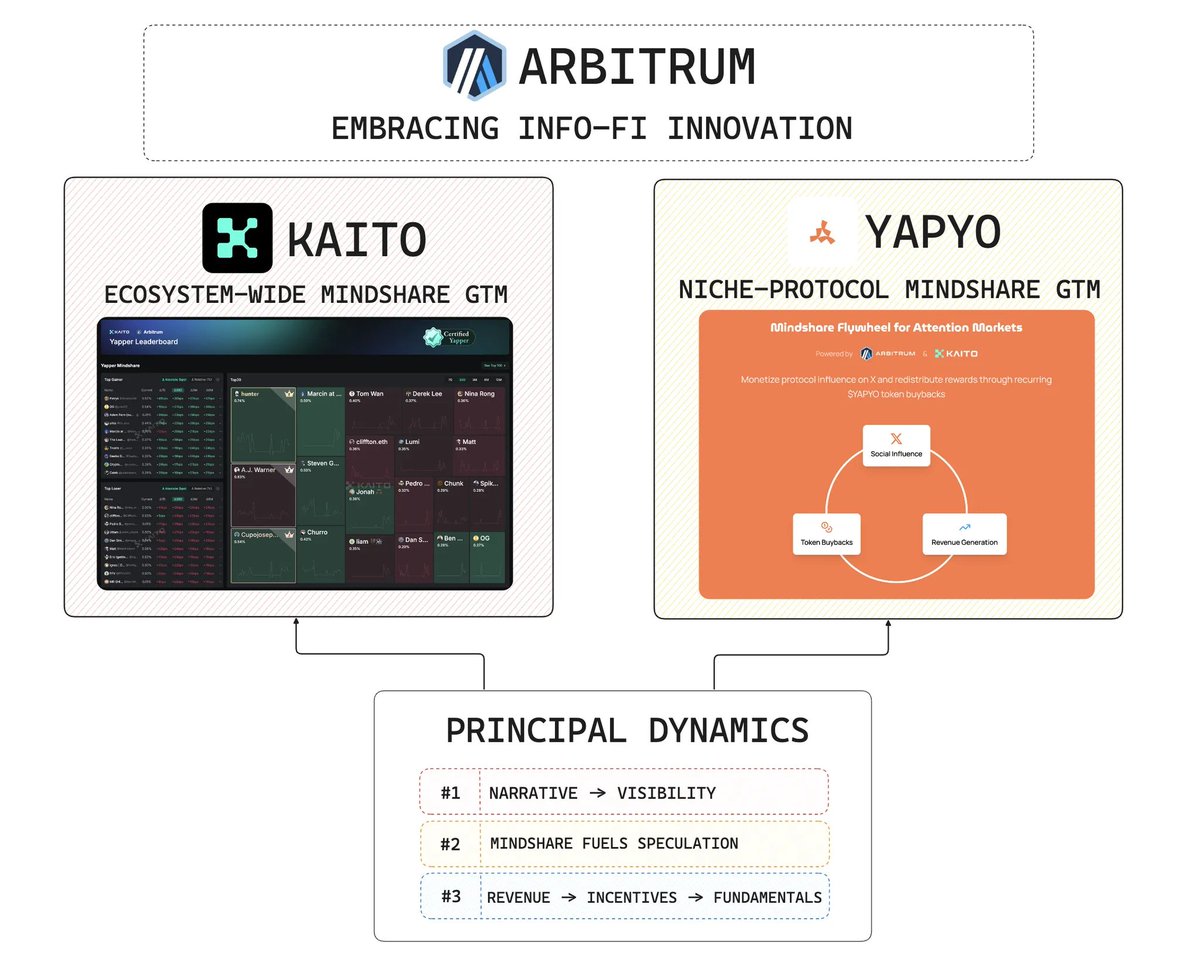

10/ Наконец, о принятии InfoFi:

@arbitrum выделяется как ключевая экосистема, принимающая эту концепцию, что подчеркивается недавней интеграцией @KaitoAI через таблицу лидеров yapper.

Это сопровождается стимулами в размере 400k $ARB (~$124k) на протяжении 3 месяцев.

Теперь инновации второго уровня InfoFi начинают принимать форму с @yapyo_arb, который позиционируется как децентрализованный центр обмена мнениями, объединяющий социальную координацию с дизайном стимулов.

Детали скудны, но ранние признаки указывают на нишевую стратегию выхода на рынок, ориентированную на протоколы, поддерживаемую $YAPYO, на мой взгляд.

11/ Из данных ясно, что @arbitrum — это не просто еще одна экосистема.

Она достигла скорости побега, переходя к следующей фазе принятия, выходя за рамки DeFi и в более широкую полезность на блокчейне.

Зрелость, глубина и развивающаяся динамика говорят сами за себя.

Не все цепочки играют в одну и ту же игру.

Arbitrum играет свою собственную.

12/ Это всё, спасибо за чтение!

h/t @DefiLlama @Dune и огромная благодарность @EntropyAdvisors за создание комплексного набора панелей управления🫡

Для получения дополнительных обновлений @arbitrum:

Если вы нашли это полезным, не стесняйтесь делиться👇

1/ @arbitrum не просто масштабировался на протяжении лет.

Он вступает в уникальную фазу открытия экосистемы, играя в игру, в которую могут играть немногие.

Эта эволюция переопределяет границы принятия:

DeFi-ориентированный → Институциональное проникновение → (Зарождающиеся признаки) Распределение TradFi

Инсайты🧵

в заключение, отмечаю друзей, любителей Arbitrum и исследователей, которые могут быть заинтересованы в этом исследовательском материале:

@EdFelten

@hkalodner

@ajwarner90

@sgoldfed

@0xRecruiter

@BFreshHB

@daddysether

@Churro808

@samfriedman6_

@lumbergdoteth

@MattyTom01

@peterhaymond

@MarcinPress

@allred_chase

@SpikeCollects

@RealJonahBlake

@yellowpantherx

@CocoraEth

@thelearningpill

@0xAndrewMoh

@Mars_DeFi

@PenguinWeb3

@kenodnb

@YashasEdu

@eli5_defi

@arndxt_xo

@cryptorinweb3

@St1t3h

@crypto_linn

@ahboyash

@ethereumintern_

@Shoalresearch

@Flip_Research

@2077Research

@PinkBrains_io

29,11 тыс.

237

Содержание этой страницы предоставляется третьими сторонами. OKX не является автором цитируемых статей и не имеет на них авторских прав, если не указано иное. Материалы предоставляются исключительно в информационных целях и не отражают мнения OKX. Материалы не являются инвестиционным советом и призывом к покупке или продаже цифровых активов. Раздел использует ИИ для создания обзоров и кратких содержаний предоставленных материалов. Обратите внимание, что информация, сгенерированная ИИ, может быть неточной и непоследовательной. Для получения полной информации изучите соответствующую оригинальную статью. OKX не несет ответственности за материалы, содержащиеся на сторонних сайтах. Цифровые активы, в том числе стейблкоины и NFT, подвержены высокому риску, а их стоимость может сильно колебаться. Перед торговлей и покупкой цифровых активов оцените ваше финансовое состояние и принимайте только взвешенные решения.