Könnte Harmonix die Yield-Anwendungsschicht auf HyperLiquid sein, die Kapital bewegt?

@harmonixfi ist nicht nur ein weiteres Yield-Protokoll – es ist die native Infrastruktur von hl, die nachhaltige und zusammensetzbare DeFi-Yields auf Hyperliquid antreibt.

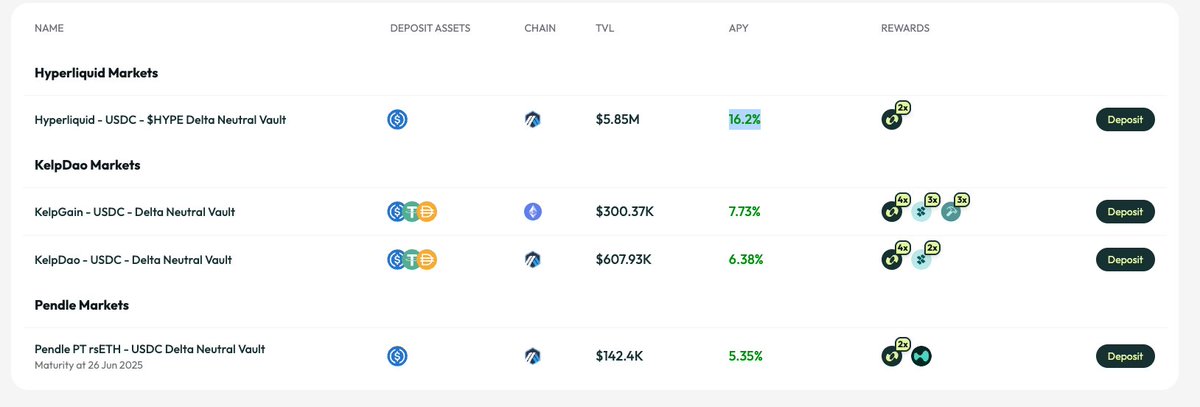

Bisher hat Harmonix über 7,4 Millionen US-Dollar an insgesamt gesperrtem Wert (TVL) in seinen Vaults angezogen, mit einer wachsenden Community von rund 5.000 Nutzern. Auch wenn es noch nicht das größte DeFi-Protokoll nach Größe ist, ist das Wachstum und die Akzeptanz unbestreitbar – und es lohnt sich, es zu beobachten.

Unter seiner Produktpalette sticht der USDC-Vault auf HyperEVM hervor, der beeindruckende 16,2 % APY liefert und damit zu den besten stabilen Yield-Vaults im gesamten HyperEVM-Ökosystem gehört.

Lass uns tief in Harmonix eintauchen, von seinen Kerntechnologien über Vault-Strategien bis hin zur Vision des Ökosystems.

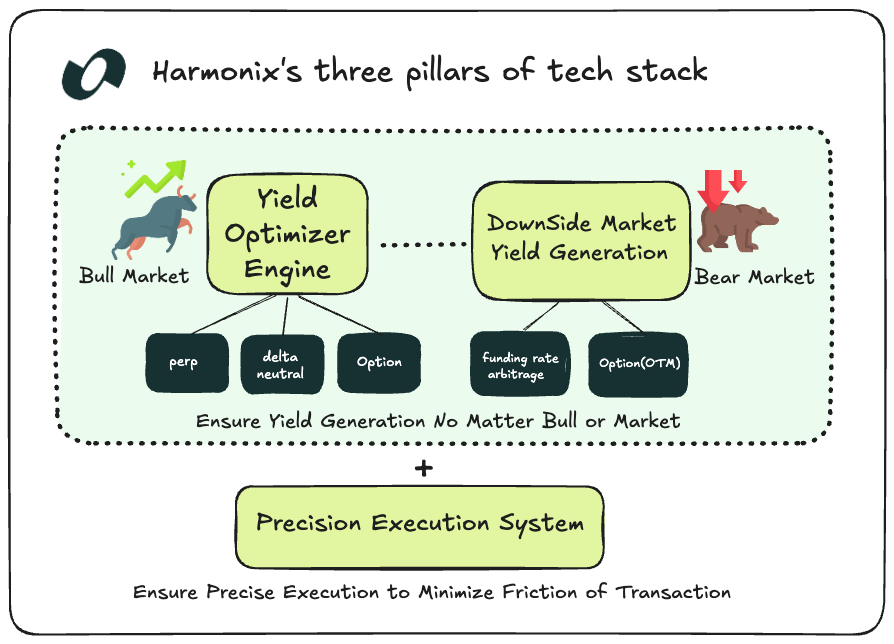

(1/) Technologie: Yield-Optimierung trifft auf präzise Ausführung

Im Kern von Harmonix liegt eine leistungsstarke Delta-Neutral Engine – die es Nutzern ermöglicht, Yield zu verdienen, ohne eine marktgerichtete Exposition. Dies wird durch drei grundlegende Komponenten unterstützt:

1. Yield Optimizer Engine

Der Yield Optimizer ist das intelligente Gehirn von Harmonix, das die Benutzervermögen dynamisch über delta-neutrale Strategien, perpetual futures und optionsbasierte Absicherung verteilt.

Im Gegensatz zu herkömmlichen Vaults, die Kapital in statische Strategien sperren, passt sich Harmonix in Echtzeit an die Marktbedingungen an. Zum Beispiel können Nutzer, die gestaktes ETH einzahlen, das Aufwärtspotenzial behalten, während ihr Yield durch Pendle geschleust wird, um zusätzliche Renditen zu erzielen.

2. Generierung von Yield in rückläufigen Märkten

Märkte sind nicht immer bullish. Harmonix gedeiht sogar in Rückgängen, indem es:

- Funding Rate Arbitrage auf Hyperliquid (hauptsächlich) und anderen Perpetual-Plattformen anwendet

- Optionsbasierte Absicherung über Out-of-the-Money-Puts auf Aevo

Diese Techniken verwandeln Volatilität in vorhersehbaren Yield, während sie das Kapital der Nutzer schützen.

3. Präzises Ausführungssystem

Slippage und Ineffizienz mindern die Renditen. Das Präzisionsausführungssystem von Harmonix leitet Trades über die besten DEXs, minimiert Kosten und maximiert die Effizienz. Es ist das letzte Puzzlestück, das sicherstellt, dass Yield nicht nur verdient, sondern präzise erfasst wird.

(2/) Produkt: Vaults, die Kapital bewegen, nicht nur speichern

Bis heute hat Harmonix fünf aktive Vaults gestartet, die Kapital von Ketten wie Ethereum und Arbitrum anziehen und es in das HyperEVM-Ökosystem reintegrieren. Jeder Vault ist so konzipiert, dass er die Liquidität lokal kumuliert und den Nutzern konsistente Renditen bietet.

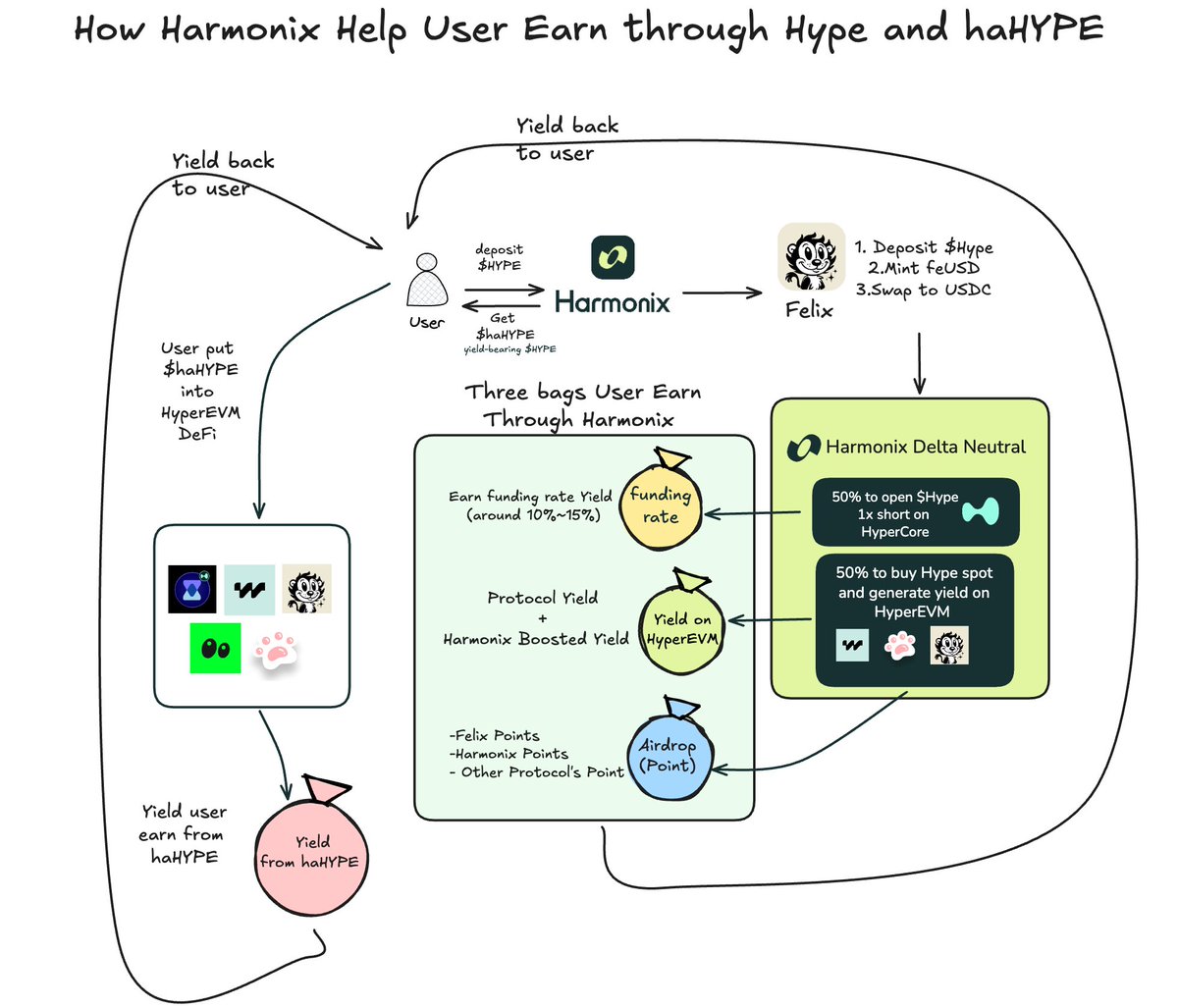

$HYPE Vault auf HyperEVM

Dieser Monat bringt den $HYPE Vault, der:

- @felixprotocol-Protokoll nutzt, um feUSD mit $HYPE-Collateral zu minten

- feUSD in USDC umwandelt und dann das Kapital aufteilt:

a. 50 % short $HYPE auf HyperCore für Funding Yield

b. 50 % kauft Spot $HYPE und setzt es in HyperEVM DeFi-Protokolle ein

Nutzer erhalten haHYPE, ein ERC-4626 Yield-bearing Token (YBT), das ihren Anteil repräsentiert. haHYPE akkumuliert automatisch Wert und ist so konzipiert, dass es über HyperEVM-Protokolle hinweg zusammensetzbar ist. Harmonix arbeitet daran, haHYPE als Collateral und LP-Asset (Handelspaar auf dem nativen Dex auf HyperEVM) im gesamten Ökosystem zu ermöglichen.

Insgesamt gibt es mit dem $HYPE Vault mindestens 4 Teile, an denen Nutzer verdienen können:

1. Funding Rate Yield auf HyperCore

2. Protokoll-Yield, das durch Hype-Staking in DeFi-Protokolle generiert wird

3. Airdrop:

- Felix-Punkte

- Harmonix-Punkte

- Andere Protokollpunkte

4. Der Yield, der durch den Loop von haHYPE von den Nutzern generiert wird

Der Workflow kann wie folgt aussehen:

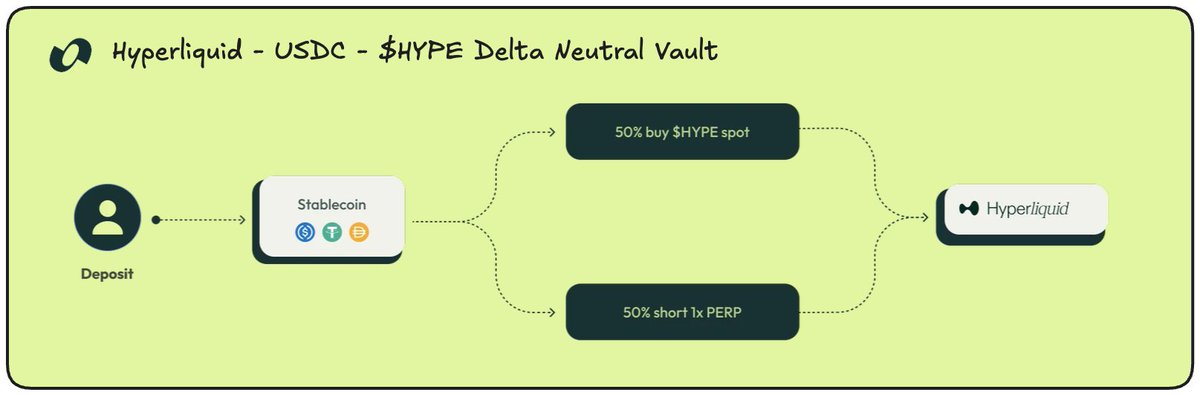

Hyperliquid USDC - $HYPE Delta-Neutral Vault

Diese Strategie hinterlegt USDC, kauft $HYPE-Spot und eröffnet einen 1x Short auf HyperCore. Das Ergebnis: delta-neutrale Exposition und Yield aus Funding-Raten.

Mit einem der höchsten APYs für Stablecoin-Vaults auf HyperEVM ist dieses Produkt ideal für Nutzer, die konsistenten Yield ohne Marktexposition suchen.

Cross-Chain-Kapitalzuflüsse

Über native Vaults hinaus integriert Harmonix:

- @KelpDAO Vaults (Arbitrum)

- @pendle_fi -gestützte ptETH Vaults (Ethereum)

Diese Strategien ziehen LRT-Kapital und pendles pt aus anderen Ökosystemen an und wandeln es in produktiven, delta-neutralen Yield innerhalb von Hyperliquid um, was auch einen Beitrag zum HL-Ökosystem darstellt.

Die breitere Vision: Geteilte Liquidität, kein isoliertes Kapital

Inspiriert von der "Fat Protocol Thesis" versteht Harmonix, dass Wert sich bewegen muss – nicht stagnieren. Während viele DeFi-Projekte Wert extrahieren, ohne das Protokoll zu stärken, definiert Harmonix Yield als eine zirkulierende Kraft innerhalb des Hyperliquid-Ökosystems neu.

Viel mehr lesen:

Jede haHYPE-Übertragung, LP-Aktion oder Staking kumuliert Renditen, fördert das Wachstum des Ökosystems und unterstützt:

- Validator-Gebühren

- Protokollbelohnungen

- Handelsvolumen auf HyperCore

- Lending TVL auf Felix/Hyperlend

YBTs wie haHYPE legen das Fundament für eine gemeinsame Collateral-Schicht über Hyperliquid, reduzieren die Abhängigkeit von gebridgten Vermögenswerten und ermöglichen lokale Liquiditätsloops.

Abschließende Gedanken

Harmonix ist nicht hier, um DeFi neu zu erfinden – sondern um es zu verfeinern.

Durch die Kombination einer delta-neutralen Yield-Engine mit der Zusammensetzbarkeit über Ökosysteme hinweg verwandelt Harmonix passives Kapital in aktiven, produktiven Fluss. Ob es sich um haHYPE oder kommende YBTs für ETH, BTC oder Stablecoins handelt, jeder Vault ist ein Schritt in Richtung einer einheitlichen, selbsttragenden Hyperliquid-Wirtschaft.

Aus meiner persönlichen Beobachtung auf ihrem Twitter und in sozialen Engagements kann ich sagen, dass sie ein engagiertes Team sind. Bleibt dran. Harmonix ist nur der Anfang. Vielleicht wird eine neue Liquiditätsschicht auf Harmonix aufgebaut.

Einige Teile über Harmonix, die ich möglicherweise verpasst habe, wie das Punktesystem, können auf ihrem Twitter oder @harmonixintern verfolgt werden.

Schließlich ein interessanter Punkt: Wird DIY besser sein, als die Mittel in einen Vault zu stecken? Natürlich muss die Sicherheit ein Punkt sein, den die Nutzer berücksichtigen sollten, egal ob sie Mittel in einen Vault stecken oder das Yield-Lego selbst betreiben. Kann ihren neuesten Beitrag lesen:

Wenn du ein Builder auf @HyperliquidX bist, lass es uns wissen. @impossiblefi verfolgt das Wachstum auf Hyperliquid und erkundet die Möglichkeit, mit dem Builder-Team auf HL zu bauen.

Original anzeigen

313

1

Der Inhalt dieser Seite wird von Dritten bereitgestellt. Sofern nicht anders angegeben, ist OKX nicht der Autor der zitierten Artikel und erhebt keinen Anspruch auf das Urheberrecht an den Materialien. Der Inhalt wird ausschließlich zu Informationszwecken bereitgestellt und gibt nicht die Ansichten von OKX wieder. Er stellt keine wie auch immer geartete Befürwortung dar und sollte nicht als Anlageberatung oder Aufforderung zum Kauf oder Verkauf digitaler Vermögenswerte betrachtet werden. Soweit generative KI zur Bereitstellung von Zusammenfassungen oder anderen Informationen verwendet wird, können solche KI-generierten Inhalte ungenau oder inkonsistent sein. Bitte lesen Sie den verlinkten Artikel für weitere Details und Informationen. OKX ist nicht verantwortlich für Inhalte, die auf Websites Dritter gehostet werden. Der Besitz digitaler Vermögenswerte, einschließlich Stablecoins und NFTs, ist mit einem hohen Risiko verbunden und kann starken Schwankungen unterliegen. Sie sollten sorgfältig abwägen, ob der Handel mit oder der Besitz von digitalen Vermögenswerten angesichts Ihrer finanziellen Situation für Sie geeignet ist.