Celestia 是很棒的技術。不幸的是,$TIA 是目前最糟糕/最具掠奪性的 VC 代幣之一。

這就是為什麼 ↓

首先,@celestia(鏈條)是一項出色的技術。是 Celestia 首先使廉價的 blobspace 變得豐富,克服了 rollups 多年來遭受的主要擴展瓶頸。

該團隊還在行銷方面投入了大量精力,基本上是單槍匹馬地創造了整個模組化敘事,並吸引了整個生態系統的才華橫溢的構建者,無論是在(相鄰的)基礎設施層還是應用程式層。

但是代幣呢?

這就是事情發生黑暗轉折的地方。

為什麼?

風險投資輪次講述了一個內部特權的鮮明故事。

讓我解釋一下:

A 系列投資者為每個代幣只需支付 0.0955 美元,而 B 系列投資者為每個代幣支付 1.00 美元。

當 TIA 以 2.29 美元至 2.50 美元的價格向公眾推出時,散戶投資者支付的費用已經是最早的 VC 支付的 > 20 倍。

即使 TIA 從峰值下跌了 95%,A 輪投資者的初始投資仍上漲了 14-17 倍,在 2024 年 2 月的峰值 20 美元時,回報率高達 218 倍。

這種定價結構意味著,雖然在發佈時買入的散戶投資者下降了 40-60%,但每個機構投資者仍然保持著豐厚的利潤。

這種不對稱是有意為之,而不是偶然的。

這得到了代幣分配的支援,該分配非常有利於內部人士,其中80%分配給團隊、投資者和基金會,而公眾參與者只有20%。

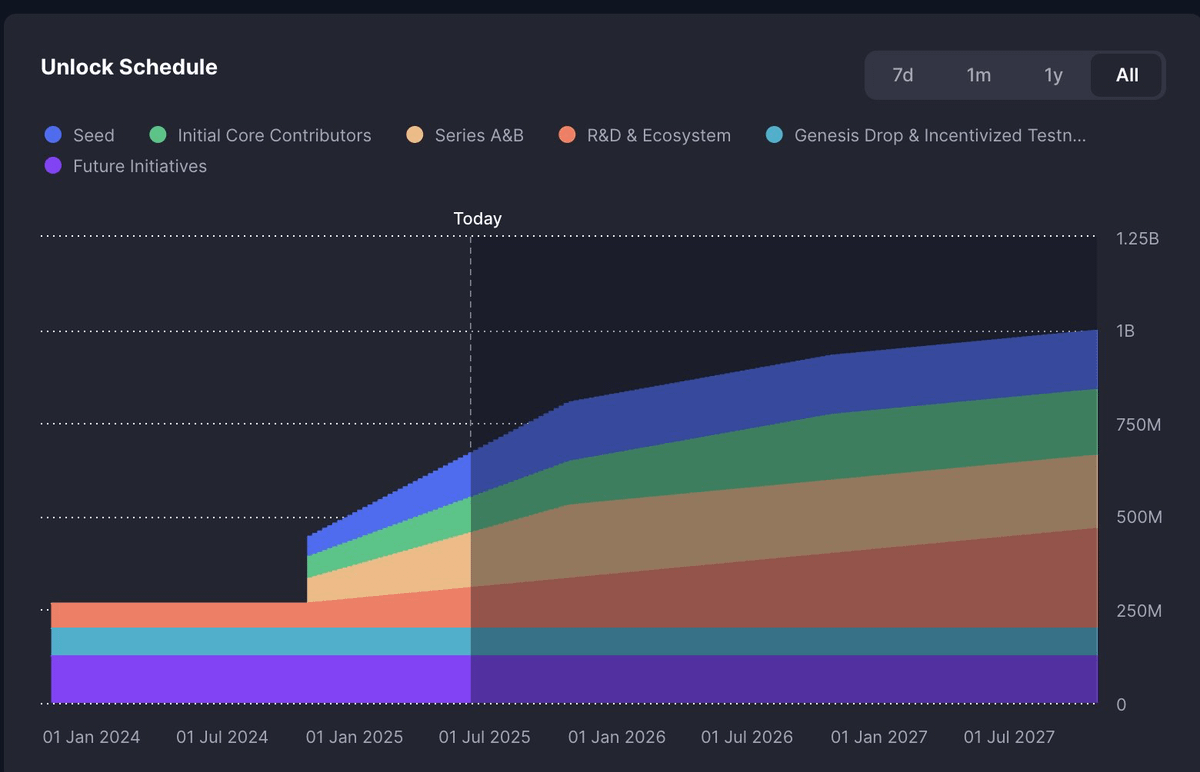

這些分配分配的解鎖時程表會創建可預測的銷售事件:

- 2024 年 10 月 30 日:大規模解鎖 1.7559 億個 TIA 代幣,占當時流通供應量的 80%

- 每月解鎖將持續到 2027 年,直到 2025 年 10 月,每月釋放 3000 萬個代幣

- 早期支援者在第一年後收到了 33% 的代幣,其餘 67% 在第二年解鎖

這創造了研究人員在專案 12-24 個月期間僅解鎖的平均 60% 通貨膨脹率。

結構性拋售壓力不是副作用,它實際上是代幣經濟學設計的主要特徵。

然而,情況變得更糟。更糟。

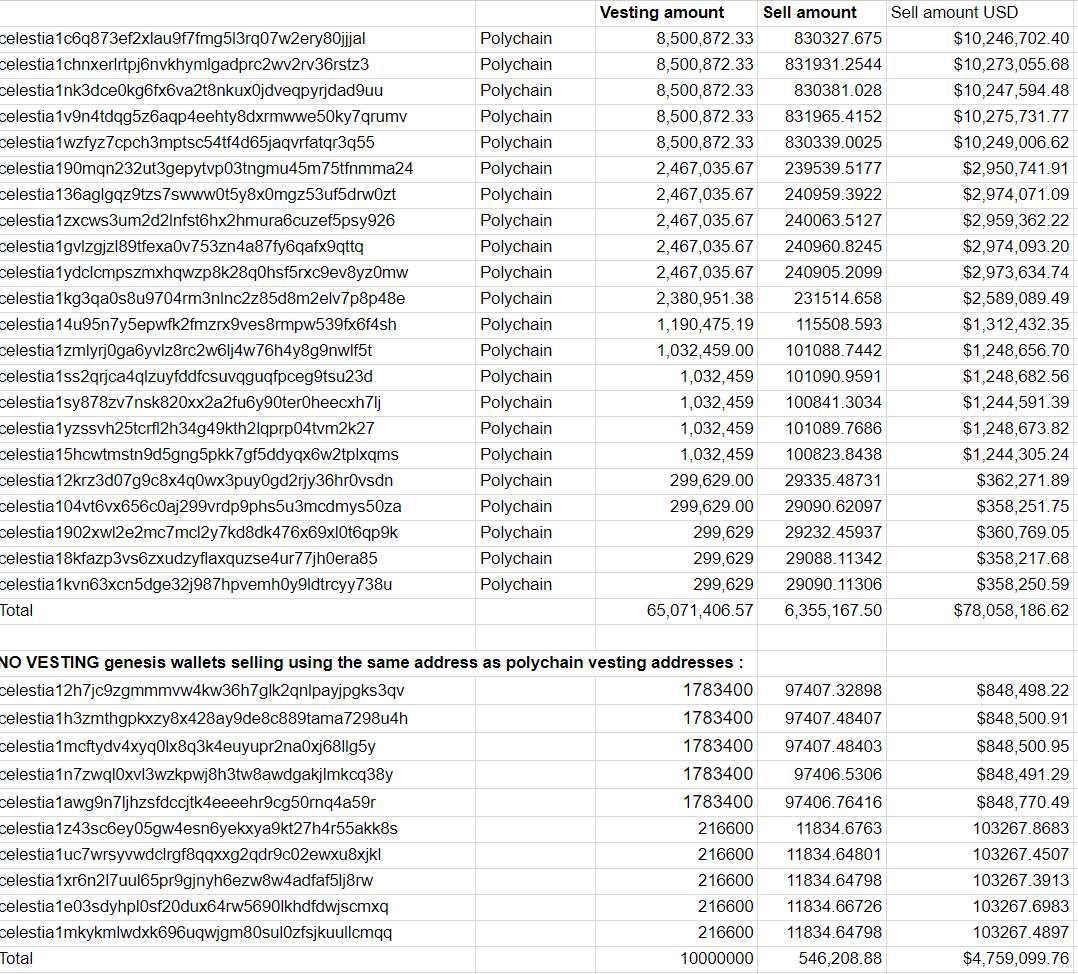

最可怕的例子是 @polychaincap,它在 A 輪和 B 輪融資中投資了大約 2000 萬美元。

通過質押獎勵漏洞(見下面的屏幕截圖),Polychain 在其單個主要代幣解鎖之前已經售出了價值超過 8200 萬美元的 TIA(實現了 4 倍的投資回報率)(另請參閱評論以瞭解更多資訊)。

哇,這太瘋狂了,不是嗎?

不幸的是,還有更多。多。

Celestia 以 8% 的年通貨膨脹率啟動,每年下降 10%,直到達到 1.5%。

這種機制在紙面上看起來很合理,但當與代幣分配相結合時,就會變得具有掠奪性。

由於最初只有 25% 的代幣流通,8% 的通貨膨脹實際上在第一年為流通供應量增加了 33%。

研究模型顯示,在主要解鎖期間,這種通脹壓力從每月 110 萬個代幣升級到每月超過 700 萬個代幣,並且該網路需要> 200 萬美元的月費收入來抵消這種銷售壓力(而它目前每天的收入約為 200 美元!

那麼,讓我們快速回顧一下到目前為止的情況:

- 高通脹使現有持有人每年稀釋 8%

- 大規模的定期解鎖充斥著市場

- 來自鎖定代幣的流動性質押獎勵提供了即時的銷售機會

這最終意味著什麼?

他們以犧牲零售為代價來回報早期投資者和他們自己,當代幣下跌 >95% 時,keeo 將合理的擔憂視為“荒謬的 FUD”。

Mustafa 在下面的帖子中聲稱所有代幣都出現了 95% 的虧損,並且批評者傳播了“荒謬的 FUD”,這進一步強化了這一點,表明瞭對最終應該使用基於 Celestia 構建的(應用程式)鏈的人們的損失的擔憂冷漠。

全都是巧合嗎?

可能,但可能性不大。

因為即使與其他大量風險投資基金的同行相比,Celestia 的代幣經濟學也特別具有採掘性:

- Celestia:80% 內部人士分配,20% 公開

- Aptos:49% 內部人士分配,51% 公開

- 乙太坊:83.47% 的份額通過眾籌出售給公眾

- 比特幣/YFI:100% 公平發行,無內部人員分配

結合質押獎勵漏洞和激進的解鎖時程表,這個 80/20 發行版為價值提取創造了一場完美的風暴。

這不可避免地導致了散戶投資者主要作為風險投資基金的退出流動性的系統。

那麼,$TIA一切都結束了嗎?

沒有,但情況看起來不太好。

有各種提案旨在從根本上改變/改進代幣經濟學,包括將通貨膨脹率降低 33% 或完全放棄 PoS 共識(鏈目前為安全支付嚴重過高的費用)。承認目前的結構從根本上被打破了。

然而,儘管價格下跌了95%,但A輪投資者仍上漲了14-17倍,對散戶的損害已經造成,信任可能無法修復。

從長遠來看,Celestia(即使主要是 B2B 商業模式)可能會付出代價,因為無論偉大的技術如何,整個生態系統都遭受了聲譽受損。

除了治理之外(這是一個模因,特別是如果 80% 的代幣流向內部人士)和支付(幾乎免費)DA 之外,對代幣或實用程式的有機需求實際上為 0,這使得情況變得更糟。

與$TIA相反的是 $HYPE。從第一天起,就沒有內部人士和風險投資公司傾銷零售。明確的代幣效用,推動有機需求,數百萬的每日持有者收入,以及低通脹,這也被內置的回購機制所抵消。

證明並非每個代幣都比峰值低 -95%。

建築商的關鍵要點是什麼?

通過以 200 倍的人為估值傾銷零售,很容易讓您自己和您的 VC 朋友變得富有。

但是,如果您在這裡“改變遊戲規則”或“為長期構建”,您必須承認您的代幣也是一項核心產品,並且也將定義您的技術的成功。不管一個裝滿 VC 基金的 $100m “戰爭基金”,這些資金將在那裡支付豐厚的薪水。

然而,問題仍然存在:如果你已經賺到了你夢寐以求的所有退休金,你到底有多在乎呢?

也不確定有影響力的內部人士在此過程中一直積極試圖誤導零售業是有趣還是可悲。

自 @cburniaje 的以下帖子以來,我們又下降了 75%+

4,487

1

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。