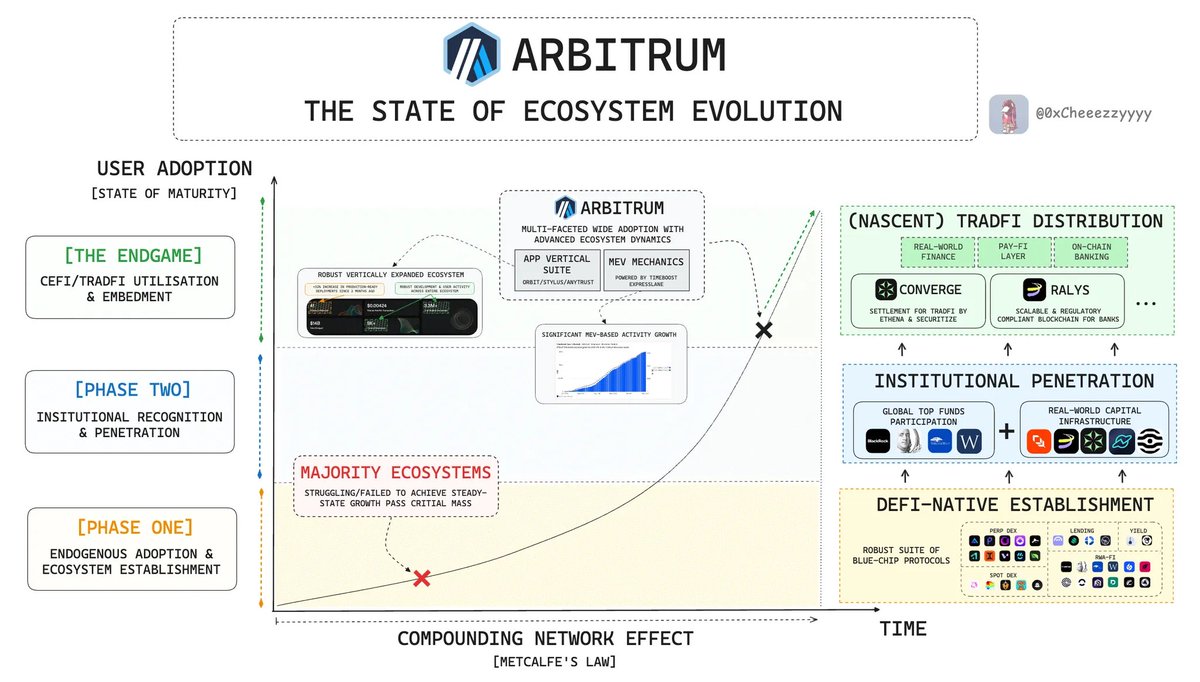

1/ @arbitrum 不仅仅是在这些年中扩展。

它正在进入一个独特的生态系统发现阶段,参与一个少数人能玩的游戏。

这种演变重新定义了采用的边界:

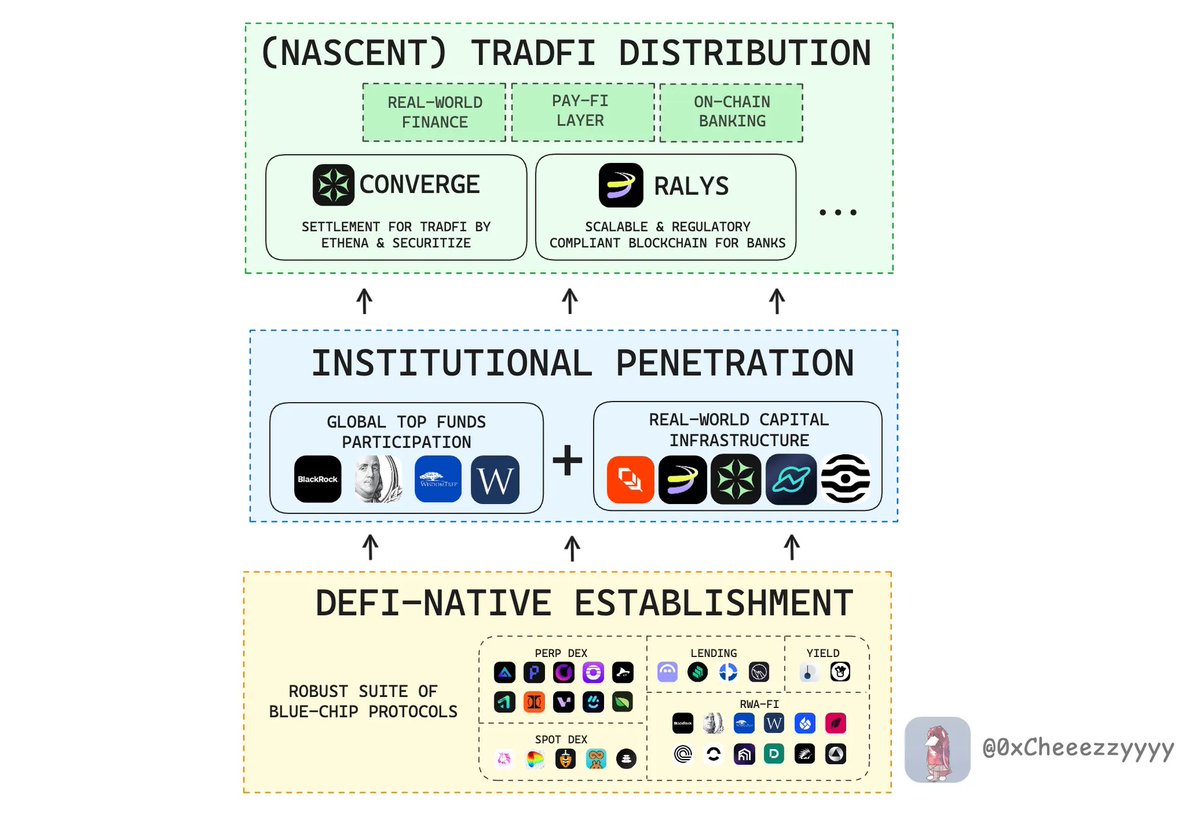

DeFi 原生 → 机构渗透 → (初步迹象)传统金融分发

见解🧵

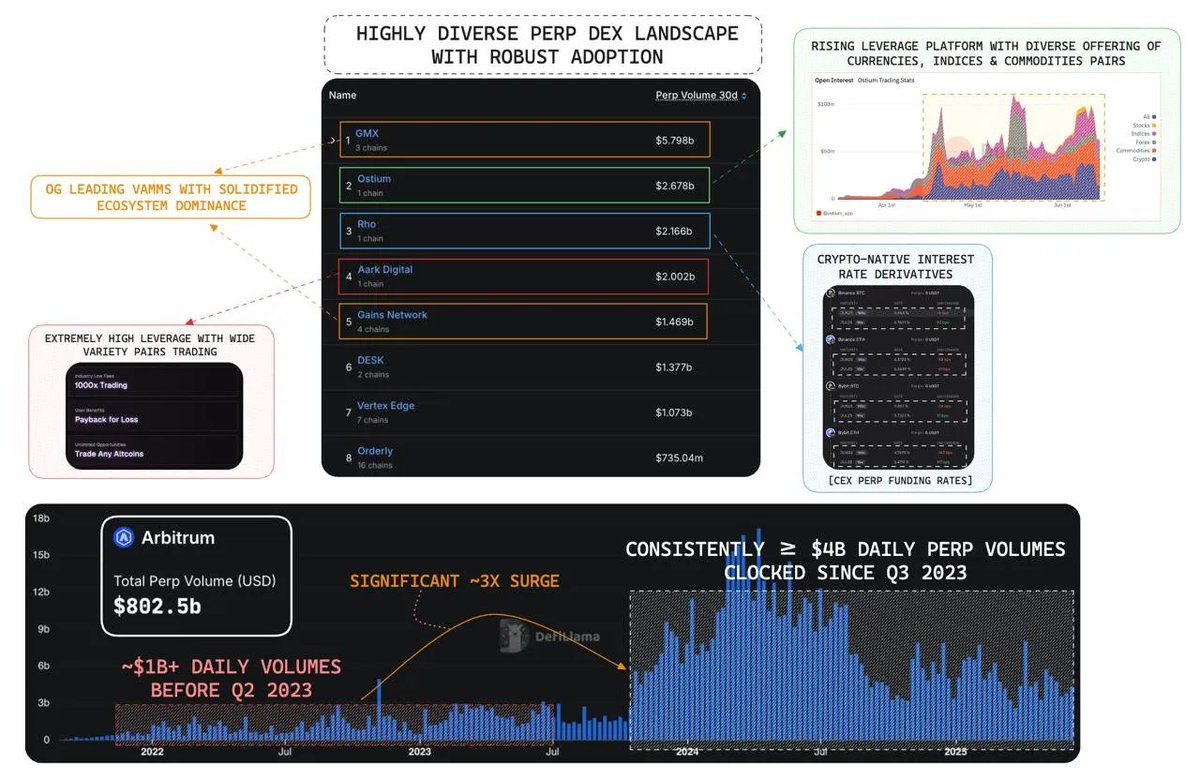

3/ @arbitrum 在塑造永续去中心化交易所(DEX)领域中发挥了基础性作用,追溯到 2021 年第三季度由 @GMX_IO 和 @GainsNetwork_io 主导的早期 vAMM 时代。

快进到今天,用户采用已达到稳定成熟状态,强劲的留存率在每日交易量趋势中得以体现:

🔸 自 2023 年第三季度以来,每日交易量增长了约 3 倍(从 10 亿美元增加到 40 亿美元)

🔸 累计交易量达到 8025 亿美元

此后,永续 DEX 生态系统已多样化,出现了新的专业参与者:

🔹 @Rho_xyz:加密原生的 IR 衍生品(CEX 融资利率)

🔹 @Aark_Digital:超高杠杆交易(最高可达 1000 倍)

🔹 @OstiumLabs:多资产敞口(货币、指数、商品)

不断创新的演变和粘性的使用指向一个自我维持的相关生态系统。

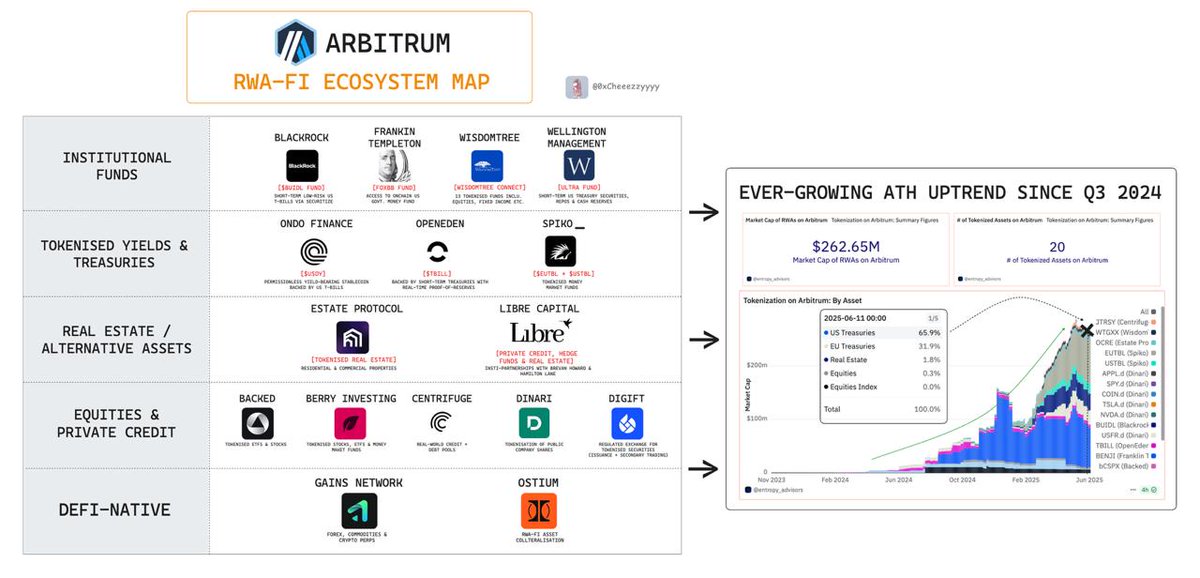

4/ @arbitrum 的 RWA-Fi 领域增长持续加速,达到自 2024 年第三季度以来的历史最高总锁仓价值(TVL)为 2.627 亿美元。

这一势头得到了全球多样化和不断增长的基金参与者名单的支持,进一步巩固了 Arbitrum 作为企业级代币化链上金融生态系统的地位。

值得注意的是,@Spiko_finance 的 $EUTBL 现在在欧盟国债领域领先,市场份额约为 32%,超过了:

🔹 @FTI_Global 的 $BENJI(27.5%)

🔹 @BlackRock 的 $BUIDL(11.9%)

这清楚地表明,机构级的采用不再是理论上的。

5/ 随着机构巨头引领潮流,同样值得注意的是 Arbitrum 子生态系统日益增长的多样性。

这涵盖了 RWA 集成和 DeFi 原生创新。

这种融合创造了一个丰富的生态环境,满足以下需求:

🔹 寻求合规、收益资产的机构投资者(例如,国债、信用市场)

🔹 追求无许可杠杆、结构化产品或长尾收益策略的加密原生用户

通过覆盖光谱的两端,Arbitrum 将自己定位为一个包罗万象的生态系统:

能够在每个垂直领域捕获资本,从 DeFi 到 TradFi。

RWA-Fi在@arbitrum上正在悄然扩展,逐渐成熟。

自2024年第三季度以来,该领域稳步增长,达到约2.63亿美元的新的历史最高总锁仓价值(ATH TVL),涵盖20种代币化的真实世界资产。

当前的细分数据显示出机构的吸引力和资产的多样性:

🔸 美国国债:65%(1.733亿美元),由机构级基金推动

🔸 欧盟国债:31.9%(8400万美元),由@Spiko_finance的$EUTBL主导

🔸 房地产:2.8%(480万美元)

🔸 股票/指数:<0.5%(约100万美元)

值得注意的是,生态系统的深度已经成熟,新的垂直领域正在形成,超越了基本的RWA曝光:

1. (领先)机构基金:

🔹 @BlackRock:$BUIDL基金,投资于短期低风险国库券

🔹 @FTI_Global:$BENJI基金,提供链上访问美国政府货币基金(FOXBB)

🔹 @WisdomTreeFunds:访问13个代币化基金,包括股票、固定收益等。

🔹 Wellington Management:ULTRA基金→美国国债证券、(反向)回购和现金储备

2. 代币化收益与国债:

🔹 @OndoFinance:$USDY稳定币,由美国国库券支持

🔹 @OpenEden_X:$TBILL,由美国国库券支持,具有实时的储备证明

🔹 @Spiko_finance:$USTBL和$EUTBL代币化货币市场基金

3. 房地产/另类资产:

🔹 @EstateProtocol:代币化的住宅和商业物业

🔹 Libre Capital:私人信贷、对冲基金和房地产,具有机构合作伙伴关系(Brevan Howard和Hamilton Lane)

4. 股票与私人信贷:

🔹 @BackedFi:代币化的ETF和股票

🔹 @BerryInvesting:代币化的股票、ETF和货币市场基金

🔹 @centrifuge:真实世界的信用和债务池

🔹 @DinariGlobal:上市公司股份的代币化

🔹 @DigiFTTech:代币化证券的监管交易所(发行+二级交易)

5. DeFi原生:

🔹 @GainsNetwork_io:外汇、商品和加密永续合约

🔹 @OstiumLabs:永续合约交易+ RWA资产抵押

-----

这些都是早期信号,指向Arbitrum成为RWA流动性的事实上的第二层(L2),在这里传统资本与DeFi原生的可编程性相遇。

仍然是早期阶段,个人认为未来将会更好。

感谢@EntropyAdvisors提供的@Dune见解

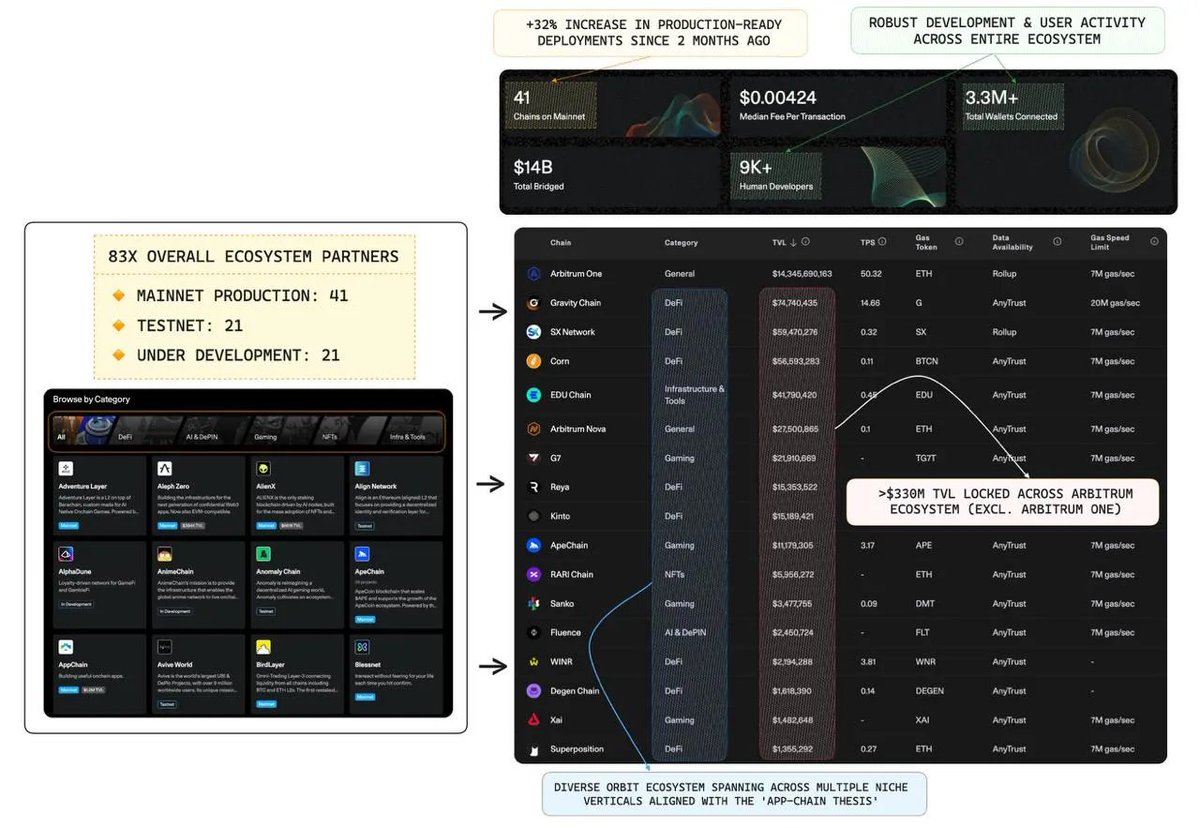

6/ @arbitrum Orbit 和 Stylus 正在成为多垂直增长的关键驱动因素,为各个领域的利基构建提供动力。

这与“应用链理论”相一致,其中定制化 + 灵活性对于优化基础设施至关重要。

采用速度正在迅速提升:

🔸 83 个官方生态系统合作伙伴

🔸 41 个主网已上线(自 2024 年 4 月以来增长 32%)

🔸 21 个在测试网 + 21 个在积极开发中

🔸> 3.2 亿美元的 TVL 在 Arbitrum 的生态系统中,不包括 ArbitrumOne

以这种速度,显然该框架正在获得行业广泛认可,成为下一代区块链应用的企业级基础设施。

7/ @arbitrum 正在获得机构巨头的越来越多关注,得益于真实的采用和基础设施级别的验证。

🔸全球基金:@BlackRock, @FTI_Global, @WisdomTreeFunds, Wellington Management 正在构建 RWA-Fi 流动性

🔸基础设施:@plumenetwork @Novastro_xyz @real_rwa 正在将真实世界的资本桥接到链上

现在,传统金融分发终局的早期迹象正在浮现:

1. @convergeonchain 正在构建一个机构结算层(例如 @ethena_labs, @Securitize)

2. @RaylsLabs 正在推出一个符合合规的银行链

结论很明确:

Arbitrum 正在成为真实世界机构部署的首选基础设施。

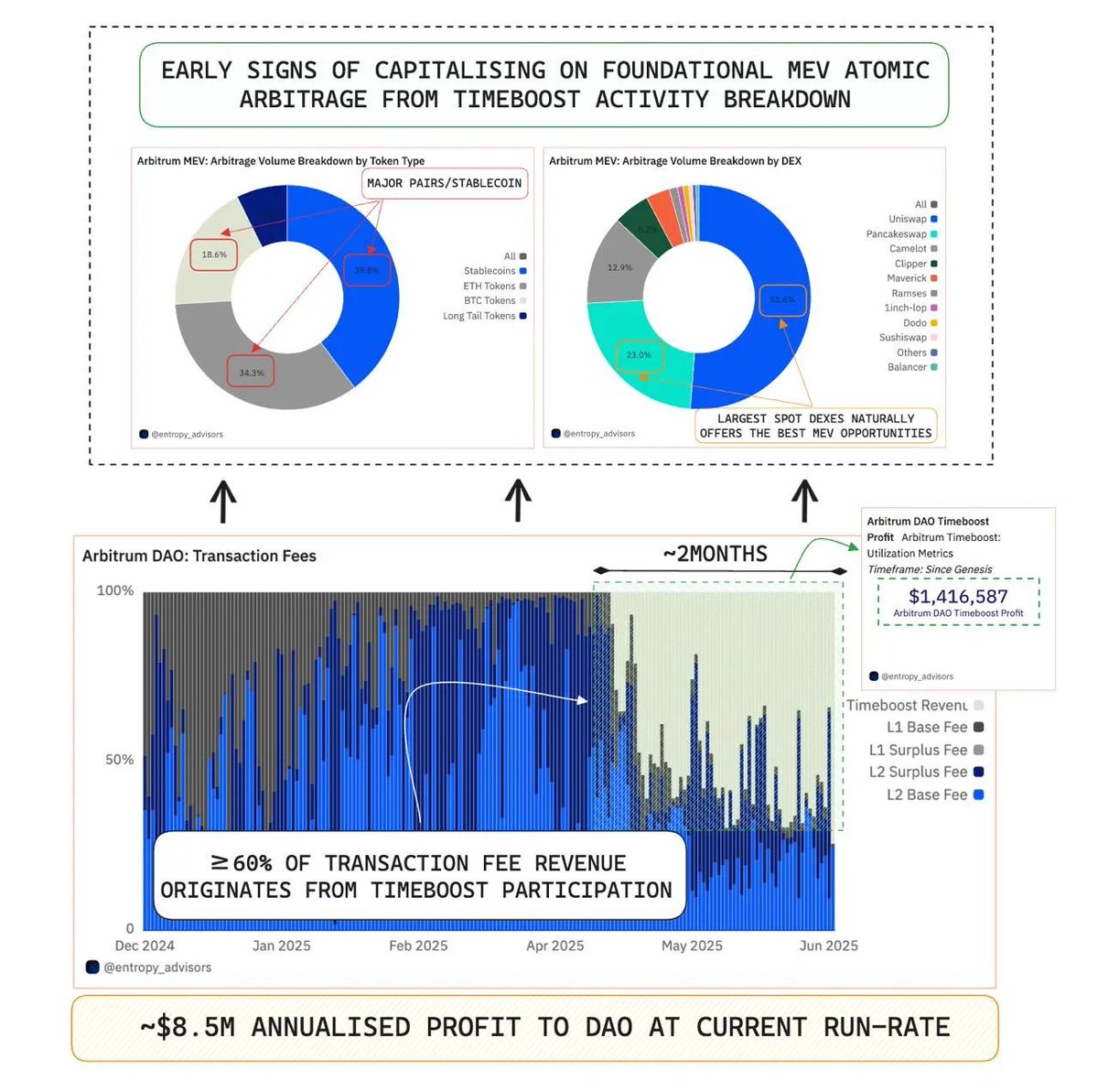

8/ MEV动态的扩散标志着一个生态系统达到了下一个阶段的成熟。

@arbitrum的Timeboost拍卖引入了高效、公平的竞争,反映了主网的PBS模型。

自从推出不到2个月以来,利用率相当显著:

🔸 大约$1.42M的DAO收入(年化约$8.5M)

🔸 现在≥60%的交易费用收入来自Timeboost

我们看到MEV原子套利货币化的早期迹象,大部分活动集中在高交易量的交易对(BTC、ETH和稳定币)周围。

我认为,当长尾资产开始占据更大份额的MEV流时,成熟的下一个阶段将会到来。

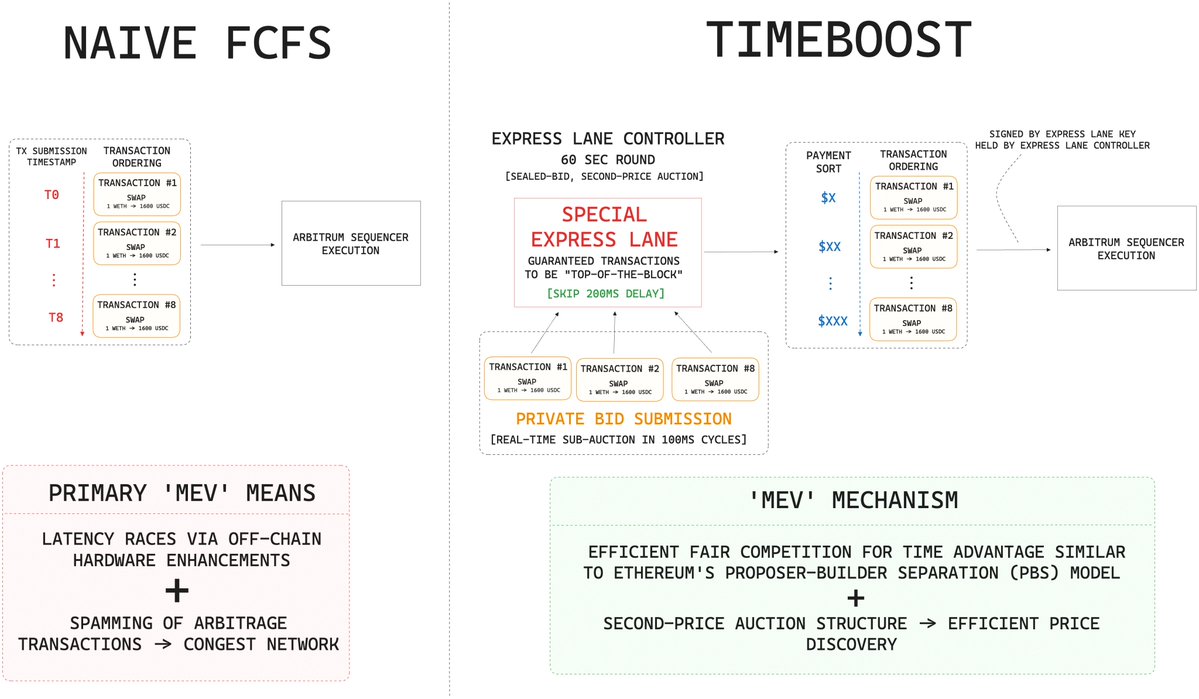

关于 Timeboost:@arbitrum 的 MEV

自 Arbitrum One 和 Nova 启动以来,它一直通过 FCFS(先到先得)排序模型运行。

这导致了:

🔸延迟竞争依赖于链下硬件的有效性

🔸由于(套利)交易的垃圾信息导致的网络拥堵

Timeboost 旨在克服 FCFS 的局限性,同时保留其优势。

如何实现?

这引入了一个“快速通道”概念,由获胜的拍卖者(目前主要是 @titanbuilderxyz 和 @SeliniCapital 的 Kairos)管理 60 秒的轮次。

用户提交出价,交易按支付金额而非提交时间戳进行排名。

这带来了以下好处:

🔹通过类似以太坊的 PBS(提议者-构建者分离)实现 MEV 公平性

🔹通过二价拍卖设计为有价值的交易(如套利)提供更好的价格发现机制

🔹减少冗余交易 → 减少网络拥堵

🔹民主化访问 → 用户不需要最快的基础设施,只需良好的建模

9/ 有趣的是,Timeboost expresslane 目前已占 @arbitrum 总交易量的 ~5%。

自推出以来,这一比例一直在稳步上升。

但更值得注意的是交易量的足迹:

🔸 目前约有 ~$175M 的日交易量来自 MEV 套利

🔸 占 Arbitrum ~$900M 平均日交易量的 ~21.8%(过去 1M)

在我看来,这非常重要,它表明 MEV 不再是一个边缘层,而是一个核心流动性引擎,推动着有意义的交易量。

随着 MEV 成熟为一种原生收益流,它表明用户的复杂性和协议层面的货币化达到了新的深度。

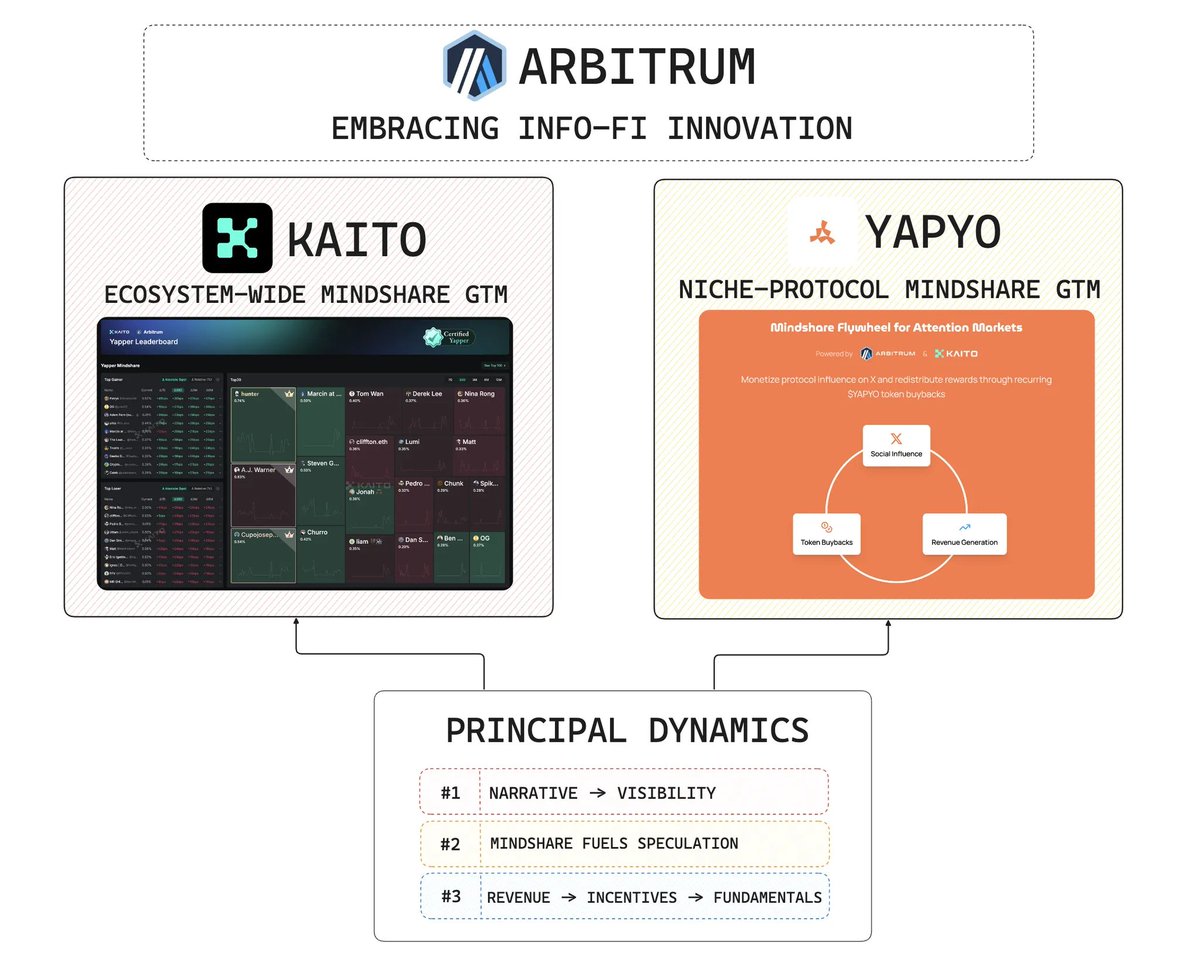

10/ 最后,关于 InfoFi 的采用:

@arbitrum 在这个叙事中脱颖而出,最近通过 yapper 排行榜与 @KaitoAI 的整合得到了强调。

这带来了 400k $ARB(约 124k 美元)的激励,持续 3 个月。

现在,第二层 InfoFi 创新正在与 @yapyo_arb 形成,定位为一个去中心化的思想共享中心,将社会协调与激励设计相结合。

细节不多,但早期迹象指向一个以协议为中心的 GTM 策略,由 $YAPYO 驱动,个人认为。

11/ 从数据来看,@arbitrum 并不仅仅是另一个生态系统。

它已经达到了逃逸速度,进入了超越 DeFi 的下一阶段采用,迈向更广泛的链上实用性。

其成熟度、深度和不断演变的动态不言而喻。

并不是所有链都在玩同样的游戏。

Arbitrum 正在玩自己的游戏。

最后,标记一下可能对这篇研究感兴趣的朋友们,Arbitrum 的爱好者和研究者:

@EdFelten

@hkalodner

@ajwarner90

@sgoldfed

@0xRecruiter

@BFreshHB

@daddysether

@Churro808

@samfriedman6_

@lumbergdoteth

@MattyTom01

@peterhaymond

@MarcinPress

@allred_chase

@SpikeCollects

@RealJonahBlake

@yellowpantherx

@CocoraEth

@thelearningpill

@0xAndrewMoh

@Mars_DeFi

@PenguinWeb3

@kenodnb

@YashasEdu

@eli5_defi

@arndxt_xo

@cryptorinweb3

@St1t3h

@crypto_linn

@ahboyash

@ethereumintern_

@Shoalresearch

@Flip_Research

@2077Research

@PinkBrains_io

2.91万

237

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。