Insights BitMart | Análise completa do mercado em junho

TL,DR

-

Dados macro mostraram que a inflação nos EUA está mostrando sinais de abrandamento, mas ainda acima da meta do Fed, o mercado de trabalho está geralmente sólido, os gastos do consumidor estão desacelerando devido às altas taxas de juros e o Fed está mantendo as taxas de juros inalteradas e cauteloso sobre o corte de taxas. Ao mesmo tempo, o conflito geopolítico no Médio Oriente exacerbou a volatilidade dos mercados e, embora haja um impulso temporário com a retoma do diálogo económico e comercial entre a China e os Estados Unidos, as perspetivas económicas globais estão sob pressão, e a tendência futura do mercado será afetada pela expectativa de cortes nas taxas de juro e alterações na situação internacional.

-

O volume geral de negociação do mercado cripto está ativo, mas o ímpeto está enfraquecendo, e os fundos tendem a ser cautelosos devido aos riscos geopolíticos; A capitalização de mercado caiu 4,03% mês a mês, e o foco dos fundos retornou significativamente ao BTC, e ETH e stablecoins tiveram um desempenho constante. A maioria dos tokens recém-listados estão concentrados nas faixas DeFi e Camada 1, os projetos apoiados por VC ainda são dominantes e os pontos quentes ainda são dominados pelas emoções.

-

Os ETFs à vista de Bitcoin ainda viram entradas líquidas de US$ 1,13 bilhão, enquanto o Ethereum viu uma saída líquida de cerca de US$ 80 milhões devido a uma queda maior de preço, refletindo o aumento da aversão ao risco de curto prazo, apesar dos riscos geopolíticos e da postura hawkish do Fed pesando sobre o sentimento e os recuos de preços do Bitcoin e do Ethereum. Ao mesmo tempo, o mercado de stablecoin continuou a se expandir, impulsionado pela legislação de stablecoin e pela listagem favorável da Circle, com o volume geral de circulação aumentando em cerca de US$ 4,17 bilhões em junho.

-

Em 22 de junho, depois que Trump anunciou um cessar-fogo entre Israel e Irã, o Bitcoin se recuperou fortemente acima de US$ 108.000, e as entradas líquidas sequenciais do ETF refletiram o sentimento de alta institucional, com técnicos mostrando touros recuperando o controle do ritmo e desafiando a máxima histórica de US$ 111.980 no curto prazo. Ethereum e Solana também se recuperaram de forma síncrona, e se a resistência da média móvel chave for quebrada, espera-se que ela se abra mais para cima, caso contrário, se for bloqueada para o lado negativo, pode retornar ao padrão de ajuste de choque.

-

O IPO bem-sucedido da Circle e a aprovação da Lei GENIUS levaram ao fortalecimento do setor de stablecoin, mas sua valorização é altamente dependente da renda do spread e sua sustentabilidade subsequente ainda está para ser vista. O Virtual explodiu no ecossistema Base com seu novo mecanismo inovador, e os primeiros usuários fizeram lucros significativos, mas depois que o "mecanismo de bloqueio verde" restringiu a liquidez, a popularidade diminuiu e o preço do token recuou em mais de 30% da alta.

-

O leilão de tokens de US$ 4 bilhões da Pumpfun foi adiado novamente, e o mercado ainda está dividido sobre se pode trazer um avanço estrutural devido a uma crise de confiança na plataforma e dúvidas ecológicas. A Coinbase promove a integração da cadeia Base e da aplicação principal, e o JPMorgan Chase pilota o "token de depósito" JPMD, marcando a aceleração do layout do dólar americano on-chain e da trilha de stablecoin compatível por instituições tradicionais e plataformas centralizadas.

1. Perspetiva macro

1. Evolução da inflação

Os dados do IPC de junho de 2025 mostraram que o crescimento da inflação abrandou para 3,3%, sem alterações face ao mês anterior, e o núcleo do IPC cresceu 3,4% em termos homólogos e 0,2% em termos mensais. Embora as pressões inflacionárias tenham diminuído, o Fed ainda acredita que o nível atual de inflação está no lado alto, longe da meta de 2%. À medida que os dados econômicos se acumulam, o Fed permanece cauteloso, enfatizando a necessidade de mais dados positivos para apoiar a decisão de reduzir as taxas de juros.

2. Mercado de trabalho

O mercado de trabalho dos EUA permaneceu sólido, com a taxa de desemprego subindo para 4,5%, ligeiramente acima da previsão anterior de 4,4%. Embora a taxa de desemprego tenha aumentado, permanece relativamente baixa, refletindo a estabilidade do mercado de trabalho. As vendas no varejo caíram 0,9% na comparação mensal, a maior queda em quatro meses, especialmente porque os gastos do consumidor foram significativamente moderados em meio a altas taxas de juros e pressões inflacionárias subjacentes, especialmente para bens duráveis e de alto preço.

3. Dinâmica da política monetária

O Fed deixou a taxa dos fundos federais inalterada em 4,25%-4,5% em sua reunião de junho, a quarta vez consecutiva que deixou as taxas inalteradas. Embora o Fed espere dois possíveis cortes de juros até o final de 2025, permanece altamente vigilante sobre os riscos de inflação. O gráfico de pontos mostra que ainda há expectativas de um corte de juros no segundo trimestre de 2025, mas há uma divergência crescente sobre a trajetória futura da política monetária, refletindo uma visão divergente dentro do Fed sobre o momento do corte de juros.

4. Política comercial e perspetivas económicas mundiais

Os mercados globais caíram significativamente em junho devido à escalada dos riscos geopolíticos no Oriente Médio e à postura hawkish do Federal Reserve. Os ataques aéreos de Israel contra o Irã provocaram pânico no mercado, e o mercado de ações dos EUA ficou sob pressão no curto prazo. Ao mesmo tempo, a notícia da retomada das negociações econômicas e comerciais entre os Estados Unidos e a China em Londres já impulsionou o sentimento de risco do mercado, mas a escalada de conflitos geopolíticos rapidamente abalou a calma do mercado. Com as perspetivas económicas mundiais sob pressão, a apetência pelo risco dos investidores diminuiu, de um modo geral.

5. Resumo

Os dados macroeconómicos de junho sugerem que a economia dos EUA ainda enfrenta fortes pressões inflacionistas, com as expectativas gerais de crescimento em baixa e a Reserva Federal cautelosa quanto à redução das taxas de juro, embora alguns indicadores de inflação tenham abrandado. O conflito geopolítico no Médio Oriente teve um grande impacto no sentimento do mercado, que se intensificou no curto prazo, mas aumentou à medida que a situação internacional se abranda e as expectativas de redução das taxas de juro da Fed aumentam. Espera-se que, nos próximos meses, o Fed possa iniciar um ciclo de cortes de juros apoiado em dados, mas também precisa ser cauteloso com o impacto contínuo da incerteza geopolítica no mercado.

2. Visão geral do mercado cripto

Análise de dados de moeda

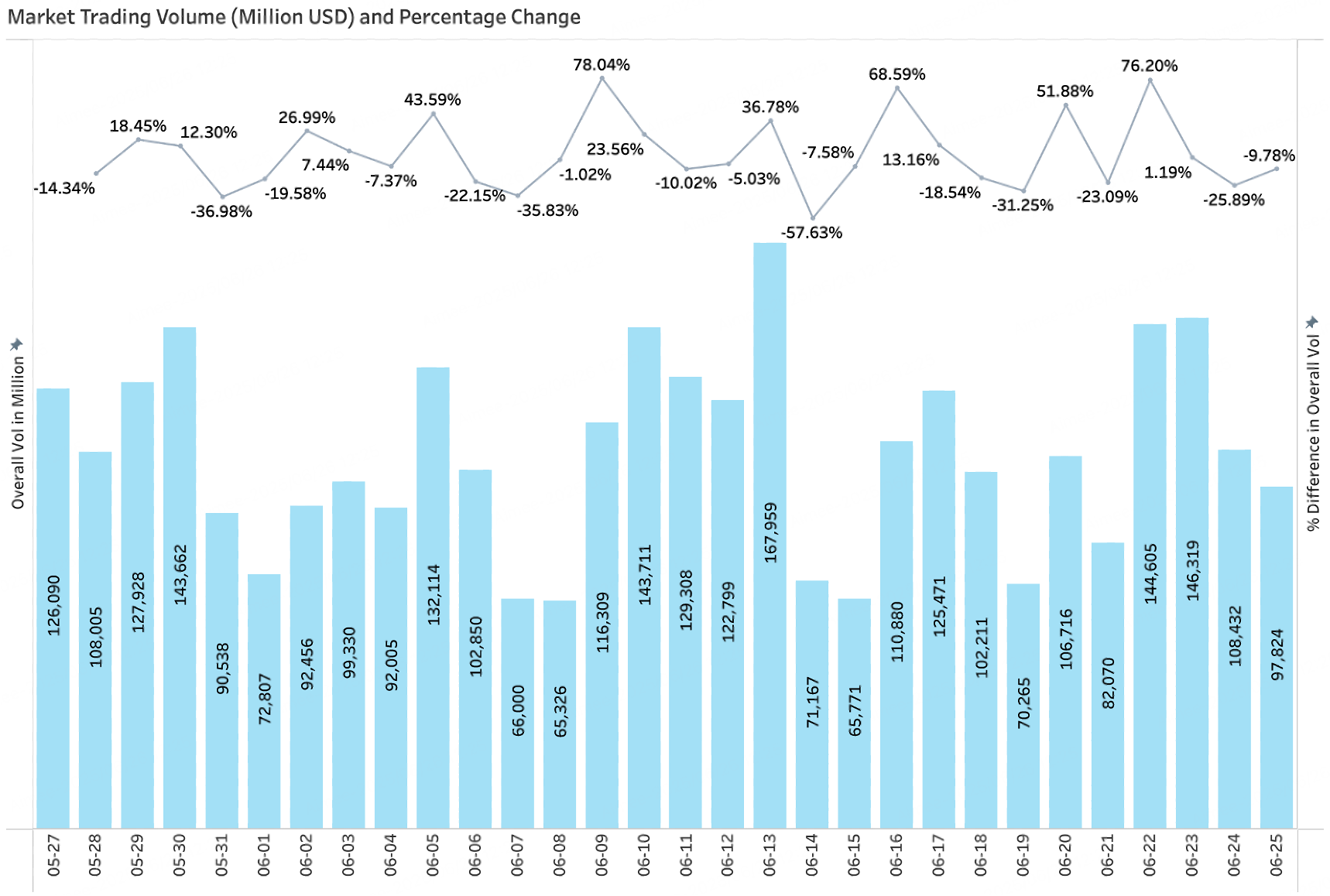

Volume de negociação e taxa de crescimento diária

De acordo com dados da CoinGecko, em 25 de junho, o volume médio diário de negociação do mercado cripto era de cerca de US$ 107,7 bilhões, uma queda de 6,6% em relação ao ciclo anterior. Durante o período, o volume de negociação mostrou uma tendência de "alta queda" muitas vezes, com um aumento e queda em um único dia de mais de 10%, dos quais o pico do volume de negociação foi registrado em 13 de junho, atingindo US$ 167,9 bilhões, e também houve muitos recuos acentuados. No geral, embora o mercado ainda mantenha um certo grau de atividade, o ímpeto de capital enfraqueceu em comparação com o período anterior, afetado por fatores incertos, como conflitos geopolíticos no Oriente Médio, os fundos de mercado tendem a ser cautelosos no final de junho e o apetite ao risco caiu.

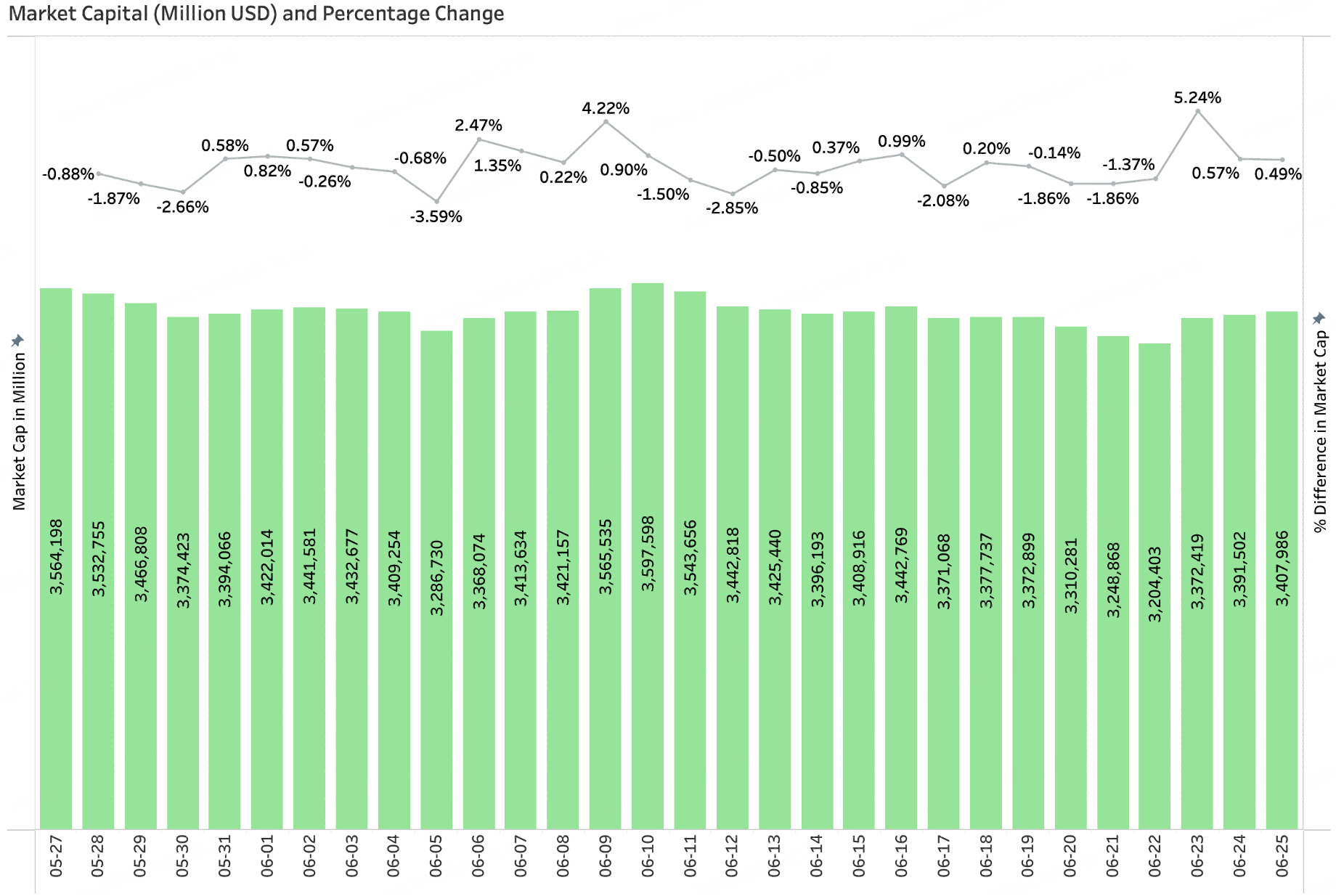

Capitalização de mercado > crescimento diário

De acordo com dados da CoinGecko, a capitalização total do mercado cripto caiu para US$ 3,40 trilhões em 25 de junho, queda de 4,03% em relação ao mês anterior. Entre eles, a participação de mercado do BTC subiu para 64,8%, e a participação de mercado do ETH foi de 9,0%, e o centro de gravidade do mercado obviamente retornou ao BTC. Em termos de estrutura geral, o BTC ainda é dominante, ETH e stablecoins são relativamente estáveis, enquanto setores quentes de curto prazo dependem principalmente de especulação emocional e carecem de suporte sustentável, dificultando a formação de um impulso incremental de longo prazo.

Novos hot tokens em junho

Entre os tokens populares recém-lançados em junho, contando com a rota de listagem Binance Alpha, os projetos de fundo VC ainda são dominantes, e as faixas populares se concentram em DeFi e Camada 1, entre os quais projetos DeFi - SPK, RESOLV, HOME, etc. receberam ampla atenção do mercado.

3. Análise de dados on-chain

3.1 Análise das entradas e saídas de BTC E ETH ETF

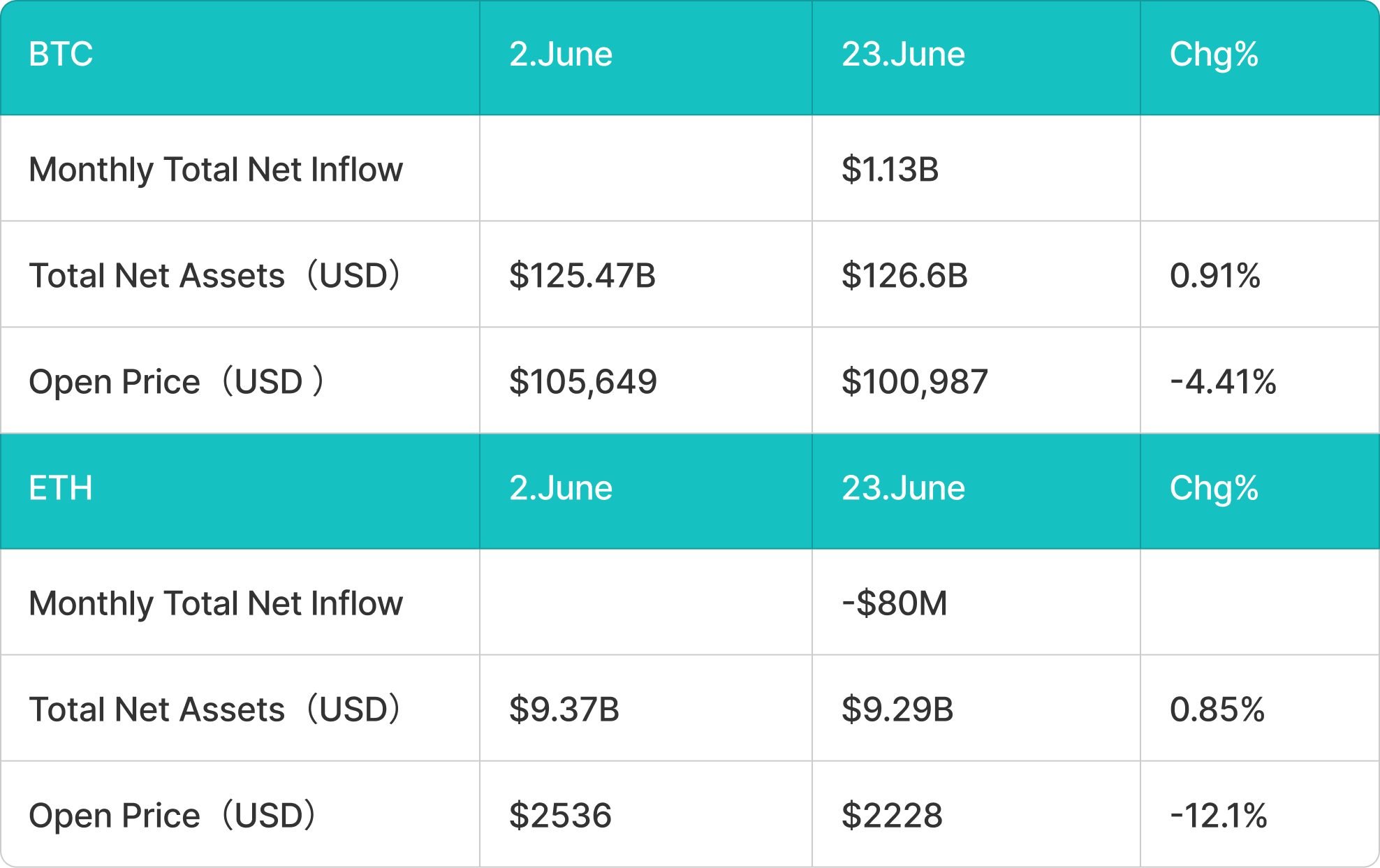

Entradas de ETF BTC de US$ 1,13 bilhão em junho

Em junho, a escalada dos riscos geopolíticos no Oriente Médio + o impacto da postura "hawkish" do Fed levaram a um menor apetite ao risco do mercado, e o sentimento do mercado de Bitcoin ficou sob pressão, e o preço mostrou uma tendência volátil de queda. O preço do Bitcoin caiu de US$ 105.649 para US$ 100.987, uma queda de cerca de 4,41%. Embora o subsequente cessar-fogo temporário entre o Irão e Israel tenha levado a uma correção dos preços, o mercado continua sob a influência dos riscos de guerra. Os ETFs à vista de Bitcoin continuaram a ver entradas líquidas, refletindo a confiança dos investidores tradicionais no valor de longo prazo, com entradas líquidas acumuladas de cerca de US$ 1,13 bilhão em junho.

O ETF ETH teve uma saída de US$ 80 milhões em junho

Quanto ao Ethereum, o preço caiu ainda mais significativamente após o impacto da guerra. O preço do ETH caiu 12,1% para US$ 2.228, de US$ 2.536 no início do mês. Correspondentemente, houve uma saída líquida de fundos de ETFs à vista do Ethereum, indicando um aumento na aversão ao risco de curto prazo, com uma saída líquida acumulada de cerca de US$ 80 milhões em junho.

3.2 Análise de entradas e saídas de stablecoin

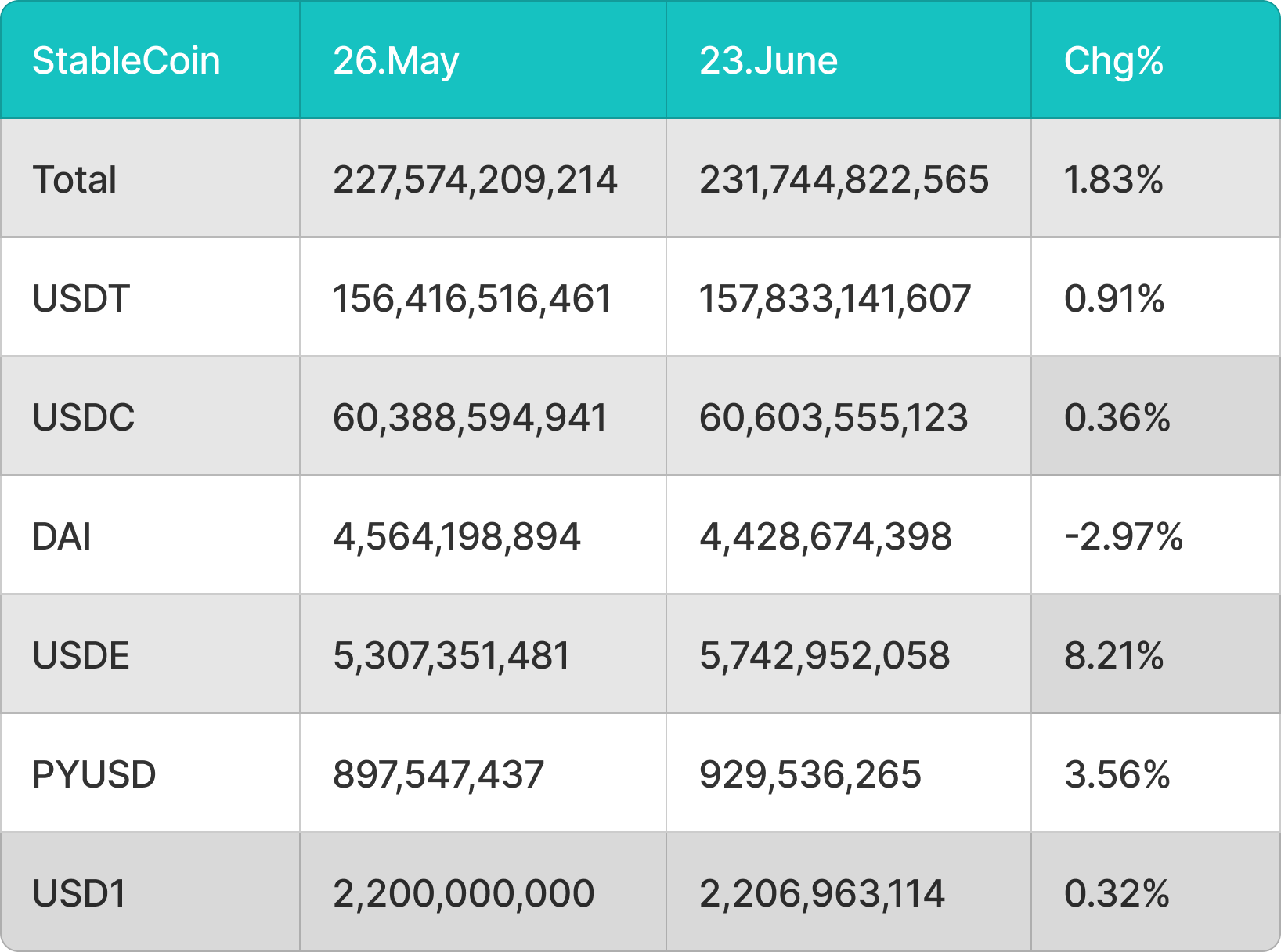

As entradas de stablecoin em junho foram de cerca de US$ 100 milhões – com a maioria das entradas vindo de USDT e USDC

Em junho, o mercado de stablecoin continuou seu forte impulso de crescimento à medida que a conta de stablecoin e as notícias positivas sobre a listagem de ações da Circle nos EUA continuaram. Entre eles, USDT, USDE, USDC se tornaram os principais impulsionadores do crescimento neste mês, e a circulação total de stablecoins aumentou em cerca de US$ 4,17 bilhões.

Em quarto lugar, a análise de preços das principais moedas

4.1 Análise de Mudança de Preço BTC

O rali do Bitcoin, que começou em 22 de junho, foi motivado pela notícia de que o presidente dos EUA, Donald Trump, anunciou um "cessar-fogo total" entre Israel e o Irã, e o preço rapidamente ultrapassou US$ 108.000, mostrando uma forte compra contínua de touros. Apesar do recente aumento dos riscos geopolíticos, o ETF de Bitcoin spot dos EUA registrou entradas líquidas por 11 dias consecutivos, indicando que o sentimento dos investidores institucionais permanece positivo.

O Bitcoin está atualmente a caminho de desafiar o recorde histórico de US$ 111.980. No entanto, na ausência de novos catalisadores, é provável que os preços permaneçam limitados pelo intervalo.

O Bitcoin se recuperou fortemente de US$ 100.000 em 22 de junho e quebrou acima de todas as principais médias móveis, mostrando fortes compras nos níveis baixos. A média móvel exponencial (EMA) de 20 dias começou agora a subir e o indicador RSI também entrou em território positivo, sugerindo que os touros estão a recuperar o controlo do ritmo do mercado.

No curto prazo, os ursos podem construir uma linha de defesa entre a linha de tendência descendente para $111.980. Se o preço encontrar resistência nesta área, mas for capaz de encontrar apoio perto da EMA de 20 dias, isso indicará que os touros estão comprando em quedas, seguidas por outra tentativa de fuga. Por outro lado, se o preço quebrar abaixo do suporte MA, o par BTC/USDT pode continuar a ser negociado na faixa de $98, 200 a $111, 980.

4.2 Análise de Mudança de Preço ETH

Ethereum se recuperou de US$ 2.111 em 22 de junho e atingiu a EMA de 20 dias (US$ 2.473) em 24 de junho. Atualmente, a EMA de 20 dias tende a achatar, e o RSI também está perto da posição do eixo central, indicando que as forças de alta e baixa do mercado estão temporariamente em equilíbrio.

Uma quebra acima das médias móveis pode abrir caminho para o lado positivo, visando os níveis de resistência de US$ 2.738 e US$ 2.879. Por outro lado, se o preço for bloqueado perto da EMA de 20 dias e cair abaixo de US$ 2.323, isso significa que os ursos continuam a pressionar o rali, momento em que o par ETH/USDT pode mais uma vez testar o suporte chave em US$ 2.111.

4.3 Análise de Variação de Preços SOL

Solana se recuperou de US$ 126 em 22 de junho e rompeu a queda de US$ 140 em 24 de junho. O rali atual encontrou resistência perto da EMA de 20 dias (US$ 147), mas o sinal positivo é que os touros conseguiram manter a marca de US$ 140.

Se o recuo for limitado, espera-se que o mercado tente romper acima da EMA de 20 dias e, uma vez que ganhe terreno, o par SOL/USDT pode testar ainda mais o nível de US$ 160, onde a média móvel simples (SMA) de 50 dias está localizada.

Se os ursos conseguirem empurrar o preço de volta para abaixo de US$ 140, isso pode desencadear um novo recuo, com suporte visto em US$ 123 ou até US$ 110.

5. Eventos quentes do mês

1. A listagem da Circle provocou um boom no conceito de stablecoins

O Circle Internet Group, empresa-mãe do emissor de stablecoins Circle, foi listado com sucesso na Bolsa de Valores de Nova York em 5 de junho, e o preço de suas ações subiu 861% de seu preço de abertura de US$ 31 para seu ponto mais alto de US$ 298, dando-lhe uma capitalização de mercado de cerca de US$ 76 bilhões. Posteriormente, como o fundo ARK de Cathie Wood rapidamente reduziu suas participações de cerca de 1,5 milhão de ações e sacou mais de US$ 330 milhões após o IPO, seu preço caiu para US$ 198 em 26 de junho, com um valor de mercado de cerca de US$ 50,6 bilhões.

Em seu auge, a capitalização de mercado da Circle ultrapassou a capitalização de mercado circulante real da USDC, e sua receita vem principalmente dos juros de reserva da USDC, gerando um total de US$ 1,6 bilhão em receita até o final de 2024, dos quais a Coinbase levou mais da metade, tornando-se a maior fonte de custos de distribuição da Circle. Embora a parceria seja crítica para expandir o alcance do USDC, a estrutura de rendimento atual também expõe o risco de dependência excessiva da Circle da renda do spread, o que pode comprimir a rentabilidade se as taxas de juros caírem no futuro. Mas o IPO coincidiu com a aprovação da Lei GENIUS pelo Senado dos EUA, que fortaleceu o apoio político às stablecoins compatíveis e se tornou um catalisador para o hype do mercado sobre o tema "dólar digital". No geral, a listagem da Circle tornou-se um nó importante na conformidade da indústria de stablecoin, e o mercado lhe deu um prêmio como um "líder em dólar digital", mas se sua avaliação de longo prazo pode permanecer firme depende de sua capacidade de romper a dependência da renda de reserva e construir um modelo de renda diversificada sustentável.

2. É aprovada a Lei GENIUS, enquanto se aguarda a assinatura do Presidente

EM JUNHO DE 2025, O SENADO DOS EUA APROVOU POR ESMAGADORA MAIORIA O GENIUS STABLECOIN BILL (68:30), MARCANDO UM PASSO HISTÓRICO NA REGULAMENTAÇÃO DE CRIPTOMOEDAS NOS ESTADOS UNIDOS. O projeto impõe requisitos estritos de conformidade aos emissores de stablecoin, incluindo US$ 1:1 ou reservas de curto prazo do Tesouro dos EUA, auditorias mensais, proibição de stablecoins com juros e permitindo apenas a emissão por subsidiárias bancárias e entidades autorizadas federais ou estaduais específicas. O projeto de lei inclui explicitamente as stablecoins no âmbito regulatório da Lei do Sigilo Bancário, estabelecendo o status jurídico de "moeda digital" para elas, o que é considerado um marco importante na promoção da mainstream de ativos digitais. Plataformas locais como Circle e Coinbase se tornaram beneficiárias diretas, com o valor de mercado da Circle disparando 35% após a aprovação do projeto de lei, enquanto a Tether está enfrentando vários desafios de conformidade, como qualificações de auditoria e estrutura de reserva.

Embora o projeto ainda não tenha sido votado pela Câmara dos Representantes para ser assinado pelo presidente, Trump o endossou publicamente nas redes sociais, chamando-o de "a base do dólar digital". No geral, a aprovação da Lei GENIUS não é apenas um movimento estratégico dos Estados Unidos para competir pelo domínio das moedas digitais, mas também pode se tornar um termômetro para o paradigma regulatório global de stablecoin, espera-se que o mercado de stablecoin inaugure um crescimento explosivo e o sistema financeiro dos EUA também está acelerando em direção a uma nova era de mais digitalização e globalização.

3.Virtual: pumpfun+Bn Alpha novo mecanismo detona o calor do mercado

O Virtual deste mês é, sem dúvida, um dos projetos mais comentados no mercado recentemente. Com o seu novo e inovador mecanismo de lançamento, atraiu rapidamente uma grande quantidade de fundos e de participação dos utilizadores, e tornou-se o principal representante da atual narrativa de base da inovação ecológica. O PREÇO DO VIRTUAL SUBIU 400%, DE US$ 0,5 EM MEADOS DE ABRIL PARA UMA ALTA DE US$ 2,5 NO INÍCIO DE JUNHO. As principais vantagens do Virtual são:

-

Preço de financiamento extremamente baixo: Cada novo projeto é levantado a um valor de mercado de 42.425 virtuais (US $ 224.000), para que os usuários possam participar do financiamento a um preço muito baixo, e a margem de lucro potencial do projeto após o lançamento do projeto é enorme.

-

Desbloqueio linear de tokens: Ao contrário do MEME no PumpFun, os novos projetos da Virtual não são desbloqueados após a abertura do mercado, mas são desbloqueados em lotes com um modelo econômico de token transparente como moedas VC. Além disso, a fim de evitar que a parte do projeto esmague o mercado, os fundos angariados não são diretamente entregues à parte do projeto, mas são todos injetados no pool de liquidez inicial.

-

Baixo risco de novos projetos: Se o usuário participar do novo projeto e não tiver sucesso no final, o valor total será devolvido ao usuário, e a Virtual envia apenas alguns novos projetos por dia, então a qualidade geralmente é maior do que a do MEME, e o risco de participação do usuário é muito baixo.

-

Reduza a probabilidade de Rug da equipe do projeto: A Virtual define uma taxa de manuseio de 1%, da qual 70% é devolvida à equipe do projeto, o que faz com que a equipe do projeto tenha o incentivo para aumentar a atividade de transação em vez de cash-out de curto prazo, formando um ciclo fechado ecológico benigno.

No entanto, com o aumento da popularidade da plataforma, os primeiros usuários frequentemente obtêm altos retornos de curto prazo através da estratégia de abertura e venda, resultando em enorme pressão de venda em novos projetos e minando a estabilidade do ecossistema geral. Para isso, a Virtual lançou o "Mecanismo de Bloqueio Verde" em meados de junho, estabelecendo um período de bloqueio obrigatório para novos usuários, durante o qual os tokens obtidos não podem ser vendidos, e o acúmulo de pontos será suspenso se forem violados. Embora este mecanismo ajude a travar as vendas antecipadas e a prolongar o ciclo de vida do projeto, também altera significativamente a lógica especulativa original. O ciclo de lucro dos utilizadores é forçado a alongar-se, a eficiência do capital diminui e o entusiasmo do mercado tem um fluxo e refluxo faseado. O preço do Virtual entrou em um canal de queda em meados de junho, caindo mais de 37% de sua alta para US$ 1,69.

6. Perspetivas para o próximo mês

1. Pumpfun: leilão de tokens de US$ 4 bilhões adiado novamente

O leilão de tokens Pumpfun, originalmente programado para o final de junho, foi adiado novamente e agora deve ser adiado para meados de julho. Isso já é uma série de adiamentos desde que a oferta de tokens foi proposta pela primeira vez no final do ano passado. É relatado que a Pumpfun planeja levantar US $ 1 bilhão em uma avaliação de US $ 4 bilhões (FDV) e planeja lançar 10% dos tokens para incentivos da comunidade.

Desde seu lançamento, o Pumpfun alcançou cerca de US$ 700 milhões em receita devido às suas baixas taxas e mecanismo de curva vinculante, tornando-se um dos projetos mais lucrativos da cadeia Solana, mas seu ecossistema está enfrentando vários desafios de confiança, como a proliferação de transações de bots, a estagnação da inovação de produtos e o uso pouco claro de fundos. Em meados de junho, a plataforma e a conta social do fundador foram banidas da plataforma X, o que desencadeou a disseminação de notícias falsas, como "intervenção regulatória" e "prisão do fundador", o que amplificou ainda mais as dúvidas do mercado. Se esta rodada de financiamento de alta avaliação pode trazer um avanço estrutural para o ecossistema Solana, ou se tornar mais uma colheita de capital, ainda é debatido no mercado.

2. Coinbase promove integração base on-chain, piloto do JPMorgan Chase "token de depósito"

A Coinbase recentemente pressionou pela integração profunda da cadeia Base em seu aplicativo principal, e agora lançou os Coinbase Verified Pools, que permitem que os usuários KYC interajam com DApps na Base diretamente usando seu saldo de conta Coinbase, sem a necessidade de processos complicados de troca de carteira e transferência on-chain, e anunciou Uniswap e Aerodrome como suas plataformas DEX para transações on-chain. Embora esse recurso ainda esteja em seus estágios iniciais, essa direção é altamente consistente com a tendência atual de várias exchanges centralizadas promovendo a integração on-chain e off-chain. Por exemplo, a Binance permite que os usuários da exchange comprem tokens on-chain diretamente através do sistema Alpha; A Bybit lançou a Byreal para fornecer aos seus usuários de câmbio recursos DeFi para negociar tokens on-chain populares, bem como ativos Solana. Atualmente, a experiência de negociação one-stop de exchanges centralizadas e transações on-chain tornou-se uma direção importante para a evolução da plataforma.

Ao mesmo tempo, o JPMorgan Chase pilotou o lançamento do JPMD, um "token de depósito" na cadeia Base, como uma ferramenta de dólar digital compatível para instituições, que é apoiada por depósitos bancários e é apenas permitida. Da perspetiva da indústria, a combinação de Coinbase e Base fortalece seu posicionamento na cadeia de conformidade e vantagens de nível de entrada, e se a integração de nível de aplicativo for realizada no futuro, poderá expandir significativamente a base de usuários ativos na cadeia. O piloto do JPMorgan Chase reflete o impacto positivo da aprovação do GENIUS Stablecoin Act, e as instituições tradicionais começaram a implantar a trilha do dólar on-chain em grande escala, o que pode injetar novas variáveis no cenário competitivo de stablecoins compatíveis no contexto da atual tendência de flexibilização gradual da política. Ambos podem ser considerados como sinais importantes sob a tendência de "instituições centralizadas e ecologia on-chain", e vale a pena prestar atenção ao seu subsequente ritmo de implementação em larga escala e efeito de interação política.