Token ini tidak tersedia di Bursa OKX. Anda dapat menukarnya di OKX DEX.

TSLAx

Harga Tesla xStock

2ABNzT...PUMP

$0,00012164

+$0,000077495

(+175,54%)

Perubahan harga dalam 24 jam terakhir

Bagaimana pendapat Anda mengenai TSLAx hari ini?

Bagikan kesan Anda terhadap koin di sini dengan memberikan jempol ke atas jika Anda meyakini pasar naik atau jempol turun jika Anda meyakini pasar turun.

Berikan suara untuk melihat hasil

Info pasar TSLAx

Kapitalisasi pasar

Kap pasar dihitung dengan mengalikan pasokan bereda dari sebuah koin dengan harga terkini.

Kap pasar = Pasokan beredar x Harga terkini

Kap pasar = Pasokan beredar x Harga terkini

Jaringan

Blockchain dasar yang mendukung transaksi aman terdesentralisasi.

Pasokan beredar

Jumlah total koin yang tersedia secara publik di pasaran.

Likuiditas

Likuiditas adalah kemudahan membeli/menjual koin di DEX. Makin tinggi likuiditas, makin mudah transaksi diselesaikan.

Kapitalisasi pasar

$121,64 rb

Jaringan

Solana

Pasokan beredar

999.999.920 TSLAx

Pemilik Token

224

Likuiditas

$156,82 rb

Volume 1j

$5,30 jt

Volume 4j

$5,30 jt

Volume 24j

$5,30 jt

Feed Tesla xStock

Konten berikut bersumber dari .

TechFlow

Kata-kata: Aiying Research

Tokenisasi Aset Dunia Nyata (RWA) bukan lagi narasi futuristik dari lingkaran blockchain yang memuji diri sendiri, tetapi realitas keuangan yang sedang terjadi. Secara khusus, tokenisasi saham telah dimulai dengan masuknya raksasa fintech seperti Kraken dan Robinhood, perubahan struktural yang didorong oleh teknologi blockchain. Untuk pertama kalinya, investor global memiliki kesempatan untuk memperdagangkan "saham digital" perusahaan seperti Apple dan Tesla 24/7 dengan cara yang hampir tanpa gesekan. Namun, di bawah hiruk pikuk pasar, pertanyaan yang lebih dalam perlu dijawab. Buku ini berlanjut dari sesi sebelumnya "From Retail Paradise to Financial Disruptor: An In-Depth Breakdown of Robinhood's Business Landscape and Future Chess Game", laporan Aiying bertujuan untuk menembus permukaan hotspot pasar dan menganalisis secara mendalam logika internal produk tokenisasi saham arus utama saat ini. Kami tidak akan lagi berhenti pada tingkat "apa", tetapi fokus pada "bagaimana" dan "apa yang berisiko", memberikan peta referensi yang mendalam dan praktis kepada klien, investor, pengembang, dan regulator kami.

Aiying akan melakukan analisis komparatif mendalam dari dua kasus umum - xStocks (diterbitkan oleh Backed Finance dan diperdagangkan oleh bursa seperti Kraken) yang mewakili jalur "DeFi terbuka" dan Robinhood yang mewakili jalur "taman berdinding kepatuhan", dilengkapi dengan praktik pemain industri utama seperti Hashnote dan Securitize, untuk bersama-sama mengeksplorasi pertanyaan inti:

Bagaimana platform ini menyeimbangkan regulasi keuangan yang ketat, implementasi teknologi yang kompleks, dan peluang pasar yang besar? Jalur apa yang mereka pilih, dan bagaimana logika dan desain kepatuhan yang mendasarinya berbeda secara mendasar? Ini adalah inti dari apa yang akan diungkapkan oleh laporan ini.

1. Analisis inti (1): "Mantra" dan "jimat" kepatuhan - logika yang mendasari dua model arus utama

Tantangan nomor satu dengan tokenisasi saham bukanlah teknologi, tetapi kepatuhan. Setiap upaya untuk "memasukkan" sekuritas tradisional ke blockchain harus menghadapi seluk-beluk peraturan keuangan global. Dalam pertempuran jangka panjang dengan regulasi, pasar diam-diam menyimpang menjadi dua jalur kepatuhan yang sangat berbeda: token keamanan yang didukung aset 1:1 dan token kontrak derivatif. Struktur hukum yang mendasari dan logika operasional dari kedua model ini sangat berbeda, yang menentukan bentuk produk, hak pengguna, dan karakteristik risikonya. Mari kita uraikan satu per satu.

Mode 1: xStocks – Merangkul jalur terbuka menuju DeFi

Definisi Inti: Kepemilikan token pengguna (misalnya, TSLAX mewakili saham Tesla) secara hukum mewakili kepemilikan atau kepentingan dalam saham riil (TSLA). Ini adalah pemetaan on-chain dari saham "nyata", yang mengejar keaslian dan transparansi aset.

Kerangka Hukum dan Kinerja Pasar

Aiying percaya bahwa desain kepatuhan xStocks sangat indah, dan intinya terletak pada merangkul keterbukaan blockchain sambil meminimalkan risiko hukum melalui badan hukum berlapis-lapis dan kerangka peraturan yang jelas.

Saat ini, xStocks mendukung 61 saham dan ETF, 10 di antaranya telah diperdagangkan secara on-chain, menunjukkan semangat pasar awal. Setelah didukung oleh Bybit dan Kraken, volume perdagangannya meledak, mencapai $6,641 juta dalam volume perdagangan harian pada 1 Juli, dengan lebih dari 6.500 pengguna dan lebih dari 17.800 transaksi.

Penerbit dan Kerangka Regulasi:

xStocks diterbitkan oleh Backed Finance, sebuah perusahaan Swiss, dan operasinya mengikuti Undang-Undang DLT (Distributed Ledger Technology) Swiss. Swiss dipilih sebagai basis resmi yang sah karena negara ini menawarkan lingkungan peraturan yang relatif jelas dan ramah untuk aset digital dan inovasi blockchain.

Kendaraan Tujuan Khusus (SPV):

Ini adalah landasan dari seluruh arsitektur. Backed Finance telah mendirikan Special Purpose Vehicle (SPV) di Liechtenstein, di mana lingkungan hukum dan pajak stabil. SPV ini seperti "aman aset" yang satu-satunya fungsi adalah untuk memegang saham nyata. Desain ini mencapai isolasi risiko kritis: bahkan jika platform tempat pengguna berdagang (seperti Kraken atau Bybit) atau penerbit memiliki masalah operasional, aset dasar yang disimpan dalam SPV tetap aman dan independen.

Strategi yang didukung aset dan likuiditas

Untuk memastikan nilai dan kredibilitas token on-chain, xStocks telah membangun sistem likuiditas yang didukung aset dan jalur ganda yang transparan.

Jangkar 1:1 (1 koin = 1 saham):

Setiap token xStock yang beredar on-chain secara ketat sesuai dengan saham nyata yang disimpan di kustodian pihak ketiga. Hubungan penahan 1:1 ini adalah inti dari proposisi nilainya. Saat ini, NVIDIA, Circle, dan Tesla masing-masing memiliki lebih dari 10.000 token stok.

Proses penerbitan:

Investor terakreditasi profesional dapat mengajukan Rekening Cadangan untuk membeli saham melalui Backed. Backed memainkan peran sebagai investor utama, membeli saham dari pialang, yang kemudian disimpan di escrow oleh lembaga pihak ketiga. Terakhir, xStocks mencetak jumlah token yang sesuai berdasarkan jumlah saham yang dibeli dan mengembalikannya kepada investor Tier 1. Investor Tier 1 ini dapat menerbitkan dan menebus token ekuitas kapan saja.

Bukti Cadangan:

Transparansi adalah landasan kepercayaan. xStocks terintegrasi dengan Chainlink PoR, jaringan oracle terkemuka di industri. Ini berarti bahwa siapa pun dapat mengkueri dan memverifikasi brankas cadangan Backed Finance secara real-time dan mandiri, memastikan bahwa jumlah sebenarnya saham yang mereka pegang cukup untuk mendukung semua token yang diterbitkan.

Strategi likuiditas jalur ganda:

1. Pembuat Pasar Bursa Terpusat (CEX):

Di bursa utama seperti Kraken dan Bybit, pembuat pasar profesional bertanggung jawab untuk menyediakan likuiditas, memastikan bahwa pengguna dapat membeli dan menjual xStocks semudah cryptocurrency biasa.

2. Protokol Keuangan Terdesentralisasi (DeFi):

Token xStocks terbuka, dan pengguna dapat menyetorkannya ke protokol DeFi (misalnya, platform pinjaman, kumpulan likuiditas DEX) di rantai Solana untuk menyediakan likuiditas dan mendapatkan hasil sendiri. Saat ini, xStocks telah bermitra dengan agregator DEX Jupiter dan protokol pinjaman Kamino untuk memanfaatkan sepenuhnya composability DeFi dan menciptakan nilai tambahan untuk aset. Misalnya, token SP500 (SPY) yang paling banyak diperdagangkan telah mencapai $1 juta dalam likuiditas dengan margin USDC pada rantai.

Ekosistem xStocks terdiri dari penerbit Backed, platform perdagangan Bybit dan Kraken, dan blockchain yang mendasarinya Solana

Model 2: Robinhood – "Taman Bertembok" dengan Kepatuhan Pertama

Definisi Inti: Tidak seperti xStocks, token saham yang dibeli oleh pengguna di platform Robinhood secara hukum bukan kepemilikan saham, tetapi kontrak derivatif keuangan antara pengguna dan Robinhood Europe yang melacak harga saham tertentu. Esensi hukumnya adalah derivatif over-the-counter (OTC), dan token on-chain hanyalah sertifikat digital dari hak-hak kontrak ini.

1. Kerangka hukum dan implementasi teknis

Tim Aiying menemukan model Robinhood sebagai bentuk "arbitrase peraturan" yang sangat pragmatis, yang dengan cerdik mengemas produk sebagai instrumen keuangan yang ada dengan kerangka peraturan yang jelas dan dengan cepat menerapkannya dengan biaya yang sangat rendah.

Penerbit dan Kerangka Regulasi:

Token tersebut diterbitkan oleh Robinhood Europe UAB, sebuah perusahaan investasi yang terdaftar di Lituania dan diatur oleh bank sentralnya. Produknya diatur di bawah kerangka kerja MiFID II (Markets in Financial Instruments Directive) Uni Eropa. Menurut MiFID II, token ini diklasifikasikan sebagai derivatif, melewati peraturan penerbitan sekuritas yang lebih kompleks.

Penerapan berbiaya rendah dan cepat:

Robinhood menyebarkan 213 token saham di rantai Arbitrum dengan total biaya hanya $5,35 (biaya gas on-chain), menunjukkan efisiensi ekstrem dalam memanfaatkan teknologi Layer 2. Dari jumlah tersebut, 79 token memiliki set metadata dan siap untuk transaksi selanjutnya.

Upaya Perintis:

Robinhood dengan berani melakukan terobosan pertamanya ke dalam tokenisasi saham perusahaan swasta, meluncurkan token dari OpenAI dan SpaceX dalam upaya untuk mendapatkan awal di ruang ekuitas swasta bernilai tinggi. Saat ini, Robinhood telah mencetak 2.309 token OpenAI(o). (Token OpenAI akan memberi investor kesempatan untuk berinvestasi secara tidak langsung di OpenAI melalui kepemilikan Robinhood di SPV, dan kemudian mematok harga token OpenAI ke nilai saham OpenAI yang dipegang oleh SPV tersebut)

2. Desain teknis dan kepatuhan gaya "taman berdinding"

Implementasi teknologi Robinhood terkait erat dengan strategi kepatuhannya, dan bersama-sama mereka membangun ekosistem tertutup namun patuh.

KYC & Daftar Putih On-chain:

Melalui analisis terbalik dari kontrak pintar token saham Robinhood, pengembang komunitas menemukan bahwa kontrol izin yang ketat tertanam dalam kontrak mereka. Setiap transfer token memicu pemeriksaan untuk memverifikasi bahwa alamat penerima ada di registri "Dompet yang Disetujui" yang dikelola oleh Robinhood. Ini berarti bahwa hanya pengguna UE yang telah lulus Robinhood KYC/AML yang dapat memegang dan memperdagangkan token ini, menciptakan "Walled Garden".

Composability DeFi Terbatas:

Sebagai konsekuensi langsung dari model "taman bertembok" ini, token sahamnya hampir tidak mungkin untuk berinteraksi dengan protokol DeFi yang luas dan tanpa izin. Nilai on-chain aset terkunci kuat dalam ekosistem Robinhood.

Perencanaan Masa Depan (Robinhood Chain):

Untuk melayani strategi RWA-nya dengan lebih baik, Robinhood berencana untuk mengembangkan jaringan Layer 2-nya sendiri, Robinhood Chain, di atas tumpukan teknologi Arbitrum, menunjukkan ambisinya untuk mengendalikan teknologi yang mendasarinya.

Meskipun model Robinhood telah menemukan jalan menuju kepatuhan di bawah kerangka kerja UE, itu juga menyebabkan banyak kontroversi dan potensi risiko.

Gejolak "Ekuitas Palsu":

Peristiwa yang paling simbolis adalah peluncuran token OpenAI dan SpaceX. Segera setelah itu, OpenAI secara resmi membuat pernyataan publik, menyangkal bekerja dengan Robinhood dan menjelaskan bahwa token tersebut tidak mewakili ekuitas perusahaan. Insiden ini mengungkap risiko besar dari model derivatif dalam hal pengungkapan informasi dan persepsi pengguna.

Risiko Sentralisasi:

Keamanan aset pengguna dan eksekusi transaksi sepenuhnya bergantung pada kesehatan operasional dan kelayakan kredit Robinhood Europe. Jika ada masalah dengan platform, pengguna akan terkena risiko rekanan.

3. Perbandingan dan ringkasan dua model utama

Melalui analisis di atas, kita dapat dengan jelas melihat perbedaan mendasar antara kedua model tersebut. Model xStocks lebih dekat dengan semangat terbuka Crypto Native dan DeFi, sedangkan model Robinhood adalah "jalan pintas" untuk menemukan dalam kerangka peraturan yang ada.

Kesimpulan utama:

Jalur xStocks adalah "aset on-chain", yang mencoba memetakan nilai aset tradisional secara benar-benar dan transparan ke dunia blockchain dan merangkul keuangan terbuka. Jalur Robinhood adalah "bisnis on-chain", yang menggunakan blockchain sebagai alat teknis untuk mengemas dan memberikan bisnis derivatif tradisionalnya, yang menurut Aiying pada dasarnya lebih seperti peningkatan berbasis blockchain dari "CeFi" (keuangan terpusat).

2. Analisis inti (2): "Lagu Es dan Api" dari arsitektur teknis - DeFi terbuka dan taman berdinding

Di bawah kerangka kerja kepatuhan, arsitektur teknologi adalah tulang punggung yang memungkinkan visi produk. Aiying percaya bahwa perbedaan antara xStocks dan Robinhood dalam hal pemilihan teknologi dan desain komponen juga mencerminkan dua filosofi "keterbukaan" dan "penutupan" yang berbeda.

1. Pilihan rantai publik yang mendasarinya: permainan segitiga kinerja, ekologi, dan keamanan

Memilih rantai publik mana yang akan digunakan sebagai "tanah" untuk penerbitan aset adalah keputusan strategis yang terkait dengan kinerja, biaya, keamanan, dan ekologi.

xStocks Memilih Solana:

Motivasi intinya adalah mengejar kinerja ekstrem. Solana dikenal dengan throughputnya yang tinggi (TPS teoretis hingga puluhan ribu), biaya transaksi rendah (biasanya kurang dari $0,01), dan kecepatan konfirmasi transaksi di bawah detik. Ini sangat penting untuk token saham yang perlu mendukung perdagangan frekuensi tinggi dan interaksi real-time dengan protokol DeFi yang kompleks. Namun, beberapa pemadaman jaringan dalam sejarah juga telah mengungkap tantangan stabilitas, yang merupakan risiko yang harus diambil saat memilih Solana.

Robinhood Memilih Arbitrum:

Arbitrum adalah solusi penskalaan Layer 2 Ethereum, dan logika di balik pilihannya adalah "berdiri di pundak raksasa". Dengan mengadopsi Arbitrum, Robinhood tidak hanya mencapai kinerja yang lebih tinggi dan biaya yang lebih rendah daripada mainnet Ethereum, tetapi yang lebih penting, mewarisi keamanan Ethereum yang tak tertandingi dan komunitas pengembang yang besar serta infrastruktur yang matang. Selain itu, Robinhood juga telah mengumumkan rencana untuk bermigrasi ke jaringan Layer 2 sendiri berdasarkan teknologi Arbitrum di masa depan, yang dioptimalkan khusus untuk RWA, menunjukkan ambisinya untuk tata letak jangka panjang.

Analisis komparatif: Ini bukan hanya pertanyaan tentang "siapa yang lebih baik", tetapi cerminan dari jalur strategis. Solana adalah rantai monolitik yang mengejar "kinerja tinggi terintegrasi", sedangkan Arbitrum mewakili jalur "modularitas" dan warisan keamanan Ethereum. Yang pertama lebih agresif, yang terakhir lebih kuat.

2. Analisis komponen teknis inti

Selain rantai publik yang mendasarinya, beberapa komponen teknis utama bersama-sama merupakan fungsi inti dari produk tokenisasi saham.

Desain Kontrak Cerdas:

xStocks (Token SPL):

Sebagai token standar (SPL) di Solana, kontrak pintarnya dirancang agar dapat ditransfer secara bebas, mirip dengan ERC-20 di Ethereum. Desain terbuka ini adalah fondasi teknis untuk kemampuannya untuk berintegrasi dengan mulus dengan protokol DeFi, seperti menggunakan platform pinjaman Kamino sebagai jaminan.

Robinhood (Token Izin):

Seperti disebutkan sebelumnya, kontrak tersebut memiliki logika pembatasan transfer yang tertanam di dalamnya. Setiap transaksi diverifikasi dengan memanggil registri daftar putih internal, yang merupakan inti teknis dari model "taman berdinding" dan akar penyebab isolasinya dari protokol DeFi terbuka.

Peran kunci oracle (menggunakan Chainlink sebagai contoh):

Informasi Harga:

Nilai token saham perlu mengimbangi harga saham dunia nyata. Oracle, seperti Chainlink Price Feeds, bertindak sebagai jembatan data, memasukkan harga saham dari beberapa sumber data tepercaya ke kontrak pintar dengan aman dan terdesentralisasi, yang merupakan sumber kehidupan untuk fungsi seperti mempertahankan petag harga, mengeksekusi perdagangan, dan melakukan likuidasi.

Bukti Cadangan (PoR):

Untuk produk berlabuh 1:1 seperti xStocks, itu sangat penting. Dengan Chainlink PoR, kontrak pintar dapat secara otomatis dan teratur membuktikan kecukupan aset cadangan off-chain mereka ke dunia luar, memecahkan masalah kepercayaan di tingkat kode dan membuatnya jauh lebih tepat waktu dan meyakinkan daripada laporan audit tradisional.

Interoperabilitas lintas rantai (menggunakan Chainlink CCIP sebagai contoh):

Nilai:

Dengan pembentukan pola multi-rantai, kemampuan aset lintas rantai menjadi penting. Protokol Interoperabilitas Lintas Rantai (CCIP) memungkinkan aset seperti xStocks ditransfer dengan aman antara blockchain yang berbeda, seperti dari Solana ke Ethereum. Ini dapat memecah silo antar rantai, sangat memperluas kumpulan likuiditas dan skenario aplikasi aset, dan merupakan teknologi utama untuk mewujudkan visi "satu token, 10.000 rantai". Backed Finance telah menyebutkan penggunaan Chainlink CCIP untuk menjembatani lintas rantai dalam produknya.

3. Penjelasan rinci tentang aset on-chain dan operasi SPV

Untuk token yang didukung aset, SPV adalah hub utama yang menghubungkan aset dunia nyata ke dunia blockchain. Proses operasionalnya ketat dan saling terkait, memastikan keamanan dan kepatuhan aset.

1. Isolasi Aset:

Emiten, seperti Backed Finance, pertama kali membeli saham nyata di pasar keuangan yang patuh, seperti NYSE. Saham-saham ini tidak ditempatkan di neraca emiten sendiri, tetapi disimpan dalam kendaraan tujuan khusus (SPV) yang terpisah dan diatur dan disimpan dalam tahanan oleh kustodian berlisensi pihak ketiga seperti bank.

2. Pencetakan Token:

Setelah SPV dan kustodian mengonfirmasi penerimaan aset riil, mereka mengirimkan instruksi terverifikasi ke kontrak pintar on-chain yang mengizinkan pencetakan jumlah token yang setara pada blockchain target (misalnya, Solana) (misalnya, 100 token TSLAX untuk menyetor 100 saham TSLA).

3. Distribusi Token:

Token yang dicetak dijual melalui bursa yang sesuai (seperti Kraken) atau langsung ke investor terakreditasi yang telah lulus audit KYC/AML.

4. Manajemen Siklus Hidup:

Selama durasi token, penerbit menangani tindakan korporasi melalui kontrak pintar dan oracle. Misalnya, ketika Tesla Inc. membayar dividen, SPV menerima dividen dan memicu kontrak pintar untuk mendistribusikan jumlah stablecoin atau token yang setara kepada pemegang on-chain. Dalam kasus pemecahan saham, kontrak pintar secara otomatis menyesuaikan jumlah token untuk semua pemegangnya.

5. Penebusan & Pembakaran:

Ketika investor terakreditasi ingin menebus, mereka mengirim token on-chain ke alamat pembakaran yang ditentukan. Setelah kontrak pintar diverifikasi, SPV akan diberi tahu. SPV kemudian menjual jumlah saham riil yang sesuai di pasar tradisional dan mengembalikan uang tunai yang diterima kepada investor. Pada saat yang sama, token on-chain dibakar secara permanen untuk memastikan bahwa sirkulasi on-chain dan cadangan off-chain selalu dalam saldo 1:1.

3. Analisis inti (3): Model bisnis dan penilaian risiko - "terumbu karang" di balik peluang

Di balik arsitektur kepatuhan dan teknologi yang kompleks adalah logika bisnis yang jelas. Platform tokenisasi saham tidak hanya menciptakan nilai yang belum pernah terjadi sebelumnya bagi pengguna, tetapi juga membuka saluran keuntungan baru untuk dirinya sendiri. Namun, peluang dan risiko selalu datang bersamanya.

1. Model bisnis dan sumber keuntungan

Meskipun semuanya menawarkan perdagangan token saham, platform yang berbeda memiliki model keuntungannya sendiri.

Sumber Pendapatan Robinhood:

Penghasilan Eksplisit:

Menurut pernyataan resminya, Robinhood terutama membebankan biaya konversi valuta asing (FX) 0,1% untuk transaksi yang dilakukan oleh pengguna non-Zona Euro. Biaya ini dikenakan ketika pengguna membeli token dalam mata uang USD menggunakan EUR.

Potensi Penghasilan:

Meskipun saat ini berfokus pada "komisi nol" untuk menarik pengguna, model bisnisnya dapat diskalakan. Di masa depan, ia dapat memperkenalkan metode monetisasi yang mirip dengan bisnis saham tradisional AS, seperti Order Flow Payment (PFOF), meskipun dibatasi secara ketat di UE, layanan nilai tambah keanggotaan untuk pedagang frekuensi tinggi, atau pendapatan dari aset dasar yang dimiliki.

Memperluas ke Pasar Ekuitas Swasta:

Dengan menerbitkan token dari perusahaan swasta seperti OpenAI dan SpaceX, Robinhood telah memperluas kelas aset bernilai tingginya, yang tidak hanya merupakan strategi akuisisi pengguna yang kuat, tetapi juga dapat menguntungkan di masa depan melalui biaya layanan bernilai tambah terkait (seperti perpesanan, pencocokan transaksi).

Aliran pendapatan xStocks (Kraken & Backed Finance):

Biaya Transaksi:

Kraken, sebagai salah satu platform perdagangan inti, membebankan persentase biaya transaksi untuk pembeli dan penjual xStocks, yang merupakan model laba paling tradisional bursa.

Biaya Pencetakan/Penukaran:

Sebagai emiten, Backed Finance terutama melayani klien institusional. Ini mungkin membebankan biaya layanan untuk operasi pencetakan dan penebusan besar yang dilakukan oleh pengguna institusional untuk menutupi biaya pembelian, hosting, dan pengelolaan aset dasar.

Layanan B2B:

Model bisnis inti Backed Finance adalah menyediakan solusi Tokenization-as-a-Service satu atap untuk lembaga keuangan lainnya. xStocks adalah produk dan etalase kecakapan teknologinya.

2. Matriks penilaian risiko yang komprehensif

Sementara investor menikmati kenyamanan yang dibawa oleh tokenisasi saham, mereka harus sadar akan berbagai risiko yang tersembunyi di baliknya.

3. Struktur pasar dan prospek masa depan: Siapa yang akan mendominasi pasar keuangan generasi berikutnya?

Di jalur tokenisasi aset, platform utama bersaing untuk pasar dengan posisi strategis yang berbeda. Memahami perbedaannya dapat membantu kita mendapatkan wawasan tentang masa depan industri.

1. Perbandingan matriks pemain utama

Jalur tokenisasi RWA adalah banyak pesaing berdasarkan pertimbangan strategis yang berbeda. Kami membagi pemain utama menjadi tiga kubu untuk perbandingan mendalam.

2. Tren pasar dan jalur evolusi

Ke depan, ada beberapa tren yang jelas muncul dari tokenisasi saham dan trek RWA secara keseluruhan:

Dari Isolasi ke Konvergensi:

Proyek tokenisasi awal sebagian besar merupakan upaya terisolasi dalam satu platform. Saat ini, trennya bergeser ke integrasi mendalam dengan lembaga keuangan arus utama seperti BlackRock, Franklin Templeton, dan ekosistem DeFi yang luas. Aset tokenisasi menjadi jembatan antara TradFi dan DeFi.

Inovasi Berbasis Regulasi:

Kejelasan peraturan adalah katalis terkuat untuk pengembangan pasar. Undang-Undang MiCA Uni Eropa, Undang-Undang DLT Swiss, dan Skema Penjaga MAS semuanya memberikan kejelasan yang lebih besar kepada pasar, yang pada gilirannya memberi insentif kepada lebih banyak inovasi kepatuhan. Kemampuan kepatuhan menjadi daya saing inti platform.

Penerimaan Institusional & Diversifikasi Produk:

Saat BlackRock membawa pasar uang triliunan dolar ke blockchain melalui dana BUIDL-nya, partisipasi institusional akan menyuntikkan likuiditas dan kepercayaan yang belum pernah terjadi sebelumnya ke pasar. Rangkaian produk juga akan diperluas dari ekuitas tunggal dan obligasi ke produk terstruktur yang lebih kompleks, ekuitas swasta, dan aset alternatif.

Tokenisasi Ekuitas Swasta Menjadi Samudra Biru Baru:

Platform yang diwakili oleh Robinhood mulai mengeksplorasi tokenisasi saham perusahaan swasta, yang membuka jendela ke pasar ekuitas swasta, yang biasanya terbatas pada individu institusional dan berpenghasilan bersih tinggi. Meskipun ada tantangan besar dalam penilaian, pengungkapan, dan hukum, ini tidak diragukan lagi merupakan arah baru dengan potensi besar.

Prospek dan pemikiran masa depan

Gelombang tokenisasi saham tak terbendung, tetapi jalan ke depan tidak mudah. Beberapa pertanyaan inti akan menentukan bentuk akhirnya:

Kontroversi Terbuka vs. Tertutup:

Akankah pasar didominasi oleh model terbuka yang dapat dikomposisi seperti xStocks, atau akankah model "taman bertembok" yang patuh, tetapi tertutup, seperti Robinhood menang? Kemungkinan besar, keduanya akan hidup berdampingan untuk waktu yang lama, melayani kelompok pengguna dengan selera dan kebutuhan risiko yang berbeda. Pengguna Crypto Native akan merangkul dunia terbuka DeFi, sementara investor tradisional mungkin lebih suka bereksperimen di "taman" yang akrab dan teregulasi.

Perlombaan antara teknologi dan hukum:

Teknologi lintas rantai (misalnya, CCIP), solusi Layer 2, dan komputasi pelestarian privasi (misalnya, ZK-proofs) akan terus berkembang untuk mengatasi kemacetan teknis saat ini dalam skalabilitas, interoperabilitas, dan privasi. Pada saat yang sama, kemampuan kerangka hukum global untuk mengimbangi inovasi teknologi dan memberikan kepastian untuk inovasi ini akan menentukan kecepatan dan plafon industri secara keseluruhan.

Tokenisasi saham lebih dari sekadar aset keuangan "on-chain", secara fundamental membentuk kembali paradigma penerbitan aset, perdagangan, likuidasi, dan kepemilikan. Ini menjanjikan pasar keuangan global yang lebih efisien, transparan, dan inklusif. Meskipun jalur ini penuh dengan "terumbu karang" teknologi, pasar, dan peraturan, arah masa depan yang ditunjuknya tidak diragukan lagi tidak dapat diubah. Bagi semua pelaku pasar, baik investor, pembangun, atau regulator, sangat penting untuk secara aktif dan hati-hati merangkul revolusi keuangan yang akan datang berdasarkan pemahaman mendalam tentang logika yang mendasarinya dan potensi risikonya.

Tampilkan Versi Asli2,94 rb

0

Ario 🌲

🚨 Fajar ekuitas tokenisasi di blockchain telah tiba, dan @solana memimpin.

✍️ Dalam langkah berani, @BackedFi meluncurkan @xStocksFi pada 30 Juni 2025, memperkenalkan lebih dari 60 saham tokenisasi ke platform terpusat dan terdesentralisasi—sebuah langkah ambisius dalam membentuk kembali keuangan digital.

💹 Tanggapan pasar?

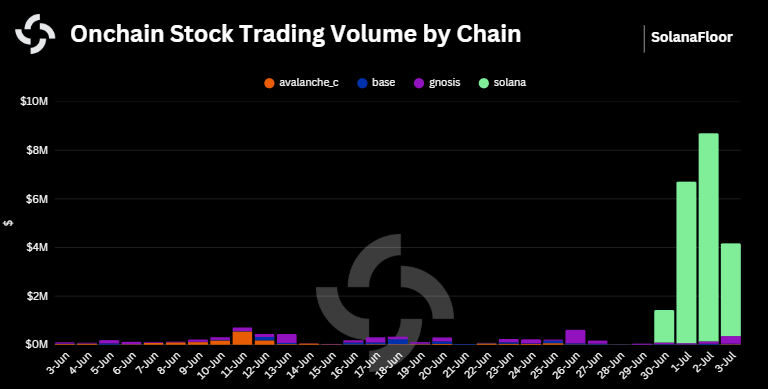

Electrifying. Hanya dalam empat hari, DEX di Solana melihat volume perdagangan melampaui $20 juta yang mengesankan, menangkap 95% yang mencengangkan dari total volume perdagangan di berbagai platform blockchain. Jelas, pedagang telah berbicara, dan Solana adalah tahap pilihan mereka untuk perdagangan ekuitas tokenisasi.

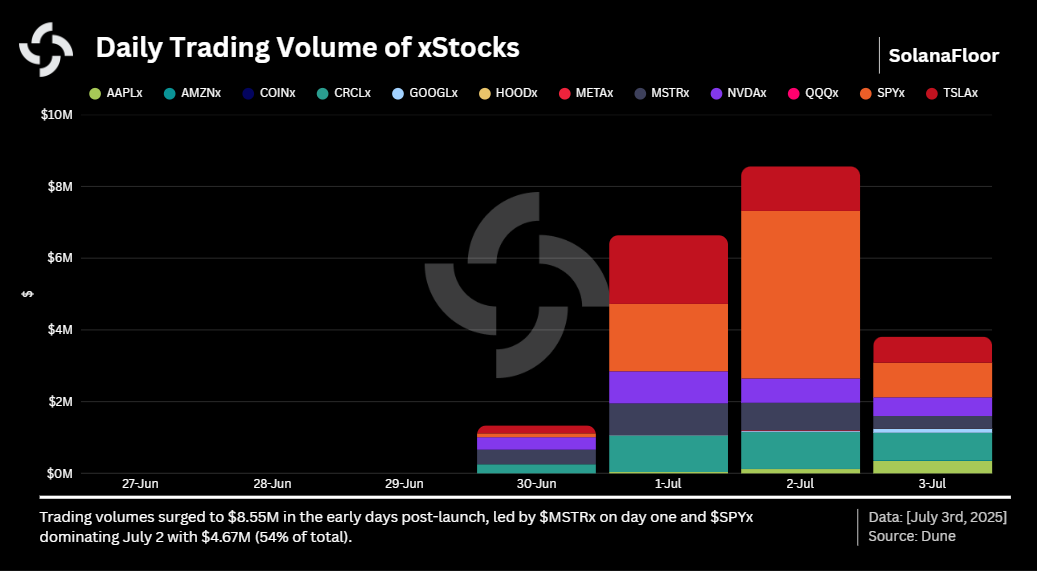

🗓️ Pada hari pertama, antusiasme melonjak dengan $1,3 juta dalam perdagangan. Ekuitas tokenisasi @Strategy ($MSTRx) awalnya memimpin, menangkap sekitar 30% volume. Namun, preferensi investor bergeser dengan cepat. Pemain utama seperti S&P 500 ($SPYx) dan @Tesla ($TSLAx) dengan cepat naik ke dominasi. Khususnya, $SPYx melonjak ke depan pada 2 Juli, mencapai volume perdagangan harian yang luar biasa sebesar $4,67 juta—54% dari total perdagangan hari itu.

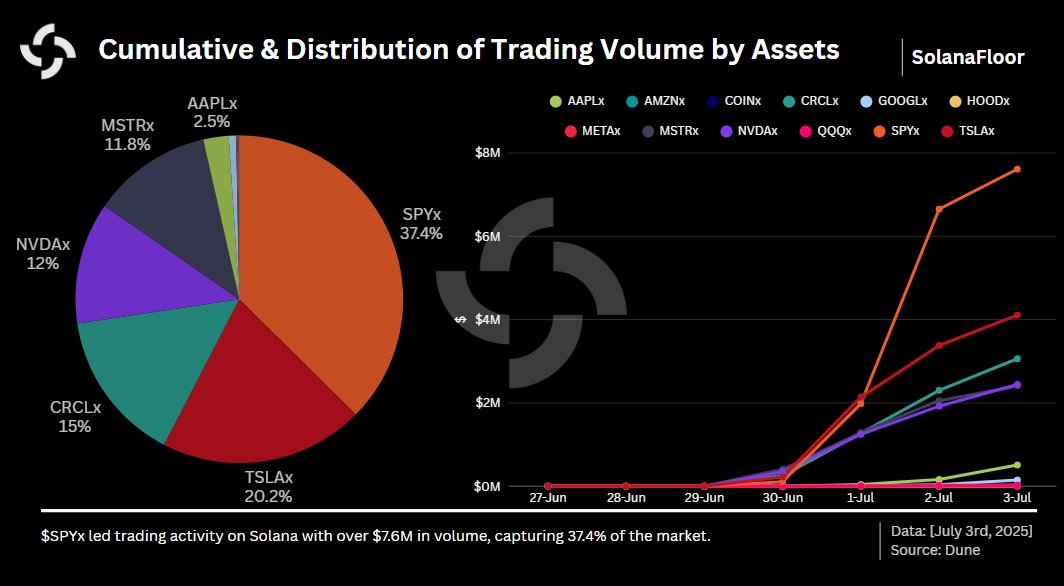

🥇 Namun, bahkan di tengah fluks ini, pemenang yang jelas muncul. $SPYx memperkuat posisinya sebagai aset yang paling banyak diperdagangkan, menguasai lebih dari $7,6 juta dalam volume kumulatif — pangsa pasar 37,4% yang dominan. $TSLAx diikuti dengan $4,1 juta, sementara $CRCLx @circle mengamankan tempat ketiga dengan $3 juta diperdagangkan.

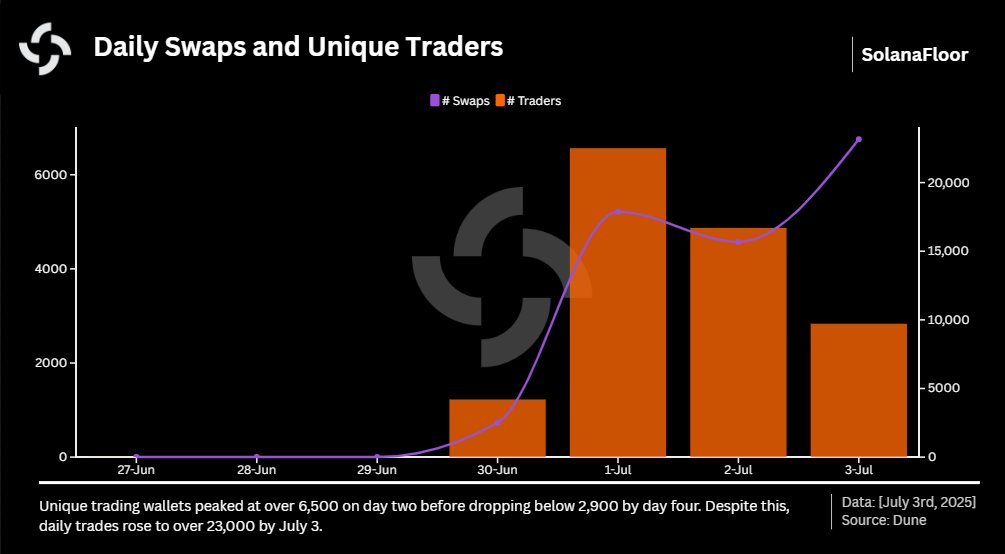

👥 Perilaku investor menawarkan wawasan yang menarik. Dompet aktif unik memuncak secara mengesankan di atas 6.500 pada hari kedua tetapi turun menjadi kurang dari 2.900 pada hari keempat. Menariknya, meskipun lebih sedikit peserta unik, jumlah transaksi melonjak menjadi lebih dari 23.000 perdagangan pada 3 Juli.

Namun, perjalanan ke depan untuk ekuitas tokenisasi di Solana bukannya tanpa tantangan.

Likuiditas tetap relatif tipis di pool tertentu—rintangan yang diharapkan pada tahap yang baru lahir ini. Namun, kesuksesan awal dan partisipasi investor yang antusias menunjukkan masa depan yang menjanjikan, berpotensi mendefinisikan ulang perdagangan ekuitas seperti yang kita kenal.

Akankah ekuitas tokenisasi mempertahankan momentum ini di Solana? Hanya waktu—dan likuiditas pasar—yang akan menjawabnya.

Menantikan.

Baca bagian lengkapnya: 👇🔗

Tampilkan Versi Asli

6,67 rb

8

Odaily

Baru-baru ini, ketika saya membuka Twitter, layarnya penuh dengan tokenisasi saham AS. Tidak berlebihan untuk mengatakan bahwa jika Anda tidak mendiskusikan hal ini selama beberapa hari terakhir, itu mungkin berarti Anda telah kehilangan kontak dengan pasar.

"Saham AS di rantai" adalah hot spot terbesar di pasar minggu ini. Robinhood meluncurkan layanan tokenisasi saham di Eropa, sementara xStocks juga diluncurkan di Kraken dan Bybit. Solana DEX dan ekosistem Arbitrum mulai mendaftarkan AAPLx, TSLAx, dan pasangan perdagangan lainnya, dan serangkaian narasi baru seperti tokenisasi saham dengan cepat diluncurkan.

Tetapi jika Anda hanya melihat panasnya dan tidak memahami strukturnya, maka Anda mungkin menjadi daun bawang dalam narasi ini.

Menurut pendapat saya, tokenisasi saham pada dasarnya bukan "token", tetapi uji stres keuangan on-chain:

Bisakah dunia Web3 benar-benar menjadi tuan rumah penerbitan, perdagangan, penetapan harga, dan penebusan aset keuangan arus utama?

Ini bukan panas, ini adalah uji stres struktural keuangan on-chain

Dari sudut pandang saya, narasi industri kami terus berkembang dalam siklus. Pada awal 2019, Binance dan FTX mencoba untuk menandai saham AS, tetapi keduanya akhirnya ditutup oleh regulator. Mirror Protocol, yang menggunakan aset sintetis untuk mensimulasikan harga saham AS, juga mati dengan kehancuran Terra dan peraturan SEC. Ini bukan hal baru, tetapi industri belum terlalu matang saat itu.

Dan tokenisasi saham saat ini bukanlah eksperimen sembrono, tetapi jalur kepatuhan yang dipimpin oleh lembaga berlisensi seperti Robinhood dan Backed Finance. Ini adalah titik balik yang kritis.

Mengambil Robinhood sebagai contoh, layanan tokenisasi saham yang diluncurkannya di Eropa kali ini telah mengambil jalur loop tertutup yang belum pernah terjadi sebelumnya dari "penerbitan yang dimiliki broker + on-chain".

Alih-alih hanya mencantumkan harga di rantai, Robinhood dilisensikan di UE sendiri, membeli saham AS asli, dan menerbitkan token yang dipetakan 1:1 secara on-chain. Dari kustodian, penerbitan, kliring dan penyelesaian, dan interaksi pengguna, seluruh proses terhubung, dan pengalaman perdagangan pada dasarnya dekat dengan kombinasi rekening sekuritas + dompet.

Pada tahap awal, mereka menyebarkan token ini di Arbitrum untuk memastikan bahwa kecepatan dan biaya transaksi on-chain dapat dikendalikan, dan kemudian mereka berencana untuk pindah ke Robinhood Chain yang dibuat sendiri, yang berarti bahwa seluruh infra juga harus dikendalikan sendiri.

Meskipun hak suara belum dapat dibuka, karena perlu untuk menghindari pengawasan tata kelola, struktur keseluruhan sudah dapat dilihat dalam prototipe: ini seperti membangun "sistem perdagangan sekuritas on-chain" yang hampir independen di tingkat struktural.

Untuk industri kripto, ini adalah pertama kalinya melihat broker online tradisional, tidak hanya memiliki otonomi di sisi penerbitan, tetapi juga telah melakukan dekonstruksi struktur aset on-chain.

Dari persidangan sembrono hingga penutupan kepatuhan

Putaran tokenisasi saham ini bukan kebetulan, seperti yang telah saya ulangi sebelumnya. Pada dasarnya, beberapa variabel inti beresonansi pada titik waktu yang sama. Yang disebut waktu, tempat, dan orang yang tepat, mungkin hanya itu.

Pertama-tama, ada pelonggaran tingkat peraturan dan kejelasan arah. Misalnya, MiCA di Eropa telah secara resmi mendarat, dan SEC di Amerika Serikat telah berhenti menembakkan palu secara membabi buta dan mulai merilis beberapa sinyal yang "dapat dibicarakan dan dapat dilakukan".

Robinhood dapat meluncurkan layanan token sahamnya di UE dengan sangat cepat karena lisensi sekuritasnya di Lituania; Fakta bahwa xStocks terhubung ke Kraken dan Bybit juga tidak terlepas dari struktur kepatuhan yang telah dibangunnya di Swiss dan Jersey.

Pada saat yang sama, karena dana di rantai memang mencari aset baru untuk diekspor, struktur dana di pasar telah berubah. Kesenjangan antara pasar keuangan tradisional dan pasar kripto non-MEME hanya akan semakin kecil.

Melihat saat ini, ada banyak proyek di rantai yang tidak memiliki fundamental tetapi memiliki FDV yang sangat tinggi, dan tidak ada tempat bagi likuiditas untuk pergi ke sana, dan dana yang stabil juga mulai menemukan outlet alokasi aset "jangkar dan logis". Saat ini, tentara reguler seperti Robinhood dan xStocks datang dengan struktur dan pengalaman perdagangan yang sesuai, dan token saham menjadi menarik. Ini akrab, stabil, memiliki ruang naratif, dan juga terkait dengan stablecoin dan DeFi.

Kombinasi TradFi dan Crypto semakin dalam. Dari BlackRock hingga JPMorgan Chase, dari UBS hingga MAS, raksasa keuangan tradisional tidak lagi berdiri di pinggir lapangan, tetapi benar-benar membangun rantai, menjalankan percontohan, dan melakukan infrastruktur. Sebagai aset yang paling umum dan dapat dikenali, saham jelas akan menjadi pilihan yang lebih disukai untuk tokenisasi.

Apakah on-chain aset tradisional merupakan peluang untuk kripto atau ancaman bagi proyek?

Pandangan subjektif Jiayi:

Ke depan, tokenisasi saham kemungkinan besar tidak akan menjadi kurva pertumbuhan yang eksplosif, tetapi berpotensi menjadi jalur evolusi infrastruktur yang sangat tangguh di dunia Web3.

Signifikansi narasi ini terletak pada kenyataan bahwa hal itu telah membawa dua perubahan struktural penting: pertama, batas-batas aset telah mulai benar-benar bermigrasi on-chain, dan kedua, sistem keuangan tradisional bersedia menggunakan metode on-chain untuk mengatur bagian dari proses transaksi dan kustodian. Kedua hal ini, setelah ditetapkan, tidak dapat diubah.

Jadi, apakah baik atau buruk bagi saham untuk terburu-buru untuk likuiditas proyek Crypto?

Menurut pendapat saya, ini adalah pedang bermata dua yang khas. Ini membawa aset berkualitas lebih tinggi, tetapi juga secara halus menulis ulang struktur aliran dana pada rantai.

Dari depan:

1. Masuknya "aset blue-chip" dalam keuangan tradisional telah memberikan tempat baru untuk dana on-chain, dan juga telah menambahkan beberapa opsi untuk alokasi "aset stabil". Di pasar di mana narasi berputar terlalu cepat dan dana bergerak untuk waktu yang lama, aset semacam ini dengan struktur yang jelas dan titik jangkar yang realistis sebenarnya membantu likuiditas mendapatkan kembali koordinat dasar "di mana harus mengalokasikan dan di mana mencocokkan".

2. Pada saat yang sama, ini juga akan membawa "efek ikan lele". Segera setelah aset naratif yang kuat dari tokenisasi saham AS muncul, tolok ukur seluruh rantai dinaikkan, yang pasti akan mendorong kualitas keseluruhan proyek Web3 untuk naik. Mari kita biarkan proyek sampah dihilangkan dari pasar, di dalam hati saya.

3. Pemain Crypto dapat langsung membeli saham dalam bentuk Cypto Native, yang mengurangi penyedotan likuiditas dari kumpulan besar Crypto oleh saham AS

Tapi lihat sebaliknya:

1. Ini juga memberi tekanan pada proyek crypto-native. Tidak hanya narasi yang akan dirampok, tetapi struktur modal dan preferensi pengguna pada rantai juga akan perlahan-lahan dibentuk ulang. Terutama ketika saham tokenisasi menjadi likuid dan mulai menjalankan alokasi perp, pinjaman, dan portofolio, itu akan langsung bersaing dengan aset asli untuk lalu lintas stablecoin, pengguna arus utama, dan perhatian on-chain.

2. Untuk pihak proyek: akan sulit untuk mendapatkan pembiayaan. Ketika ada AAPLx, TSLAx, dan di masa mendatang, ekuitas swasta tokenisasi dari OpenAI atau SpaceX muncul di kumpulan aset on-chain. Penilaian intuitif investor dan pengguna tentang "apa yang layak diinvestasikan" dan "apa yang memiliki jangkar harga" akan bermigrasi.

Tokenisasi saham membuat kita berpikir ulang: Apakah Web3 merupakan sistem yang dapat membawa aset arus utama dan perilaku perdagangan nyata? Bisakah kita menggunakan struktur keuangan terbuka untuk membangun kembali sistem sekuritas dengan gesekan yang lebih rendah dan transparansi yang lebih besar daripada pasar tradisional?

Tampilkan Versi Asli3,96 rb

0

gum

Solana mengubah permainan minggu ini dengan peluncuran xStocks, jangan sampai ini dilupakan

Sekarang lebih dekat dari sebelumnya dengan visi Toly untuk menjadi Nasdaq yang terdesentralisasi

Anda dapat berdagang di @ranger_finance dan bertani airdrop-nya

Integrasi Hyperliquid juga akan datang, jadi awasi Ranger

Ranger

1/

Saham tokenisasi. Langsung di @solana.

Dan sekarang—dapat diperdagangkan di Ranger Spot.

Kami sangat senang menghadirkan @xStocksFi ke Ranger, memungkinkan Anda menukar ekuitas seperti $AAPLx, $NVDAx, dan $TSLAx dalam hitungan detik—tepat di samping aset kripto favorit Anda.

11,96 rb

88

SolanaFloor

📊 Wawasan Data Solana – Saham Tokenisasi Lihat Volume $20 juta+ dalam 4 hari melalui @xStocksFi

✍️ @ario_57_

Poin penting dari laporan ini:

• xStocks meluncurkan 60+ ekuitas tokenisasi di Solana dan CEX pada 30 Juni; DEX di Solana melihat volume $20 juta+ dalam 4 hari

• Solana menangkap 95%+ dari total volume perdagangan saham tokenisasi di seluruh rantai

• $SPYx memimpin dengan perdagangan $7,6 juta (37,4%), diikuti oleh $TSLAx ($4,1 juta) dan $CRCLx ($3 juta)

• AUM mencapai $48,6 juta di semua xStocks; $SPYx memimpin dengan $6,9 juta, $METAx dengan $4,3 juta, $TSLAx dengan $3,4 juta

• Perdagangan memuncak pada 2 Juli ($8,55 juta), tetapi turun 55% pada 3 Juli; 23K+ total perdagangan menunjukkan aktivitas per pengguna yang tumbuh

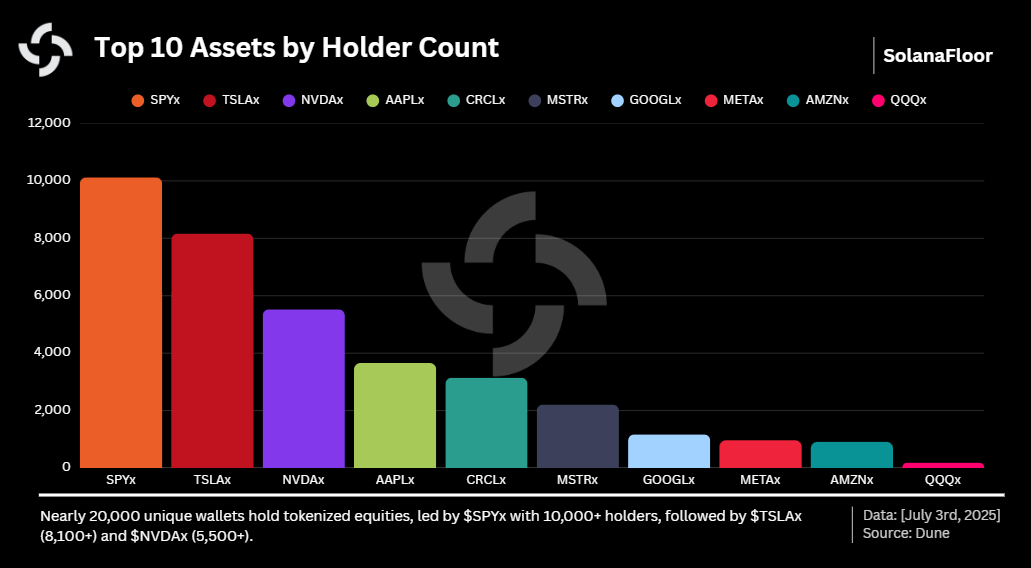

• Hampir 20 ribu dompet sekarang menampung xStocks; $SPYx memiliki 10K+ dudukan, $TSLAx 8.1K+, $NVDAx 5.5K+

Berlangganan untuk perincian 👇 lengkap

Tampilkan Versi Asli

17,29 rb

64

Kinerja Harga TSLAx dalam USD

Harga tesla-xstock saat ini adalah $0,00012164. Selama 24 jam terakhir, tesla-xstock telah mengalami naiksebesar +175,54%. Saat ini, pasokan yang beredar sebesar 999.999.920 TSLAx dan pasokan maksimumnya sebesar 999.999.920 TSLAx, sedangkan kapitalisasi pasar terdilusi sepenuhnya sebesar $121,64 rb. Harga tesla-xstock/USD diupdate secara real-time.

5m

+7,83%

1 Jam

+175,54%

4j

+175,54%

24 Jam

+175,54%

Tentang Tesla xStock (TSLAx)

FAQ TSLAx

Berapa harga Tesla xStock saat ini?

Harga saat ini 1 TSLAx adalah $0,00012164, dengan perubahan +175,54% dalam 24 jam terakhir.

Dapatkah saya membeli TSLAx di OKX?

Tidak, saat ini TSLAx belum tersedia di OKX. Untuk tetap mendapatkan update kapan TSLAx akan tersedia, Anda bisa mendaftar guna menerima pemberitahuan atau mulai mengikuti kami di media sosial. Kami akan mengumumkan penambahan mata uang kripto baru segera setelah melakukan listing.

Mengapa harga TSLAx berfluktuasi?

Harga TSLAx berfluktuasi karena dinamika penawaran dan permintaan global untuk mata uang kripto. Sementara itu, volatilitas jangka pendek dapat terjadi karena perubahan signifikan pada kekuatan pasar.

Berapa nilai 1 Tesla xStock hari ini?

Saat ini, satu Tesla xStock bernilai $0,00012164. Untuk mendapatkan jawaban dan wawasan tentang pergerakan harga Tesla xStock, Anda berada di tempat yang tepat. Telusuri grafik terkini Tesla xStock dan trading secara bertanggung jawab dengan OKX.

Apa itu mata uang kripto?

Mata uang kripto, seperti Tesla xStock, adalah aset digital yang beroperasi pada buku besar publik yang disebut blockchain. Pelajari selengkapnya tentang koin dan token yang ditawarkan di OKX serta berbagai atributnya, termasuk harga langsung dan grafik waktu nyata.

Kapan mata uang kripto ditemukan?

Krisis moneter tahun 2008 memicu lonjakan minat terhadap sistem keuangan terdesentralisasi. Bitcoin pun menawarkan solusi baru sebagai aset digital yang aman di jaringan terdesentralisasi. Hal ini menginspirasi penciptaan banyak token lainnya, seperti Tesla xStock.

Penafian

Konten sosial pada halaman ini (“Konten”), termasuk namun tidak terbatas pada cuitan dan statistik yang disediakan oleh LunarCrush, bersumber dari pihak ketiga dan disediakan “sebagaimana adanya” yang hanya ditujukan sebagai informasi. OKX tidak menjamin kualitas atau akurasi dari Konten tersebut, dan Konten tidak merepresentasikan pendapat OKX. Konten tidak dimaksudkan untuk menyediakan (i) saran atau rekomendasi investasi; (ii) penawaran atau permohonan untuk membeli, menjual, atau menyimpan aset digital; atau (iii) saran finansial, akuntansi, legal, atau pajak. Aset digital, termasuk stablecoin dan NFT, memiliki tingkat risiko tinggi dan dapat mengalami fluktuasi hebat. Harga dan performa aset digital tidak dijamin dan dapat berubah tanpa pemberitahuan.

OKX tidak memberikan rekomendasi investasi atau aset. Pertimbangkan dengan cermat apakah melakukan trading atau memiliki aset digital adalah keputusan yang sesuai dengan kondisi finansial Anda. Jika ada pertanyaan mengenai keadaan Anda, silakan berkonsultasi dengan ahli hukum/pajak/investasi Anda. Untuk detail lebih lanjut, silakan baca Ketentuan Penggunaan dan Peringatan Risiko. Dengan menggunakan situs web pihak ketiga ("TPW"), Anda menerima bahwa penggunaan TPW tunduk kepada dan diatur oleh ketentuan TPW. Kecuali dinyatakan secara tertulis, OKX dan afiliasinya ("OKX") tidak terasosiasi dengan pemilik atau operator TPW. Anda menyetujui bahwa OKX tidak bertanggung jawab atau menanggung segala bentuk kerugian, kerusakan dan konsekuensi lainnya yang timbul dari penggunaan TPW. Perlu diperhatikan bahwa penggunaan TPW dapat menimbulkan kerugian atau pengurangan aset Anda. Produk mungkin tidak tersedia di semua yurisdiksi.

OKX tidak memberikan rekomendasi investasi atau aset. Pertimbangkan dengan cermat apakah melakukan trading atau memiliki aset digital adalah keputusan yang sesuai dengan kondisi finansial Anda. Jika ada pertanyaan mengenai keadaan Anda, silakan berkonsultasi dengan ahli hukum/pajak/investasi Anda. Untuk detail lebih lanjut, silakan baca Ketentuan Penggunaan dan Peringatan Risiko. Dengan menggunakan situs web pihak ketiga ("TPW"), Anda menerima bahwa penggunaan TPW tunduk kepada dan diatur oleh ketentuan TPW. Kecuali dinyatakan secara tertulis, OKX dan afiliasinya ("OKX") tidak terasosiasi dengan pemilik atau operator TPW. Anda menyetujui bahwa OKX tidak bertanggung jawab atau menanggung segala bentuk kerugian, kerusakan dan konsekuensi lainnya yang timbul dari penggunaan TPW. Perlu diperhatikan bahwa penggunaan TPW dapat menimbulkan kerugian atau pengurangan aset Anda. Produk mungkin tidak tersedia di semua yurisdiksi.