De uitdaging met de economie van Ethereum vandaag is dat $ETH momenteel op twee fronten terrein verliest

Echografie Geld (Inkomsten):

De inkomsten van L1 zijn verslechterd doordat Ethereum het meest waardevolle deel van de stack (congestiegasprijzen + MEV) heeft verbeurd verklaard aan L2's, terwijl het is geoptimaliseerd voor het minst waardevolle deel van de stapel (schikking + DA), zoals te zien is in de 90%+ winstmarges van L2's

Tegelijkertijd heroveren applicaties steeds vaker hun eigen MEV in plaats van deze te laten lekken naar L1 blockchain-validators (bijv. Aave gebruikt Chainlink SVR om liquidatie MEV + apps te heroveren die hun eigen app-ketens lanceren / L2's zoals Uniswap)

Terwijl Ethereum doorgaat met het opschalen van blobspace voor L2's en het schalen van de L1, worden transactiekosten een race naar de bodem in termen van marginale kosten, terwijl apps meer van de inkomstentaart blijven vangen

Ethereum staat niet op zichzelf, het moet concurreren met andere alt L1's (en L2's) op snelheid en kosten, die de inkomsten drukken als de vraag niet zo goed opschaalt, althans in de nabije toekomst

Ethereum heeft absoluut waanzinnige hoeveelheden onchain-volume/activiteit nodig om zijn economie zinvol te maken in termen van inkomsten op schaal, of terug te keren naar waar het was in 2021, en hoeveel zullen L2's en apps in vergelijking daarmee verdienen in die wereld?

Programmeerbaar geld (SoV):

Gastokens worden op de achtergrond weggeabstraheerd via accountabstractie en paymaster-oplossingen, elke vorm van waarde kan worden gebruikt om voor alle diensten (inclusief gas) te betalen, niemand hoeft overtollige reserves van ETH voor gas op een netwerk aan te houden of zelfs maar te weten dat het activum bestaat

L2's schalen niet alleen de toegang tot ETH, ze schalen ook de toegang tot elk activum dat op Ethereum is uitgegeven, ETH moet daarom concurreren met elke andere vorm van waarde op zijn netwerk

En door ETH te overbruggen naar een vertrouwde/gecentraliseerde L2, heeft die ETH uiteindelijk exact dezelfde vertrouwensaannames als alle andere activa die worden overbrugd, waardoor veel van zijn 'censuurbestendige SoV'-voordelen teniet worden gedaan

USD Stablecoins zijn de duidelijke PMF van crypto geweest en steeds meer cryptomarkten worden tegenwoordig uitgedrukt in USD, het zal niet anders zijn wanneer tokenized activa opschalen omdat mensen willen handelen tegen de wereldreservevaluta

De wereld is niet veranderd, mensen willen geen zeer volatiele cryptocurrency gebruiken voor dagelijkse betalingen, tenzij het absoluut moet, stablecoins bieden een betere UX en meer stabiliteit voor 99% van de mensen

Het beste argument dat ETH hiervoor heeft, is dat het onironisch genoeg de op één na beste crypto-activa SoV is, dus je moet erin diversifiëren nadat je BTC hebt gekocht, niet het beste argument imo

Dat of Ethereum is in staat om met succes te draaien om een beter deel van de inkomstentaart terug te winnen van L2's (bijv. op basis van rollups), en/of een echt goede 'ETH is money'-psyops-campagne te hebben

Niets werkt gegarandeerd, het is echt aan jou hoe optimistisch je bent over hoe de spil van Ethereum zal uitpakken

Hoe dan ook, een paar jaar geleden was geen van deze vormen van waardeopbouw aan de orde, maar nu zijn ze dat wel

En als u een rang #2 $ 210 miljard activa bent net na BTC, ja, dan wordt u aan hogere normen gehouden dan andere crypto's, met de huidige statistieken in vergelijking met historische statistieken om groei te meten

@0xSton En die unieke waarde van L2's, DA-blobs, is tegenwoordig helaas niet zo waardevol

De economie van DA is over het algemeen vrij slecht, steeds meer gecommoditiseerd en vaste prijzen (de waarde van een blob schaalt niet met de economische waarde van de transacties die het bevat)

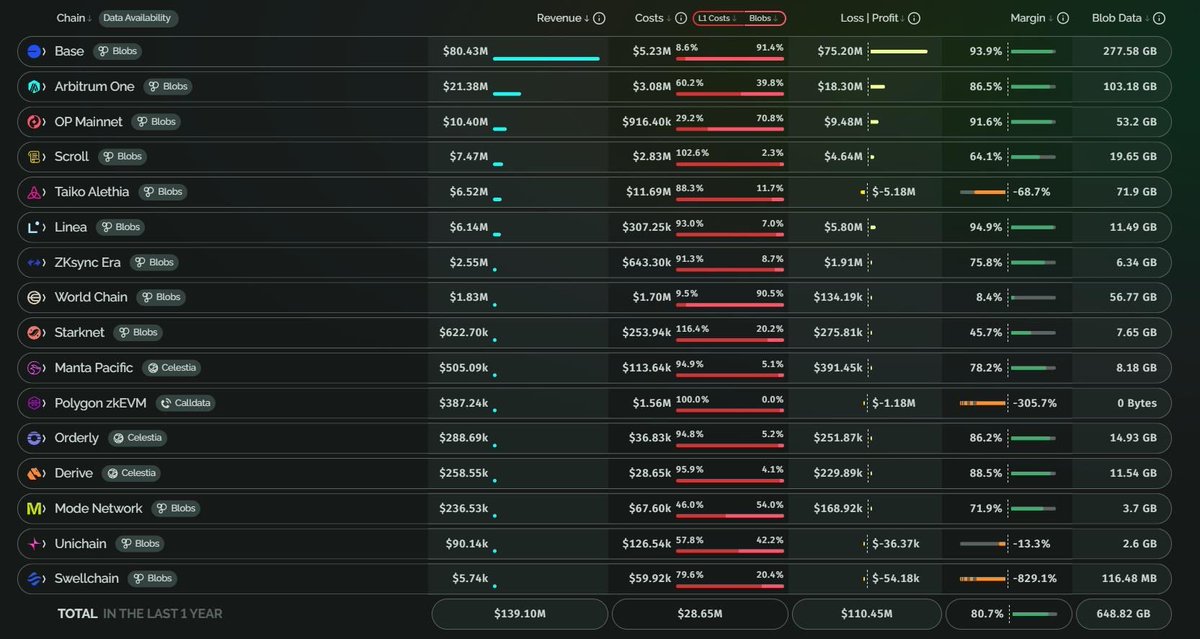

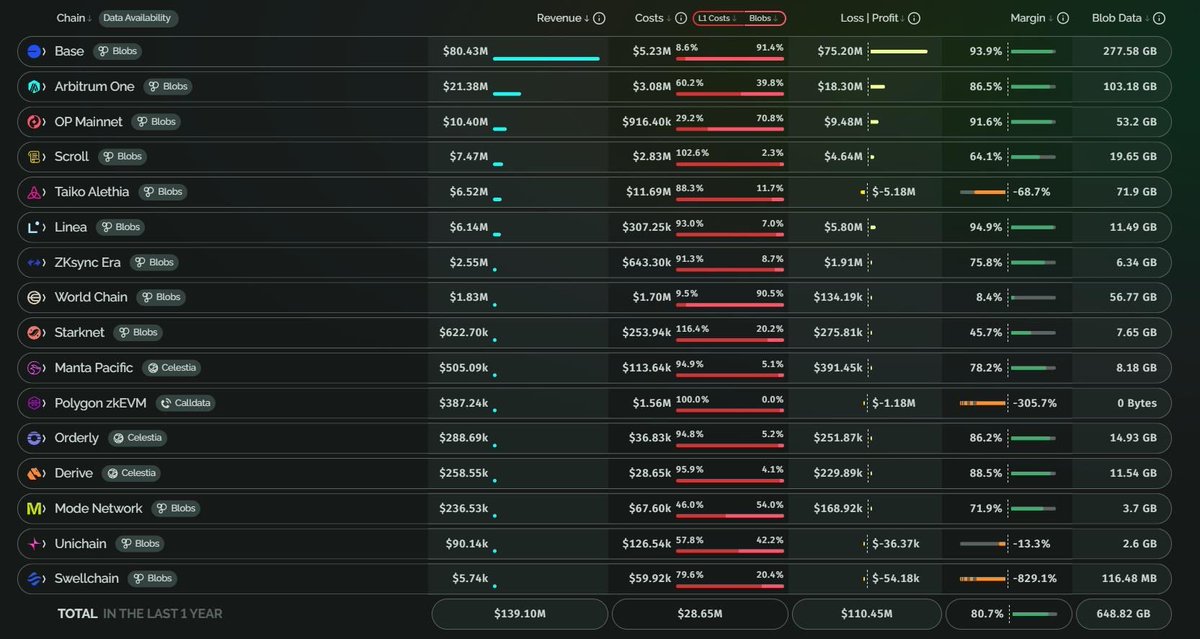

$ETH economie er somber uitziet, hier zijn enkele cijfers van het afgelopen jaar

L2-netwerken genereerden ~10x meer winst dan Ethereum L1 gegenereerd in blob-kosten

L2-netwerken hadden een gemiddelde winstmarge van 80,7% ($ 139 miljoen aan inkomsten - $ 28,6 miljoen aan L1-kosten = $ 110,4 miljoen aan L2-winst)

Ethereum L1 verdiende slechts $12M aan blobs fees van L2s (~$16,6M aan afwikkelingskosten)

@base was de meest winstgevende L2, met een winstmarge van 93,9% ($ 80,4 miljoen omzet - $ 5,2 miljoen L1-kosten = $ 75,2 miljoen winst), goed voor 68% van alle L2-winsten

Ethereum L1 rekende $ 16,53 / MB voor DA-blobs (708 GB voor $ 12 miljoen aan kosten van 31 protocollen)

Terwijl @celestia slechts $ 0,09 / MB in rekening bracht voor DA-blobs (2,53 TB voor $ 234K aan kosten van 22 protocollen)

In feite was Alt DA 180x goedkoper dan Ethereum L1-blobs

Het is duidelijk dat dit allemaal achterwaarts gerichte cijfers zijn, en de toekomst zou er heel anders uit kunnen zien

Maar deze L2-marges zien er niet gunstig uit voor de L1 en altDA zal alleen maar concurrerender worden

@Cryptovalley__ dat deed ik, en dit waren de conclusies, waaronder het bekijken van de gegevens

$ETH economie er somber uitziet, hier zijn enkele cijfers van het afgelopen jaar

L2-netwerken genereerden ~10x meer winst dan Ethereum L1 gegenereerd in blob-kosten

L2-netwerken hadden een gemiddelde winstmarge van 80,7% ($ 139 miljoen aan inkomsten - $ 28,6 miljoen aan L1-kosten = $ 110,4 miljoen aan L2-winst)

Ethereum L1 verdiende slechts $12M aan blobs fees van L2s (~$16,6M aan afwikkelingskosten)

@base was de meest winstgevende L2, met een winstmarge van 93,9% ($ 80,4 miljoen omzet - $ 5,2 miljoen L1-kosten = $ 75,2 miljoen winst), goed voor 68% van alle L2-winsten

Ethereum L1 rekende $ 16,53 / MB voor DA-blobs (708 GB voor $ 12 miljoen aan kosten van 31 protocollen)

Terwijl @celestia slechts $ 0,09 / MB in rekening bracht voor DA-blobs (2,53 TB voor $ 234K aan kosten van 22 protocollen)

In feite was Alt DA 180x goedkoper dan Ethereum L1-blobs

Het is duidelijk dat dit allemaal achterwaarts gerichte cijfers zijn, en de toekomst zou er heel anders uit kunnen zien

Maar deze L2-marges zien er niet gunstig uit voor de L1 en altDA zal alleen maar concurrerender worden

34,12K

241

The content on this page is provided by third parties. Unless otherwise stated, OKX is not the author of the cited article(s) and does not claim any copyright in the materials. The content is provided for informational purposes only and does not represent the views of OKX. It is not intended to be an endorsement of any kind and should not be considered investment advice or a solicitation to buy or sell digital assets. To the extent generative AI is utilized to provide summaries or other information, such AI generated content may be inaccurate or inconsistent. Please read the linked article for more details and information. OKX is not responsible for content hosted on third party sites. Digital asset holdings, including stablecoins and NFTs, involve a high degree of risk and can fluctuate greatly. You should carefully consider whether trading or holding digital assets is suitable for you in light of your financial condition.